M&Aストーリー

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

近年では、M&Aの事業買収が増加傾向にあり、自社事業の経営戦略を成功に導くための有用な選択肢になっています。

代表的な手法として「株式譲渡」と「事業譲渡」がありますが、複雑な手続きやリスクも発生することを予め把握しておきましょう。

買収を成功に導くにはそれぞれのメリットや注意点を熟考したうえで、自社に適した方法を選択することが必要です。

今回は、事業買収の基礎知識やメリット、注意点などについて、成功事例と併せて解説します。

近年のM&A市場において、代表的な売却手法になりつつある「事業買収」は企業の成長戦略の策定や従業員・事業を守る方法として注目を浴びています。

以下では、事業買収の概要について見ていきましょう。

M&Aにおける事業買収とは、買い手企業が売り手企業の事業(ビジネス)を買収することです。

単体で収益化されている事業以外にも、Webサイトや一部の店舗だけを対象とした場合も該当します。

「事業買収」は買い手目線の言葉であり、売り手企業目線でいうと「事業売却」です。買い手・売り手のどちらかの観点で見るかによって異なります。

事業買収は、一般的に企業間で行われますが個人でも買い取り可能です。

近年、会社員の副業として小規模なM&Aが実施されることが増えています。

ただし、個人で事業買収を円滑に行うには、マッチングやアドバイザリーなどのサポート活用が必要です。買い手側が個人である場合、売り手側からすれば信用性を不安視される可能性があるでしょう。

また、金融機関からの資金調達も容易には進まないことが予想されます。そのため、M&Aマッチングサイトで買収先を探し、専門的な知識をもとに助言や提言を行うアドバイザリーを活用することが望ましいでしょう。

事業買収には、「友好的事業買収」と「敵対的事業買収」があります。

この2つの違いは、相手企業の経営陣が「買収に同意しているか」です。

友好的事業買収とは、その名の通り経営陣からの賛同を得ている買収を指します。基本的には経営者同士の条件交渉が合致すれば買収が可能です。

一方で、敵対的事業買収とは、企業の経営者の合意を得ないまま買収を行うことを指します。敵対的買収は同意を得ずに進められるため、コストや労力がかかりやすいのがデメリットです。

日本における企業買収の大半は友好的に行われますが、稀なケースである敵対的買収では、株式の過半数を取得し、半強制的に経営権を獲得します。

事業買収と合併は似た意味に捉えられますが、双方は「買収後の在り方」に大きな違いがあります。

事業買収は、買い手側が売り手側の事業を一方的に取り込み、お互いの会社を存続させます。

一方で合併の場合、2つ以上の会社が1つの会社に統合されることで吸収された会社は経営権も配分され、法的に消滅してしまうでしょう。

買い手側と売り手側ともに、会社が存続するかが事業買収と合併の大きな違いといえます。

事業買収の手法には、「株式譲渡」と「事業譲渡」があります。

2つの大きな違いは「何が売買の対象であるか」です。それぞれにメリットやデメリットがあるため、自社のM&Aの目的や予算に応じて適切な手法を選択しましょう。

以下では、2つの手法の違いについて詳しく解説します。

株式譲渡とは、株式を買い取って経営権を取得することです。

売買対象は「株式」になり、対象会社発行の株式を譲り受けることで会社自体を取得します。株主が入れ替わるだけで債権者保護手続きが不要になるため、事業譲渡と比べると手続きが容易といえるでしょう。

また、税金面も事業譲渡より安く抑えやすくなります。ただし、不要な資産や負債を引継いでしまうリスクがある点がデメリットです。対象会社そのものを取得することが目的であれば、株式譲渡を選ぶとよいでしょう。

事業譲渡とは、事業単位で経営権を買い取ることです。

売買対象は「事業」になり、引継ぐ対象を選択できるため、買収目的として都合のよくないものや負債を引継ぐ必要はありません。

不要な資産には対価を支払う必要がないので、買収コストを抑えられるメリットもあります。

ただし、手続きが株式譲渡よりも複雑になるうえ、不動産が含まれる場合はさまざま税負担が発生することがデメリットです。一部の事業だけを譲渡したい場合には、事業譲渡が基本となります。

関連記事:事業譲渡とは?会社分割との違いやメリットやデメリットを解説

ここでは、事業買収によって得られるメリットを紹介します。

主なメリットとしては、以下の3つです。

事業買収を検討中の人は、得られるメリットを把握したうえで検討しましょう。

近年では、少子高齢化や大都市圏への人口集中などの影響により人材不足で悩む企業が増えており、後継者問題や優秀な人材の確保が大きな問題となっています。

事業買収は、人材不足の解消につながる有効な手段とされており、事業買収を行うことで買い手側が新たな経営者となり、買収先の人材をそのまま受け入れられます。

優秀で若い人材を得られるだけではなく、技術力やノウハウを持った人材を雇い入れることも可能です。買収先が同じ業界であれば即戦力の確保もできるでしょう。

事業買収は、相手企業との関係によってはシナジー効果が期待できます。

シナジー効果とは、2社が統合されることで生み出されるプラスαの相乗効果のことです。「1+1」が2以上の効果を発揮し、もともとの業績を超える力が得られれば、企業買収におけるシナジー効果が生じているといえるでしょう。

シナジー効果には、販売シナジーや生産シナジーなどがあります。相手側の選定に応じても、「どのようなシナジーが生まれるか」が、重要なポイントの一つとなるでしょう。

M&Aとシナジー効果について、以下の記事で詳しく解説しています。より詳しく知りたい人は、ぜひご確認ください。

関連記事:M&Aにおけるシナジー効果とは?種類や成功事例、フレームワークを紹介

買収側の最大のメリットは、売り手企業の人材や技術、商圏を取り込んで事業の拡大・多角化がしやすくなることです。

自社のみの力だと、企業経営をするうえで役立つ要素や能力を一から構築する必要があります。準備をしている間に市場のトレンドの変化や他社にシェアを奪われる可能性もあるでしょう。

今まで費やしてきた手間や時間などのコストを無駄にしないためにも、経営者の高齢化や事業利益の捻出に課題があれば、事業買収を検討することをおすすめします。

事業買収を行う際には、いくつかの注意点があります。注意点を把握していないと思わぬ損失を被る可能性があるため、しっかりと理解しておきましょう。ここでは、4つの注意点について紹介します。

事業買収によって発生する税金は、事業譲渡・株式譲渡によってそれぞれ異なります。

事業譲渡の場合、買い手側には法人税・消費税などの税金が発生し、資産に不動産があれば、不動産取得税・登録免許税も生じるでしょう。

株式譲渡では、買い手側には基本的に税金が発生しませんが、売り手側には株式の売却益に対して法人税が生じます。

株式譲渡によって事業買収を行った際、未払い残業代や退職給付引当金などの負債を引継ぐことになります。

リスクを防ぐには、買収を行う前に徹底したデューデリジェンスを行うことが大切です。

デューデリジェンスとは買収対象となる企業の価値や資産、起こりうるリスクなどを調査することを指し、専門的かつ法的な知識を要します。株式譲渡を終えた後で負債に気づくケースもあるため、事前にしっかりと確認しましょう。

デューデリジェンスについて詳しく知りたい人は、以下記事で解説しておりますので、ぜひご一読ください。

関連記事:M&Aのデューデリジェンスとは?進め方や注意点、費用感について徹底解説

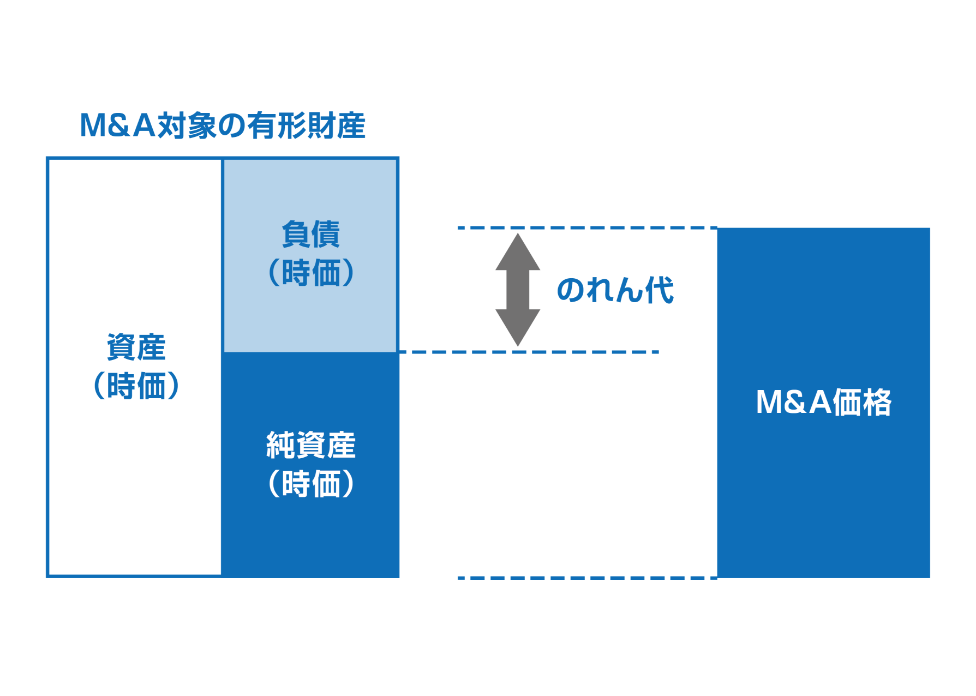

事業買収により計上された「のれん」は、売却企業が収益を生み出すための付加価値です。

のれんとは、買収した価格と買収対象企業の純資産額との差額を計上するもので、減価償却を行い、毎年経費計上する必要があります。

ただし、買収後に事業の見込みが薄くなった場合、のれんの価値を修正することが必要です。想定よりも価値が下がってしまうと、減損損失として損失計上が求められます。

のれんの減損を避けるためにも、リスクを正しく認識しておくことが重要です。

関連記事:M&Aの「のれん」とは?基礎知識から計算方法、仕訳、会計処理、注意点について

経営する企業が変わったことで、ステークホルダーと呼ばれる利害関係者との関係が悪化するリスクも考えられます。それまでの企業方針と大きく変わる場合、従業員や株主、顧客の不満につながりやすくなるでしょう。

事業買収によってステークホルダーはさまざまな心理的影響を受けるため、ステークホルダーとの関係も考慮して話を進めることが大切です。

事業買収を行う際には、さまざまな複雑な手続きを要します。事業買収の大まかな流れは以下の通りです。

それぞれの項目について、詳しく解説します。

取締役会を置いている企業では、事業買収の候補が決定した後は買収の条件について取締役会で承認を得る必要があります。

取締役会で承認を得る必要がある理由は、会社法で取締役会の決議が必要な「重要な財産の処分及び譲り受け」に該当するためです。取締役会での決議は、事業譲渡や株式譲渡、いずれかの場合でも必要になります。

買収に関する対象資産や譲渡金額などの諸条件を確認した後は、事業買収の最終条件を2社間で確定します。

一般的に、事業譲渡の場合は「事業譲渡契約」、株主譲渡の場合は「株式譲渡契約」の締結が必要です。

また、契約書の内容には譲渡代金や税金面などをはじめ、事業のなかに不動産が含まれる場合には、その旨についても特定しておかなければなりません。

専門的知識が求められるため、必要に応じて専門家の適切なサポートを受けることが望ましいでしょう。

当事者間での契約締結後、会社の株式総会において特別決議を行い、内容について承認を得ます。

特別決議とは、議決の過半数を有する株主が出席し、出席者3分の2以上の賛成を得る必要がある決議のことです。原則、事業譲渡の効力が発生する前日までに承認を得る必要があります。

なお、事業買収に反対する株主がいる場合は、株主自身の保有する株式を公正な価格で買い取るように会社に請求できる「株式買取請求」を行使可能です。

事業譲渡の場合、事業資産を引継いだとしても、運営に関する許認可は引継げないケースがあるため、買い手側が各種許認可を取得し直す必要があります。

許認可の申請には時間を要する場合があり、許認可が得られず営業できないというケースもあるでしょう。

事業譲渡の効力発生日後にスムーズに事業を開始するためにも、早めに許認可の取得手続きを進めておくことが大切です。ただし、株式譲渡の場合は、権利も引継ぐため申請は不要です。

最終契約書で取り決めた効力発生日までにすべての手続きが完了すると、買収が適用されます。

適用されれば権利義務関係が移行し、この時点で法的な手続きは完了です。

その後も従業員の引継ぎをはじめ、必要に応じてさまざまな作業が行われます。

M&Aによる事業買収は多くの業界で行われており、重要な経営戦略の一つになりつつあります。

事業買収を成功に導くためにも、成功事例の分析を含めた戦略や計画の策定が必要です。

ここでは、事業買収の成功事例を2つ紹介します。成功事例から成功するポイントを学び、自社の事業買収を成功に導きましょう。

A社によるB社の買収を行った結果、A社の販売チャネルが拡大して売上がアップしました。チャネルとは、商品をユーザーに届けるための経路やルートを指し、販売チャネルには、物理的な店舗やECサイトなどが該当します。

B社の販売チャネルを取り組むことによってA社の営業戦略の幅が広がり、売上アップといったシナジー効果を得られました。

C社によるD社の買収を行った結果、C社の販売力強化や販売ネットワークの強化によるコスト削減の実現につながりました。事業規模が拡大したことで、C社の販売力が強化され、交渉力が上がり、仕入れコストを抑制できるようになっています。

これはコスト削減に関するコストシナジーが生み出された成功事例といえるでしょう。

事業買収とは、買い手企業が売り手企業の事業を買い取ることです。

事業の強化や補強といったメリットがあり、企業の経営戦略に大いに役立つでしょう。代表的な手法には手続きが容易である「株式譲渡」や事業の一部を取得できる「事業譲渡」があり、個人の事業買収も可能です。

しかし、事業買収の手続きや税務処理などは複雑であるため、専門家に依頼することをおすすめします。

事業買収でお悩みであれば、事業継承・M&Aのプロフェッショナルである「M&Aベストパートナーズ」へお気軽にご相談ください。

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

製造、建設、不動産、

医療・ヘルスケア、物流、ITのM&Aは

経験豊富な私たちがサポートします。