M&Aストーリー

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

M&Aを成功させる1つのポイントとして「シナジー効果」があります。

シナジー効果という言葉は耳にしたことがあっても、M&Aにおける具体的なイメージが湧かない人も多いのではないでしょうか。

本記事では、M&Aにおけるシナジー効果とは何か、わかりやすく解説します。

シナジー効果の種類や成功事例、フレームワークまで紹介するため、ぜひ参考にしてください。

目次

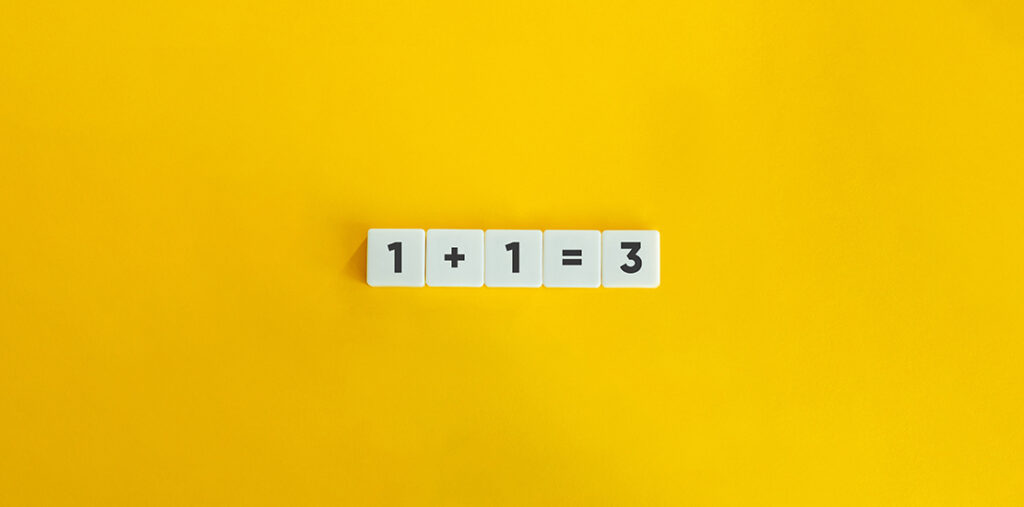

M&Aにおけるシナジー効果とは、2つの企業が組み合わさることで、それぞれが単独の場合よりも大きなベネフィット(利益)が生まれることです。要約すると、A社の「1」とB社の「1」を組み合わせることで、結果が「2」よりも大きくなる状態を指します。

企業同士の統合を伴うM&Aにおいて、シナジー効果を得られるかが成功の大きなポイントです。シナジー効果は双方にとって利益が生まれる必要があるため、片方の企業を犠牲にして、もう片方の企業だけが得られるベネフィットは、シナジー効果とはいえません。

なお、シナジー効果の対義語として「アナジー効果」があります。

アナジー効果とは、2つの企業が組み合わさることで、それぞれが単独の場合よりもかえって得られるベネフィットが少なくなることです。M&Aにおける相手企業選びや戦略を誤り、シナジー効果を狙ったつもりがアナジー効果になる場合もあります。

確実にシナジー効果を得るには、M&Aについて理解を深め、適切に取り組むことが大切です。

M&Aにおけるシナジー効果の意味は把握できたものの、具体的なベネフィットについてイメージできない人も多いでしょう。

M&Aのシナジー効果はさまざまですが、ここでは主な4種類について例を交えて紹介します。

「売上シナジー」とは、2社がM&Aにより組み合わさった結果、売上アップにつながるシナジー効果です。売上シナジーにつながるM&Aの例として、次の2つが挙げられます。

「クロスセル」とは、顧客が商品を購入する際に追加の商品を提案する販売手法です。2社が組み合わさることで販売の自由度が高まり、売上アップを図りやすくなるでしょう。

また、ともに人気の高い企業が統合する場合、ブランド力や競争力が高まることも期待できます。

「コストシナジー」とは、2社がM&Aにより組み合わさった結果、コスト削減につながるシナジー効果です。コストシナジーにつながるM&Aの例として、次の2つが挙げられます。

2社に共通する経営資源を統合してスリム化することで、コスト削減が可能です。また、サプライチェーン上で隣接する2社が統合する場合、物流がスムーズになることによるコスト削減も期待できます。

「財務シナジー」とは、2社がM&Aにより組み合わさった結果、財務上のベネフィットが生じるシナジー効果です。財務シナジーにつながるM&Aの例として、次の2つが挙げられます。

前者のような資金が入りやすくなるケースもあれば、後者のような出費を削減できるケースもあります。

「事業シナジー」とは、2社がM&Aにより組み合わさった結果、事業上のベネフィットが生じるシナジー効果です。事業シナジーにつながるM&Aの例として、次の2つが挙げられます。

事業シナジーは、単独の企業ではできなかったことが可能となる側面が強いものです。また、結果として売上シナジーにつながるケースもあります。

シナジー効果の種類を把握したうえで、さらに具体的なM&Aの成功事例を見ていきましょう。

ここでは前述の4種類に分けて、M&Aの成功事例を紹介します。

大手通信事業者であるA社と、大手インターネット事業者であるB社は、M&Aによって売上シナジーを実現しました。A社の通信基盤上でB社のサービスを展開することが可能となり、販売チャネルが拡大したことが大きな要因です。

A社は、B社が軌道に乗る前から多額の出資を繰り返し、「資本提携」の関係を続けてきました。そして、B社のインターネット事業が飛躍的に発展したところで子会社化し、通信・インターネット基盤を盤石なものとしています。このM&Aによって、結果的に1兆円を超える利益が生まれました。

幅広い機器向けのネジを製造するC社と、自動車向けに特化したネジを製造するD社は、M&Aによってコストシナジーを実現しました。お互いの共通項である「ネジの製造」に着目し、製造ラインや物流ネットワークを統合したことが大きな要因です。

C社は、D社の株式を取得することで経営権を獲得し、D社を子会社化しました。経営資源の統合によって、製造だけでなく価格競争力の向上にもつながっているでしょう。業界は同じでも地域が異なるため、C社にとっては生産拠点を分散できたことも1つのベネフィットです。

運送業者であるE社と、通信事業や電子機器の製造事業を展開するF社は、M&Aによって財務シナジーを実現しました。統合によって財務リスクが分散されたことや、資金調達力が高まったことが主な要因でしょう。

E社は赤字続きで資金繰りに苦しんでいたものの、統合によって財務リスクをF社に移転することに成功しました。またF社も、自社商品の物流ネットワークにF社を組み込むことで、コスト削減による財務上のベネフィットを得ました。

自動車メーカーであるG社とH社は、M&Aによって事業シナジーを実現しました。両社の技術や人材を統合したことで、自動車事業の促進につながったことが主な要因です。

当初、G社とH社は業務提携によりEV車の共同開発を進めていました。自動車業界でともに高い地位を築いたところでG社がH社を子会社化し、グローバルな競争力の向上につながりました。

M&Aによる、シナジー効果を得られるか判断するうえで「分析」が欠かせません。

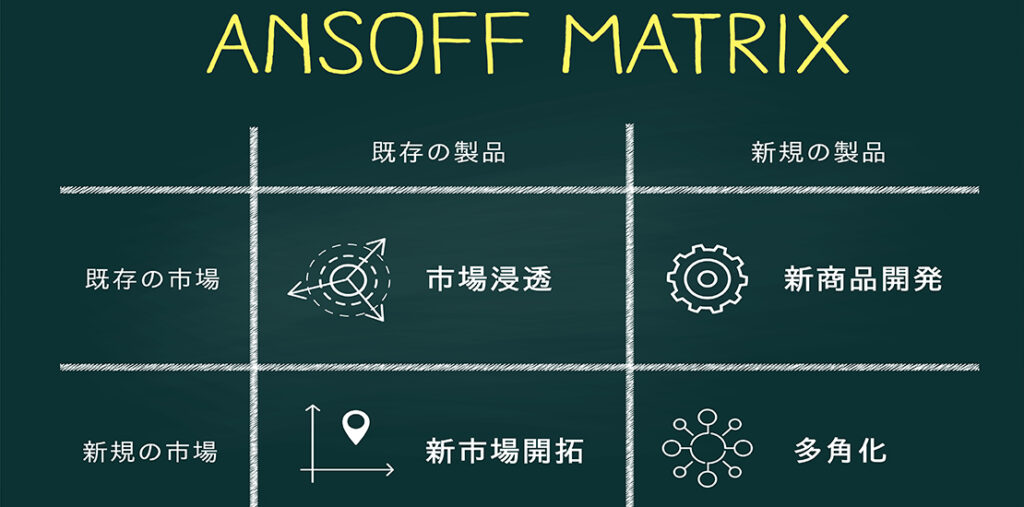

M&Aのシナジー効果分析に役立つフレームワークとして、「アンゾフの成長マトリックス」が役に立ちます。縦軸を製品、横軸を市場とし、それぞれ「既存」「新規」に分けた計4領域で戦略を考える手法です。

ここでは、アンゾフの成長マトリックスにおける4領域について、それぞれ簡単に説明します。

「市場浸透戦略」は、「既存の市場」で「既存の製品」を展開し、市場への浸透を図る戦略です。

市場浸透戦略によりシナジー効果を目指す場合、同市場・同業者とのM&Aが有力といえます。

ライバルが減ることで競争力が高まり、既存市場でのシェア拡大につながるでしょう。ただし、限度を超えると独占禁止法違反となるリスクがある点に注意が必要です。

「新製品開発戦略」は、「既存の市場」で「新規の製品」を展開し、新規顧客の獲得や顧客満足度の向上を図る戦略です。

新製品開発戦略によりシナジー効果を目指す場合、主に3つの戦略が有力といえます。

新製品開発戦略にはさまざまな方向性があるため、自社に合わせて選ぶとよいでしょう。

「新市場開拓戦略」は、「新規の市場」で「既存の製品」を展開し、販路拡大を図る戦略です。

新市場開拓戦略によりシナジー効果を目指す場合、主に2つの戦略が有力といえます。

新市場開拓戦略では、事業の規模を拡大することで経営の効率性が高まり、コストシナジーが期待できます。

「多角化戦略」は、「新規の市場」で「新規の製品」を展開し、事業の多角化を図る戦略です。

多角化戦略は、主に次の4種類に分けられます。

多角化戦略は、それぞれ期待できるシナジー効果や進め方が異なります。豊富な知識が要求されるため、M&Aの専門家からアドバイスを受けるようにしましょう。

M&Aによる、シナジー効果を実現することは容易ではなく、アナジー効果になってしまうケースもあります。

シナジー効果につながるM&Aを行うためのポイントとして、次の2点を押さえておきましょう。

M&Aによるシナジー効果を予測する場合、定量化して考えることが大切です。

具体的な数値データとして考えることで、直感に頼らず客観的にシナジー効果を予測できます。

シナジー効果を定量化する場合の大まかな流れは、次の3ステップです。

このように定量化することで、相手企業選びや価格交渉において数値データを示せるメリットもあります。

M&Aを成功させたいのであれば、専門家に依頼することがおすすめです。

M&Aには相手企業選びや契約書作成など、さまざまな専門知識を要するプロセスがあります。M&Aの経験が少ない場合、こうしたプロセスを正しく進めることは容易ではありません。

M&Aの専門家は、企業価値の算出といった専門的なノウハウを持っています。M&Aの専門家にアドバイスを受ければ、シナジー効果につながる相手企業選びが可能となるでしょう。

M&Aにおけるシナジー効果とは、2つの企業が組み合わさることで、それぞれが単独の場合よりも大きなベネフィットが生まれることです。

売上シナジー・コストシナジー・財務シナジー・事業シナジーと多くの種類が存在し、M&Aの相手企業選びや戦略策定によって得られるシナジー効果は異なります。

ただし、M&Aの経験が少ない経営者がシナジー効果を得ることは容易ではありません。

M&Aにより高いシナジー効果を得たいのであれば、M&A・事業承継のサポート実績が豊富な「M&Aベストパートナーズ」へお気軽にご相談ください。

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

製造、建設、不動産、

医療・ヘルスケア、物流、ITのM&Aは

経験豊富な私たちがサポートします。