譲受企業候補数最大級※

医療・ヘルスケア

業界特化

M&Aサービス

医療 ・ ヘルスケア業

特化の高い専門性

事業の価値を適正に評価し

譲渡先を選定

医療 ・ ヘルスケア業の

スペシャリスト

専任アドバイザーによる

一気通貫で

フルサポート

明快な料金システム

着手金無料・成功報酬型で

圧倒的コストダウン

※2022年1月末自社調べ

医療・ヘルスケア業の事業の譲渡など、お気軽にご相談ください。

医療・ヘルスケア業の経営者様、

こんなお悩みはありませんか?

競合他社の増加

- 商圏にライバル店

(調剤薬局、ドラッグストア)が出店 - 地域によっては慢性的な薬剤師不足が深刻化する

後継者問題

- 息子・娘はいるが、異業種で働いており継ぐ意向がない

- 親族承継で、息子が社長になった時に、

幹部社員、職人がついてくるか不安

業界環境の変化、先行き不安

- 診療報酬改定、薬価改定による収益の縮小

- 健康サポート、かかりつけ薬局への対応

- 薬剤師不足、薬剤師の高齢化

M&Aベストパートナーズとは?

医療・ヘルスケア業に

特化した

M&A仲介会社です。

これまでの調剤薬局・病院・介護のM&A事例から培った実績・経験から、医療・ヘルスケア業のクライアント様と最もシナジーのある企業様をご紹介できます。

私たちが提唱するのが「成長のためのM&A」。

「後継者がいない」「事業の成長が頭打ちだ」「社用産業のため再生への手立てがない」と悩みを抱える企業は増えていますが、M&Aは会社のさらなる成長を実現するための経営戦略です。

その中でも医療・ヘルスケア業特化の成長型M&Aとは、中小の調剤薬局・病院・介護における新しい成長戦略の一つであり、譲渡企業・譲受企業それぞれに大きなメリットがあります。

■ これまでのM&Aと成長型M&Aの違い

■ 成長型M&Aのメリットとデメリット

メリット

- 雇用安定継続、創業者利潤の獲得、個人保証解除

- 経営者として継続的に経営にコミット

- 大手企業による財務的・人的バックアップ

- 個人経営から組織経営へのシフト

デメリット

- 議決権の放出による所有権の分散

メリット

- 既存事業強化、新規事業参入、人材や技術の確保

- 経験豊富な経営者の継続的経営コミットによる 事業の安定

- シナジー効果の確実な創出

デメリット

- 一定程度の資金が必要

M&Aベストパートナーズが

医療・ヘルスケア業の経営者様から選ばれる3つの理由

医療・ヘルスケア業の事業の譲渡など、お気軽にご相談ください。

01

医療・ヘルスケア業に

特化した高い専門性

医療・ヘルスケア業に精通したアドバイザーが、真の事業価値を理解し、

M&Aを活用した経営戦略の実現をお手伝いいたします。

医療・ヘルスケア事業の

価値を適正に評価

医療・ヘルスケア業界における貴会特有の

強みを理解し譲渡候補者に

貴会の良さを最大限お伝えします。

医療・ヘルスケア業界特化

だからできる

適切な候補先

(譲受先)の選定

数を追うのではなく質を追求します。

貴会の価値を正しく

理解される譲受先をご提案します。

譲渡側・譲受側、双方の

医療・ヘルスケア業

M&Aの特徴・メリット

メリット

- 事業承継、会社・屋号の存続

- 創業者利益の獲得、個人保証、

連帯保証の解消 - 人材不足の解消

- 従業員の雇用安定

メリット

- 規模拡大

- 人材の確保

- ブランド・信用力の継承

業界の動向

医薬分業の原点回帰へ、

全ての薬局に「かかりつけ機能」が求められる時代に

調剤薬局・医療・介護業界の動向として、1990年代以降、医薬分業が本格化してから20年以上が経過し、調剤薬局の店舗数は年々増加しました。今では全国に約6万件の調剤薬局が存在しており、うち大手10社の寡占率が20%未満と他の業界と比べても寡占率は低く、中小規模事業者が運営する調剤薬局が大半を占めていることが特徴です。医薬分業の推進も重なり、「地域医療のインフラ」としてその数を年々増やしてきた調剤薬局ですが、昨今医療費抑制に向けた報酬改定、段階的な薬価の引き下げ等、再編に向けたルール改定が進んでいます。

国としては「立地から機能へ」の名のもと、医療機関の近隣立地に依存した調剤薬局ではなく、患者や地域にとって本当に必要な機能(在宅・24時間対応、医療機関との連携等)を持ち合わせた「かかりつけ薬局」を評価する方向にルール改定を進めています。まさに今、薬局、薬剤師の在り方が問われている状況です。更に今回の新型コロナウイルス感染拡大をきっかけに、オンライン診療の普及が一気に加速しており、対応する法制度の整備も進んでいます。薬局に求められる機能は多様化しており、顧客のニーズを満たし、変化に柔軟に対応していけるかが、今後生き残っていく為のポイントになると考えます。

報酬改定を経て、大手調剤薬局のM&A戦略に変化の兆しが見られる

上場調剤薬局が譲受側となったM&A件数は2016年度をピークに減少傾向になっています。これは国が求める薬局の在り方が変化したことが影響しています。特に2016年度、2018年度の報酬改定では大手調剤薬局グループが運営する薬局を中心に、医療機関の近隣立地に依存した薬局の調剤基本料を厳しく見直すというルール変更が行われました。このルール変更に伴い、これまでと業務内容は変わらずとも、対象となる薬局の収益は落ち込むという状況が生じました。それに伴い、「各社が収益悪化の対応と、今後の対策に追われたこと」「M&Aの検討基準を以前よりも厳格化したこと」が、M&A件数の減少に影響したと考えられます。 一方で先に述べたルール変更は、大手調剤薬局グループだけでなく、当然に中小規模事業者にも影響を与えています。中小規模事業者の中には、薬局の収益悪化に加えて、自社の後継者不在、慢性的な薬剤師不足等、薬局の存続に不安を持っていらっしゃる会社が多く存在します。

「第22回医療経済実態調査報告」でも明らかではありますが、調剤薬局業界は規模の経済が働く業界です。大手調剤薬局グループの傘下に入ることで薬局の存続を図りたい中小規模事業者と、M&Aを通して店舗拡大やスケールメリットによる収益増加を図りたい大手調剤薬局、双方の課題解決として、今後もM&Aが一定数行われることが予想されます。

医療・ヘルスケア業界において

M&Aが起こる理由

01

経営難の解消による雇用の維持

薬局の収益性は医薬品の仕入れ価格に大きく左右されます。グループ薬局の傘下に入ることで、薬剤の調達コストを改善。粗利率を高めることで収益性の改善を実現できます。また、店舗の薬剤師が不足した際に他店舗から人的サポートを受けやすいため、店舗運営も安定化します。

02

後継者問題などの解消による雇用の維持

次期経営者にふさわしい人材が社内にいない。経営者のご子息が会社の後継ぎを望まない。技術者の高齢化が進んでいる。といった事業継承などの悩みを抱えている場合、企業譲渡によって従業員の雇用を維持することが可能になります。

03

創業者利益の獲得

経営者がリタイアを希望される場合、企業譲渡によって創業者利益を獲得。会社経営の第一線から身を引くことができます。

04

連帯保証の解除

企業譲渡によって経営者の企業に対する連帯保証を解除。経営者の資金面のリスクを解消できます。

成功に導くために

好まれやすい調剤薬局の特徴

1000万円以上

応需科目による

内科系が人気

科目によって処方箋単価や技術科の割合が大きく異る

60枚/日

あまりにも小規模の薬局は買い手が付きにくい傾向にある

5店舗以上

規模拡大やエリア進出が目的でM&Aを行う場合

若く、人数が多い

買い手企業には好まれる傾向がある

設備が新しい

85%以下

調剤基本報酬が下がってしまうため、大手グループ薬局から敬遠されてしまったり、譲渡金額を割り引かれてしまうことがある

経営状況が良い

医師の年齢などを理由に、処方元 医療機関に廃業の懸念がある場合、中長期的な収益性悪化を理由に企業価値を低く見積もられることがある

Point 01

労務管理の整備

残業代の未払、退職金の積み立て不足などがあれば、事前に解消、若しくは告知しておく事が望ましいです。後に発覚した場合、譲渡対価の減額要因になる可能性があります。

Point 02

処方元医療機関との関係性

処方元との金銭関係(処方箋に対するリベート等)やその他コンプライアンスの問題がある場合は、事前に解消・若しくは解消の約束を取り付けておく事が望ましいです。M&Aを進めていく際に、論点になることが多いポイントでもあります。

Point 03

不動産貸主との契約

不動産が賃貸の場合、物件の契約期間(定借の場合は更新の可否)や契約内容(稀にM&Aを禁止事項とうたっている場合があります)について事前に把握し、場合によっては対策を練っておくことが重要です。

医療・ヘルスケア業の事業の譲渡など、お気軽にご相談ください。

02

専任アドバイザーが

一気通貫で対応

医療・ヘルスケア業でM&Aにおいて多数の実績を有する専門アドバイザーが、

最初のご相談からM&Aのご成約まで一気通貫でサポートいたします。

取締役

徳丸 祐也

- 得意業種

- 医療・ヘルスケア

- 資格

- 事業承継・M&Aエキスパート

- 経歴

- 大学卒業後、大手証券会社にて、個人富裕層及び法人の資産運用業務に従事。その後、大手M&A仲介会社へ転職。ヘルスケア業界を中心に建設、不動産業界のM&A案件を担当。これまでに50社以上のM&A成約に携わる。

- 仕事の中で大切にしていること

- 私利私欲を捨て、お客様にとって何がベストかを第一に考えることを心がけています。事業承継の選択は会社の将来を左右する重要な決断です。多くの利害関係者が存在することもあり、その重要な判断をするオーナー様の選択を必ず成功に導かなければならず、失敗は絶対に許されません。そのため、時にはM&Aを辞める事を提案する場合もあります。目先の利益を追求するのではなく、全関係者にとって何がベストかを考え、一生に一度の究極の経営判断をハッピーエンドで終えることができるよう、全力でサポートを致します。

医療・ヘルスケア業の事業の譲渡など、お気軽にご相談ください。

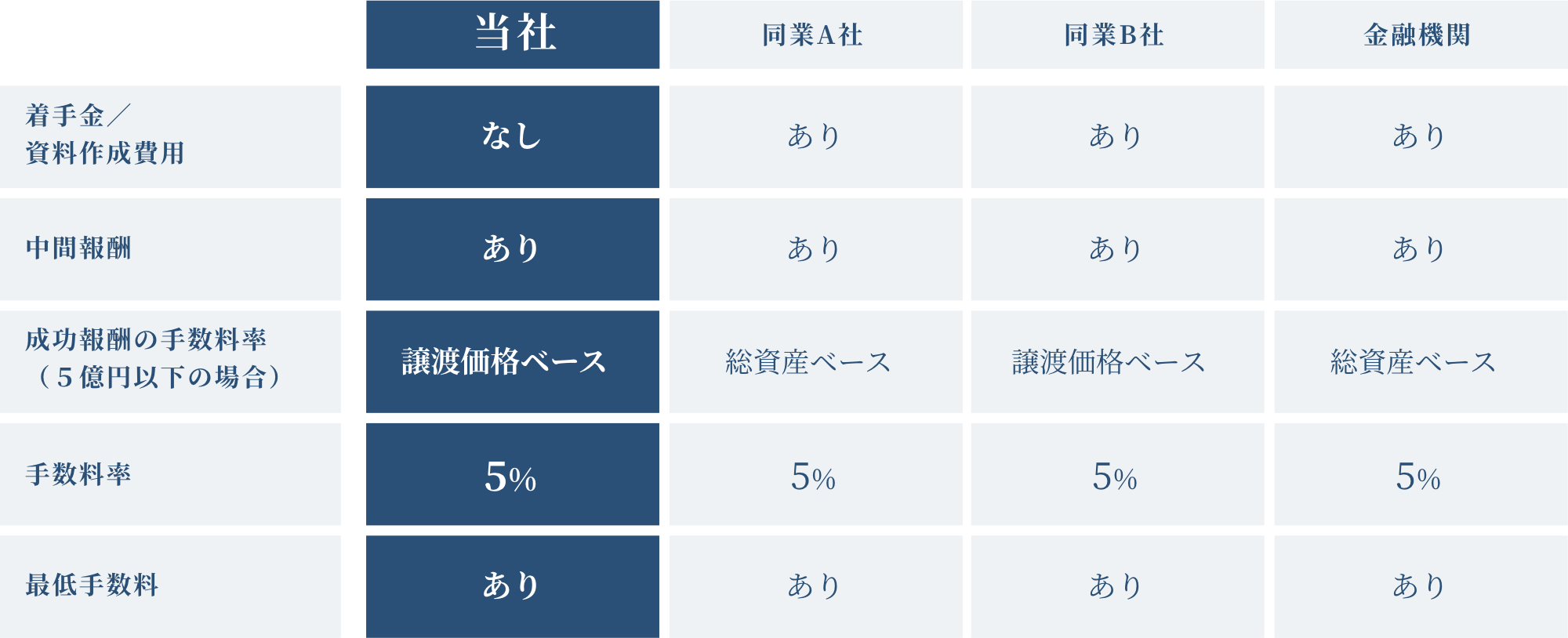

03

ご納得いただくまで

料金発生一切無し

着手金なし、業界最低水準の手数料で

ご利用いただけます。

より多くの医療・ヘルスケア業オーナー様にご検討いただきたいため、当社は着手金無料・成功報酬型を採用。

基本合意締結時・M&A成立時に手数料を頂戴しております。

※基本合意の締結時に、中間報酬(250万or成功報酬の10%)が発生します。

※譲渡契約の締結、資金決済時に成功報酬(中間報酬を差し引いた残額)が発生します。

本来の株式価値をベースに、

“適正な”成功報酬額を算出します。

同業大手では、本来の株式価値に負債額を加えた総資産ベースに手数料率(レーマン方式)を乗じ、成功報酬額を算出。

当社では、本来の株式価値をベースに成功報酬を算出。同業他社と比較し、成功報酬額を抑えられます。

レーマン方式のテーブル

医療・ヘルスケア業の事業の譲渡など、お気軽にご相談ください。

ご成約事例

MABPがサポートした医療・ヘルスケア業界の案件事例をご紹介いたします。

調剤薬局A

全国展開の難易度の高いM&Aを、ヘルスケア特化によるアプローチで実現。

- 業種

- 調剤薬局

- M&A検討の背景

- これからも会社を大きくしていきたいという思いから、打ち手としてのM&Aを検討。

- M&A後の経営状況

- 新しい気づきを経営に取り入れて、一歩ずつ前進。在任中に事業の柱を新たに1本立てることを目標とする。

調剤薬局B

事業承継を見据えた、地域医療の継続の熱い思いに応えたM&A。

- 業種

- 調剤薬局

- M&A検討の背景

- 地域唯一の薬局を運営、事業継承問題のみならず、地域医療の継続の一歩としてM&Aに踏み切る。

- M&A後の経営状況

- 無事にM&Aを実現し代表は引退。その後も事業は拡大し続け、地域医療の発展に貢献

その他にも支援事例多数

在宅専門型

- エリア

- 千葉

- 売上高

- 8億円

内科系マンツーマン

- エリア

- 埼玉

- 売上高

- 7億円

医療モール型

- エリア

- 埼玉

- 売上高

- 3億円

小児科・耳鼻科系

マンツーマン

- エリア

- 東北

- 売上高

- 数億円

後発医薬品卸

- エリア

- 大分

- 売上高

- 6億円

総合病院前

- エリア

- 岐阜

- 売上高

- 3億円

内科系マンツーマン

- エリア

- 大阪

- 売上高

- 7億円

小児科マンツーマン

- エリア

- 長崎

- 売上高

- 1億円

医療モール型/

内科系マンツーマン

- エリア

- 福岡

- 売上高

- 10億円

内科系マンツーマン

- エリア

- 東京

- 売上高

- 6億円

駅前面受型

- エリア

- 千葉

- 売上高

- 8億円

在宅専門型

- エリア

- 沖縄

- 売上高

- 2億円

医療・ヘルスケア業の事業の譲渡など、お気軽にご相談ください。

M&A成功までのフロー

基本合意締結までは一切無料

ぜひお気軽にお問い合わせください。

ヒアリング

事業の譲渡につきましては、本ページよりお気軽にお問い合わせください。

個別相談

当社が誇る専任アドバイザーが、貴会医療・ヘルスケア事業特有の強み・事業承継課題などをヒアリングさせていただきます。

秘密保持契約締結

今回のご相談に関し、より親身にご対応できるよう、秘密保持契約を結ばせていただきます。

詳細資料収集

貴会事業の価値算定のための詳細情報をお伺いさせていただきます。

企業価値算出

ご相談いただきました貴会事業の真の価値を算出いたします。

アドバイザリー契約の締結

当社が貴会事業の譲渡をご支援するための契約を締結します。この時点でも、費用は一切発生しません。

買手候補への打診

当社が抱える日本最大級の事業ネットワークから、貴会にぴったりの買手候補を選定、提案いたします。

トップ面談

M&Aを進めたいと思える譲受候補先企業様が見つかった場合にお相手方との面談を実施いたします。

条件交渉

譲渡価格やスケジュールなどの条件面に関して、譲受候補先企業様とすり合わせを行います。

基本合意書締結

条件が概ね調整できたのちに、貴会と譲受候補先企業様間で、基本合意書を締結いたします。

基本合意の締結時に、中間報酬(250万or成功報酬の10%)が発生します。

買収監査

基本合意締結後に、譲受候補先企業様より貴会に対してデューデリジェンスと呼ばれる企業調査を実施いたします。

最終条件交渉

買収監査後、最終契約を結ぶための条件交渉を実施いたします。

譲渡契約の締結・資金決済

条件を調整したのち、取引金額、表明保証、補償条項などの最終的な合意内容の締結を行います。

譲渡契約の締結、資金決済時に成功報酬(中間報酬を差し引いた残額)が発生します。

経営統合

最終契約に基づき経営権を移転し、手続きが完了となります。

M&Aを

ご検討中の方から

よくある質問

-

Q1.

M&A後、譲受先から

医療人材の派遣をいただく事は可能ですか?はい、可能です。

人材不足を補う方法としてM&Aをご検討される方も多くいらっしゃいます。 -

Q2.

M&A後も自身の診療方針を

尊重いただく事は可能ですか?はい、可能です。

また本社機能のバックアップを通してより医療に専念できる環境を提供する事が可能です。 -

Q3.

今現在、赤字の経営が続いていますが、

その場合でもM&Aを進める事は可能ですか?はい、可能です。

医薬品や消耗品の共同購買、人材採用のサポート、金融機関の借入条件の見直しを等通じて、収益改善に向けた様々な施策を提供させていただきます。 -

Q4.

働くスタッフには、

どのようなメリットがありますか?教育体制が充実している企業に譲渡することで、様々な学びの場を提供する事が可能です。また、結婚を機に転勤が生じてしまっても、転勤先にグループ会社があれば、紹介も可能です。

お問い合わせ

企業譲渡・事業継承のご相談をコンサルタントが無料で実施いたします。

まずはお気軽にお問合せください。

ご連絡はこちらから

お電話でのお問い合わせはこちら

03-6268-0534

24時間受付中

ご連絡はこちらから

お電話でのお問い合わせはこちら

03-6268-0534

24時間受付中

会社概要

商号

設立

従業員

事業内容

役員

代表取締役社長 齋藤 達雄

代表取締役副社長 松尾 直樹

取締役 渡部 豪

取締役 徳丸 祐也

取締役 高木 翔太

連絡先

FAX 03-6685-4018

顧問弁護士

(弁護士法人第一法律事務所)

所在地

本社

〒100-7022

東京都千代田区丸の内2-7-2 JPタワー22階

札幌支店

〒060-0042

北海道札幌市中央区大通西1-14-2 桂和大通ビル50 9階

仙台支店

〒920-0901

宮城県仙台市青葉区花京院1-2-15 ソララプラザ3階

金沢支店

〒100-7022

石川県金沢市彦三町1丁目2−1 アソルティ金沢彦三1階

名古屋支店

〒460-0003

愛知県名古屋市中区錦1-5-11 名古屋伊藤忠ビル4階

大阪支店

〒541-0052

大阪府大阪市中央区安土町2-3-13 大阪国際ビルデイング31階

広島支店

〒730-0015

広島県広島市中区橋本町9-7 ビル博丈8階

福岡支店

〒810-0001

福岡県福岡市中央区天神1丁目4-1 西日本新聞会館16階

医療・ヘルスケアのM&Aは、

M&A ベストパートナーズに

ご相談下さい。

企業価値算定のご相談

- 自社の株式価値を知りたい

- 株式価値の評価方法を知りたい

- 相続税評価額との違いを知りたい

M&Aを活用した

事業成長のご相談

- 大手と組み、会社を成長させたい

- 組織経営にシフトしたい

- 新規事業に参入し、事業拡大したい

事業承継のご相談

- 親族社内に後継者がいない

- 廃業せず社員の雇用を維持したい

- 事業承継の方法が分からない

お電話でのお問い合わせはこちら

03-6268-0534

24時間受付中

企業価値算定のご相談

- 自社の株式価値を知りたい

- 株式価値の評価方法を知りたい

- 相続税評価額との違いを知りたい

M&Aを活用した

事業成長のご相談

- 大手と組み、会社を成長させたい

- 組織経営にシフトしたい

- 新規事業に参入し、事業拡大したい

事業承継のご相談

- 親族社内に後継者がいない

- 廃業せず社員の雇用を維持したい

- 事業承継の方法が分からない

お電話でのお問い合わせはこちら

03-6268-0534

24時間受付中