M&Aストーリー

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

産業機器の開発には高度な技術やノウハウも求められますが、深刻な人手不足が進む中で専門人材が確保できず、苦しい経営を強いられている企業は少なくありません。

それ以外にも先送りできない経営課題は多く、これらを解決するためにM&Aを決断する経営者も増えています。

今回は、産業機器メーカーがM&Aを行うことでどういったメリットがあるのか、M&Aを行う際に注意すべきリスクなども含めて詳しく解説します。

目次

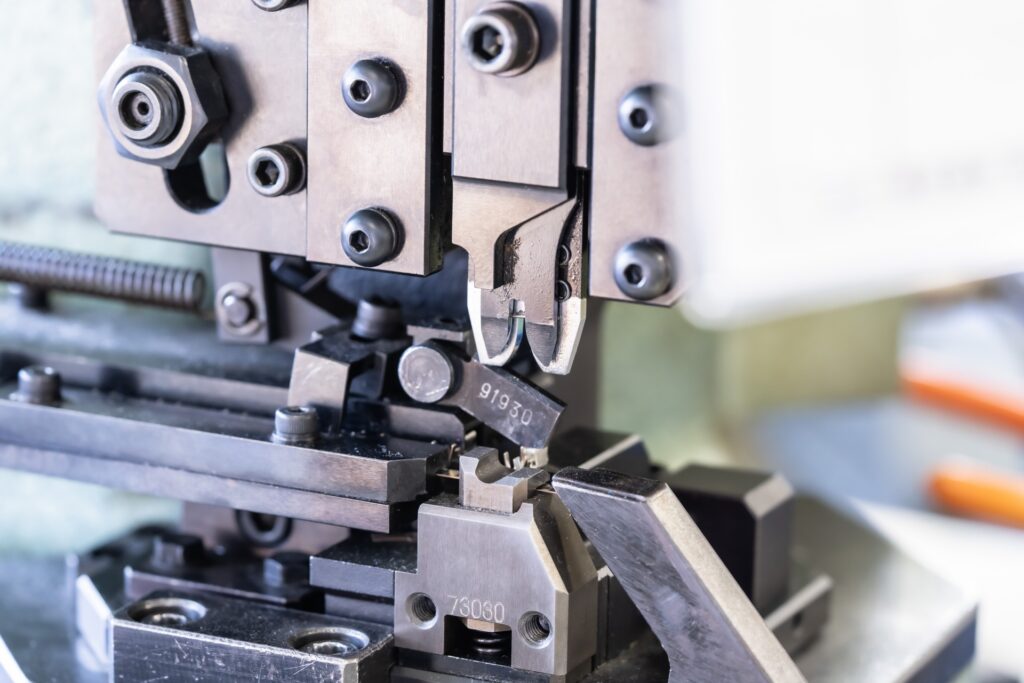

産業機器とは、食品や自動車、家電製品などさまざまな製品の製造ラインを担う機械および設備のことです。

同じ製品を画一的な品質で大量生産するためには産業機器が不可欠であり、産業機器メーカーは顧客である企業の要望をヒアリングし個別に設計・開発を行うケースが一般的です。

このようなビジネスモデルであることから、産業機器は大量生産が難しく各業種の景気にも左右されやすいという特性があります。

一方で、現在ではさまざまな業界で人手不足が深刻化していることから、自動化や省人化を進めたい企業から産業機器の需要が増加していることも事実です。

また、昨今ではDX化に取り組む企業が増えたことと、海外向けの産業機器の需要増加などもあり、IoTやAIを得意とする異業種とのM&Aや海外進出を見据えたグローバル企業とのM&Aが活発化しています。

産業機器業界でM&Aが活発化している要因はさまざまですが、企業にとってはどういったメリットが期待できるのでしょうか。

経営規模の小さい産業機器メーカーや、地元を中心に事業を展開している企業の場合、新規エリアに進出し市場シェアを拡大することは決して簡単ではありません。

そこで、すでに高いシェアや知名度を獲得している企業とM&Aによって手を組むことで、一から市場を開拓していくよりも効率的にシェアを拡大できる可能性があるのです。

一口に産業機器メーカーといっても、食品製造の機器を得意としている企業もあれば自動車や家電製品などを得意とする企業もあり、それぞれがもっている技術やノウハウは異なります。

産業機器メーカー同士が手を組むことで、相手企業がもつ高度な技術やノウハウを獲得でき、これまでにない新たな製品を開発できる可能性があります。

納入先の業界が不景気に陥ると、産業機器の需要が低下し経営が急速に悪化することもあります。

売上の向上や利益率の改善には時間と手間がかかりますが、経営規模の大きい企業と手を組むことで早期の経営立て直しが可能となります。

経営の立て直しや事業規模拡大のためには、これまでとは異なる市場へ参入する方法があります。

しかし、たとえば食品用の産業機器を得意としていたメーカーが、自動車用の産業機器を開発したとしても、顧客の信頼を得るには地道な営業が必要です。

そこで、自社とは得意分野の異なる産業機器メーカーとM&Aを行うことで、新市場への参入がしやすくなる可能性があります。

ひとつの業界、分野に特化した産業機器を開発していると、その業界が不景気に陥ったり急速に需要が低下した場合、経営に大きな影響が及ぶリスクがあります。

しかし、食品や自動車、家電製品など、複数の分野を手掛けることでリスクを分散でき、万が一のときでも影響を最小限に留められる可能性があるでしょう。

産業機器は顧客のニーズに合わせて一から設計するため、高い技術力が求められます。

しかし、人手不足の昨今では専門人材を採用したくても候補者が集まらなかったり、教育にも時間と手間がかかります。

経営統合や吸収合併することができれば、高度な技術をもった専門人材の雇用を引き継ぐことができます。

関連記事:M&Aで中小企業が解決できる課題とは?実施に向けた課題やPMIの課題と併せて解説

M&Aは決してメリットばかりではなく、デメリットとして考えられるポイントも数多くあります。

M&Aにおいては、契約成立後のタイミングで売り手企業に簿外債務などの財務リスクが発覚するケースもあります。

買い手企業と売り手企業との間でトラブルに発展する可能性もあることから、このようなトラブルを防ぐためにもデューデリジェンスはしっかりと行っておく必要があります。

M&Aは買収や経営統合のプロセスが完了して終わりではなく、その後どういった会社経営をしていくのかが重要といえます。

むしろM&Aそのもののプロセスは順調に進んでいたとしても、実際に経営統合を行った後に事業のビジョンが見えず、経営が悪化するケースもあるでしょう。

経営統合を円滑に進め事業を成長させていくためにも、どういったビジョンや戦略でM&Aを行うのかを事前に両社ですり合わせておくことが大切です。

M&Aでは異なる企業が統合、合併することになるため、社風や社内の文化が大きく変化することがあります。

環境が大きく変化すると、働きにくさを感じる従業員が出てきたり、従業員同士の軋轢が生じたりすることもあるでしょう。

お互いの文化を理解し尊重しながら、従業員にとって働きやすい仕事の進め方や文化は残していくことも大切です。

関連記事:M&Aにおけるシナジー効果とは?種類や成功事例、フレームワークを紹介

M&Aは法律やルールに沿って正しいプロセスで進める必要があります。具体的な流れと、各プロセスにおける注意点などもあわせて解説しましょう。

M&Aは経営を立て直したり自社の事業規模を拡大したりするための手段に過ぎず、M&Aそのものが最終ゴールや目的ではありません。

そのため、M&Aを実行する前の準備段階では、何のためにM&Aを行うのかを明確にしておくことが大切です。

また、目的を達成するためにM&Aを行った後はどういった経営に取り組むのか、将来のビジョンや戦略なども具体的に検討しておきましょう。

デューデリジェンスとは、M&Aにおいて売り手企業が抱えている潜在的なリスクや問題点をリストアップすることを指します。

デメリットとリスクの章でもご紹介しましたが、売り手企業の中には財務的リスクや税務リスク、法務リスクなどを抱えているケースもあります。

これらを解決しないままM&Aを進めてしまうと、買い手側の企業がリスクを一方的に負うことにもなりかねないため、デューデリジェンスはしっかりと行っておく必要があります。

なお、デューデリジェンスでは各分野の専門的な知識やノウハウが求められるため、専門家のもとで進めるのが一般的です。

正式な契約を締結する際には、どういった方法で会社を譲渡するのか、譲渡価格も含めて調整が必要なほか、双方の企業の誓約事項や、それらに違反した場合の補償なども決めておく必要があります。

さらに、M&Aを行う企業の規模が大きい場合、独占禁止法に抵触する可能性もあることから、公正取引委員会への届出と審査が必要となるケースもあります。

産業機器メーカーがM&Aを行う場合、自社または買収先企業の価値を正しく評価することが重要です。

代表的な評価方法について解説しましょう。

インカムアプローチとは、買収先企業が将来的にどの程度の収益を見込めるのかを評価したうえで企業価値を算定する方法です。

過去の業績をもとに今後の利益を予想したり、キャッシュフローや株式配当などをもとに算定するケースもあります。

業種を問わず幅広い企業の評価ができ、市場の変化に対応した現実的な評価も可能な反面、将来的な予測や客観的な評価が難しいという側面もあります。

マーケットアプローチとは、買収先企業と同じ業種、類似した経営規模の会社と株価を比較し、企業価値を算定する方法です。

また、このような方法は「マルチプル法」とよばれることもあります。

類似企業を参考にするため評価が簡単で最新の市場動向に合わせた評価ができるメリットがありますが、ニッチな市場では類似企業を見つけることが難しいケースもあります。

アセットアプローチとは、企業が保有している資産をもとに企業価値を算定する方法です。

資産から負債を差し引いた分が企業価値となるため、客観的で評価の算定もしやすいですが、企業によっては株式や債券などが時価で評価されていないケースもあるため、正しい数字となっているかをあらためて確認し直す必要もあるでしょう。

参考:マルチプル法とは?企業価値評価で活用するメリットや計算方法を詳しく解説

産業機器メーカーにおけるM&Aの成功事例にはどういったものがあるのでしょうか。

変圧器や産業用ロボット、溶接機などの製造・販売を行っている株式会社ダイヘンは、2023年に東北電機製造株式会社の株式を取得しM&Aを行いました。

東北電機製造もダイヘンと同様に変圧器や配電盤などを製造しているメーカーであり、今回のM&Aによってダイヘンは東北地方へ進出を果たし、さらなる市場シェア拡大の道筋が見えてきました。

産業機器メーカーは機器の販売だけではなく、修理やメンテナンスも継続的に受注するケースが多いことから、新たなエリアで市場シェアを拡大していくためにはハードルが高いものです。

しかし、ダイヘンのようにM&Aによって地場の企業を買収することができれば、顧客や取引先に影響を及ぼすことなく円滑に事業エリアの拡大が期待できます。

産業機器メーカーがM&Aを行うことで、高度な技術やノウハウ、専門人材が確保しやすくなったり、市場シェアの拡大につながるといったメリットが期待できます。

しかし、その反面で財務リスクや経営統合の難しさといった課題やリスクも多く、これらを解決できないままM&Aを行ってしまうとさらなる経営悪化を招く可能性もあるでしょう。

今回ご紹介したように、M&Aにあたっては事前準備をしっかりと行い、デューデリジェンスによって潜在的なリスクなどもピックアップしておくことが大切です。

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

製造、建設、不動産、

医療・ヘルスケア、物流、ITのM&Aは

経験豊富な私たちがサポートします。