M&Aストーリー

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

人材不足や後継者問題が深刻化するなかで、M&Aを行う企業が増えています。

M&Aを行ううえでは、「投資ファンド」を利用することが有力な選択肢です。しかしM&Aの経験がなく、M&Aと投資ファンドの関係性を把握していない経営者も多いのではないでしょうか。

本記事では、M&Aにおける投資ファンドとは何か、基本的な内容をわかりやすく解説します。

M&Aに投資ファンドを利用するメリット・デメリットもお伝えするため、ぜひ参考にしてください。

目次

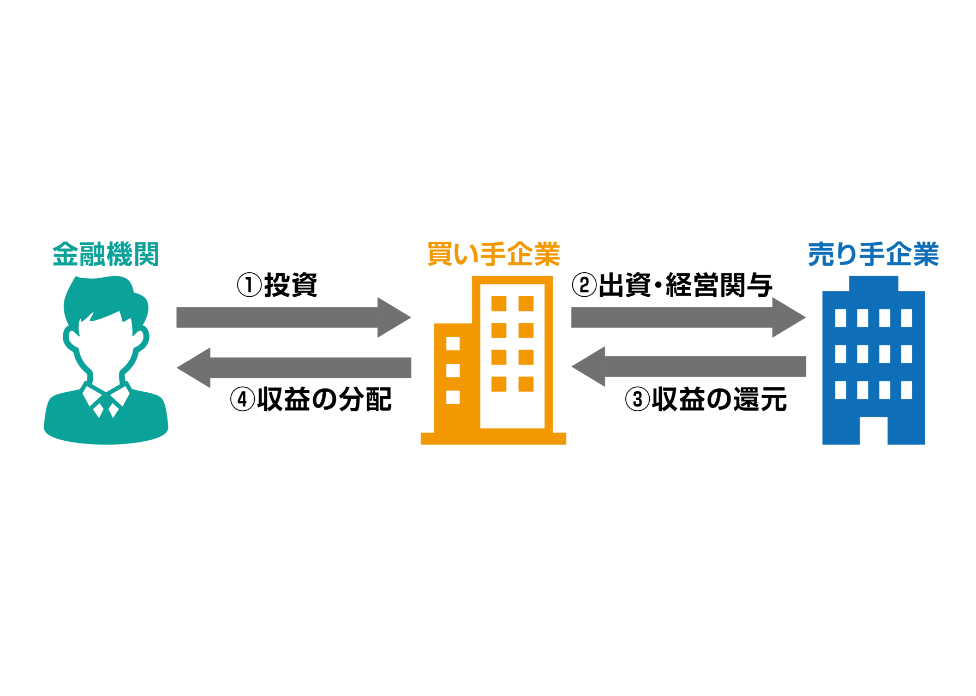

M&Aにおける投資ファンドとは、企業の合併(Merger)や買収(Acquisition)をともなう投資活動を通して、利益を生み出す企業や組織のことです。

M&Aの投資ファンドは、投資家から調達した資金を共同で運営・管理し、M&Aを軸にして企業に投資します。投資ファンドがM&Aによって生み出した利益は分配され、投資家はリターンを得ることが可能です。

投資にあたって扱う企業の資産は不動産や株式、債券など多く存在します。またM&Aの対象となる企業も、ベンチャー企業や成熟企業などさまざまです。

M&Aの投資ファンドは投資家の利益だけでなく、価値向上や経営再建といった企業にとって利益をもたらします。M&Aを必要とする企業にサポートする投資ファンドも多いでしょう。

M&Aの投資ファンドにはさまざまな種類が存在し、投資対象とする企業やM&Aの手法がそれぞれ異なります。

主な5種類の投資ファンドについて、基本を把握しておきましょう。

「バイアウトファンド」は、企業の買収・売却を通して利益を生み出す投資ファンドです。

企業の株式や債権を買収することで経営権を獲得します。その後は経営に関与し、適切な経営戦略を実行することで企業の価値を向上が期待できるでしょう。そして、価値が向上した企業の資産を売却することで、バイアウトファンドは利益を得られます。

企業価値の向上に失敗すると損失につながるため、買収する企業選びには慎重さが求められます。成熟しており、安定的な収益が期待できる企業へ投資することが一般的です。

「MBOファンド」は、企業の経営者による自社買収をサポートする投資ファンドです。

MBOは「Management Buyout」の略であり、経営権の買収を意味します。子会社の経営者が自社買収し、親会社から独立(経営権を買収)するためにMBOファンドを利用することが一般的です。

MBOファンドは、企業が自社の株式を買収するために必要な資金の提供や調達支援を行います。経営に関与して、企業価値の向上を図るケースも少なくありません。自社買収に成功した経営者が株式の売却益をリターンすることで、MBOファンドは利益を得られます。

「ベンチャーキャピタル」はその名の通り、成長が期待できるベンチャー企業にキャピタル(資金)を投入する投資ファンドです。

上場していないベンチャー企業に資金を提供し、見返りとして非公開の株式を獲得します。その後は役員派遣による経営上のサポートを行うことで、ベンチャー企業の成長を支援し、ベンチャー企業が成長してから、株式公開後に株式を売却することで利益を得られます。

実績のないベンチャー企業への投資となるためリスクは高いものの、成功すれば大きなリターンを獲得できるのが強みです。

「再生ファンド」は、経営困難な状況に陥った企業をサポートし、再生を図る投資ファンドです。

経営不振の企業を買収して経営権を獲得し、経営を主導して企業の立て直しを図ります。生産性向上やコスト削減のために、不採算事業の切り離しや人員削減といった大胆な経営戦略の実行も珍しくありません。企業の再生に成功した後に、株式を売却することで利益を得られます。

企業の立て直しに失敗すると、倒産により大きな損失に終わることもあるため、リスクが高いといえるでしょう。そのため、地力がありながら資金調達の問題により、経営が低迷している企業を対象とするケースが多いです。

「PEファンド」は、未公開株式(Private Equity)を専門に投資を行う投資ファンドのことです。ベンチャーキャピタルと同様に、非上場企業が主な投資対象となります。

PEファンドは非上場企業の株式を買収して経営権を獲得し、経営上のアドバイスを通して企業の上場を後押しします。企業が成長し、株式公開した後に株式を売却することで利益を得られます。

人材不足や後継者不在などの問題を抱える中小企業が、PEファンドを利用するケースも珍しくありません。

企業がM&Aを行う場合、投資ファンドを利用することで多くのメリットを得られます。M&Aにあたって投資ファンドを利用する主なメリットは、次の5つです。

投資ファンドは、自社の代わりに投資家から多くの資金を集めてくれます。

そのため、資金調達が容易に行えることがメリットです。特に、M&Aで企業の買収を行うにあたっては多額の資金が必要となります。資金調達の問題をカバーでき、M&Aを行いやすくなるメリットは大きいでしょう。

またM&Aに限らず、自社の設備投資に資金調達が必要なケースも考えられます。再生ファンドやPEファンドを利用すれば、こうした資金調達も容易となるでしょう。

M&Aを行う企業には、投資ファンドの役員が派遣されるケースが多いです。

投資ファンドには多くの場合、企業の価値向上や経営再建に精通したエキスパートが在籍しています。そのため、経営に関する有用なアドバイスをもらえる可能性は高いでしょう。

また前述した通り、経営を主導してくれる投資ファンドもあります。

人材不足が深刻化している現代では、後継者が見つからず廃業を考える経営者も少なくありません。しかし投資ファンドを利用すれば、M&Aによる後継者問題の解決が容易となるでしょう。

また、投資ファンドによっては、事業承継をサポートしてくれます。後継者候補の紹介・仲介といったサポートを受ければ、自社だけで後継者を探す負担を大幅に減らすことが可能です。

将来性・ポテンシャルのある企業が投資対象の場合、投資ファンドは買収のために高い金額を提示することがあります。

この場合、経営者や株主は大きな利益を得られるでしょう。投資家との強力なパイプラインを持つ投資ファンドは資金力があるため、高値で売却できるケースもあります。

また、M&Aの買収に強い投資ファンドだと、条件のよい買い手企業を紹介してくれる場合もあるでしょう。

大半の投資ファンドは、全く利益が期待できない企業には投資しないでしょう。

投資ファンドが企業に投資するということは、将来性やポテンシャルの面で評価している可能性は高いといえます。そのため「投資ファンドが出資した」という実績が残ることは、企業のアピールポイントになるでしょう。

自社のM&Aがメディアで紹介されれば、企業の認知度拡大が期待できます。

M&Aにおける投資ファンドには多くのメリットがありますが、デメリットも存在するため、正しく理解しておくべきでしょう。M&Aにあたって投資ファンドを利用する主なデメリットは、次の2つです。

M&Aにあたって投資ファンドが自社を買収する場合、経営権は投資ファンドに移転します。そのため、経営者が意図しない戦略が実行されるリスクがあることに注意が必要です。

例えば、コスト削減のために従業員を大幅に減らしたり、自社の方向性に合わない事業展開が行われたりする場合もあるでしょう。

こうした選択が結果としてプラスに働くこともありますが、経営への関与が大きくなることはリスクでもあります。

M&Aにあたって投資ファンドを利用する場合、影響を受けるのは経営者だけではありません。

自社に愛着を持っている従業員にとっては、投資ファンドが経営に関与することは不満に感じやすいでしょう。

特に、大規模なリストラや大胆な方針変更など、組織や企業文化に影響する経営戦略は従業員の不満を高めます。その結果、従業員の離職率上昇を引き起こすケースもあるため注意が必要です。

M&Aは企業の今後を大きく左右する重要な経営戦略です。

何も考えずに投資ファンドへ依頼するだけでは、成功につながりません。投資ファンドとのM&Aを成功させるために、以下で紹介する3つのポイントを押さえておきましょう。

前述した通り、投資ファンドとのM&Aによって従業員の不満が高まり、離職率が上昇するリスクもあります。

そのため、経営者の一存だけで話を進めるのではなく、事前に従業員との意思疎通を図ることが大切です。

M&Aの必要性や投資ファンドを利用する狙いなどを理解してもらえるように、しっかり説明しましょう。そのうえで理解を得られない箇所は、投資ファンドも交えて協議し、相互理解を深めていくことが求められます。

投資ファンドの種類は数多く存在します。

投資ファンドによってM&Aの手法や方向性が違うため、依頼先が変われば全く異なる結果となるでしょう。

そのため、M&Aにあたって投資ファンドを利用する場合、信頼できる所を選ぶことも大切です。

過去の実績が豊富にあり、高い成果を上げている投資ファンドを選ぶのが確実といえます。

M&Aを確実に成功させたいのであれば、専門家のアドバイスを取り入れることも大切です。

M&Aの相手企業だけでなく、自社に合った手法や戦略を選ばなければ、M&Aを成功させることは難しくなります。

また、M&Aにあたってさまざまな手続きが必要となり、M&Aの経験がない経営者だと苦戦は避けられません。そのため、M&Aに詳しい専門家のサポートを受け、投資ファンド選びも含めてアドバイスをもらうようにしましょう。

M&Aにおける投資ファンドとは、企業の合併(Merger)や買収(Acquisition)をともなう投資活動を通して、利益を生み出す企業や組織のことです。

バイアウトファンドや再生ファンドなど多くの種類があるため、自社の目的に合わせた投資ファンドを選ぶことが求められます。

企業が投資ファンドを利用することで、資金調達が容易に行える、経営上のサポートを受けられる、といった多くのメリットがあります。一方で、意図しない戦略が実行されたり、従業員の不満が高まったりするリスクも軽視できません。

従業員との意思疎通や投資ファンド選びが重要となります。

M&Aを確実に成功させたいのであれば、専門家への相談・依頼を検討してみてはいかがでしょうか。

投資ファンド選びを含めたM&Aの進め方に不安がある場合は、M&A・事業承継のプロフェッショナルである「M&Aベストパートナーズ」へぜひご相談ください。

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

製造、建設、不動産、

医療・ヘルスケア、物流、ITのM&Aは

経験豊富な私たちがサポートします。