M&Aストーリー

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

M&Aにおけるソーシングとは、M&Aの相手候補を探し出し、交渉を進めるまでのプロセスです。

M&Aプロセスのなかでも前半部分にあたるソーシングは、M&Aを成功させるかどうかを左右する重要なプロセスとなっています。

売り手も買い手も、M&Aを希望通りにスムーズに進めるためには、ソーシングの役割が非常に大きくなります。

この記事では、M&Aを検討する際に知っておきたいM&Aソーシングの概要とソーシングの重要性について徹底解説します。

目次

M&Aにおけるソーシングとは、自社が希望する譲渡の条件とマッチする候補企業を探し、交渉に入るまでのプロセスを意味します。

具体的には、売り手側がM&Aの希望条件や候補企業の情報を収集し、選定や評価、候補企業との交渉を行い、買収後の統合計画を策定するまでを指します。

M&Aは、細かいプロセスが積み重なって構成されています。M&A全体のプロセスを時系列に沿って大まかに分別すると、次のようになります。

それでは、それぞれの段階を詳しく見ていきましょう。

【FIRST STEP】ソーシング(Sourcing)

「ソーシング」とは、M&Aにおいて売り手側が希望する条件やニーズを明確化することから、会社売却候補となる企業の情報収集や売り手側企業・買い手側企業同士の交渉段階までを指します。

つまりソーシングは、M&Aを実施するうえでの最初のステップであり、成功するかどうかを左右する重要なプロセスとなります。

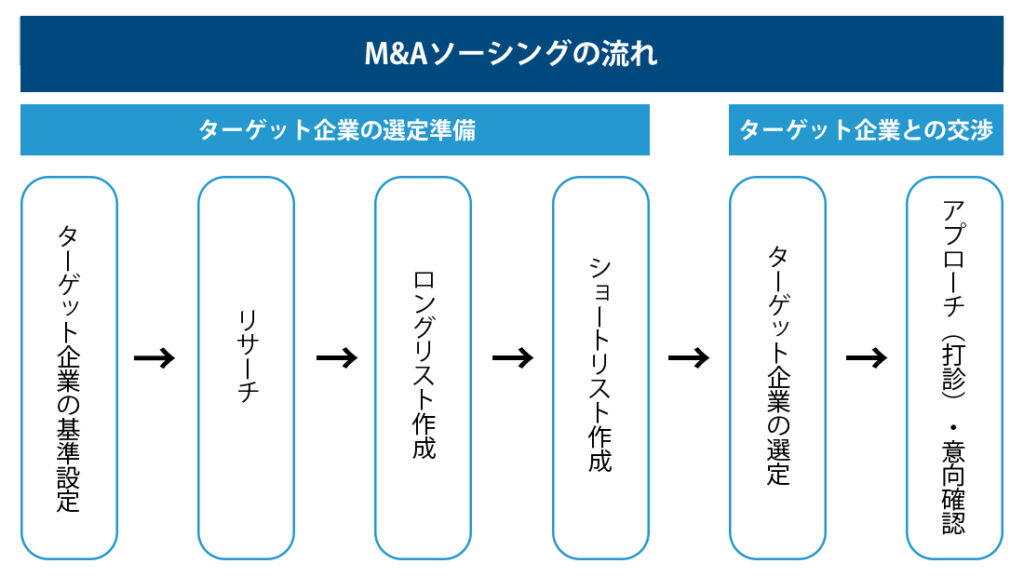

ソーシングの大まかな流れは、「ターゲット企業の選定」と「ターゲット企業との交渉」の2つのステップで構成されています。

「ターゲット企業の選定」は、売り手・買い手双方の企業から希望する条件やニーズなどをヒアリングし、M&Aアドバイザーが適切な相手先候補を選定していきます。この段階では候補先は複数選定されることが一般的です。

「ターゲット企業との交渉」では、M&Aの仲介事業者などが選定したターゲットとなる候補企業との間を仲介し、M&Aを実施するための交渉を行います。

ソーシング以降のプロセスについても見てみましょう。

【NEXT STEP】オリジネーション(Origination)

「オリジネーション」とは、M&Aのターゲットとなる候補企業との交渉から基本合意書の締結までの間のプロセスを指します。

具体的には、まず、M&Aの案件を発掘・調査を行って、買い手候補に交渉を持ちかけ、次にM&Aの買い手と売り手のマッチングを行い、M&A戦略を立案・提案します。FIRST STEPとしてご紹介した「ソーシング」と同様に、M&Aの前半部分となるプロセスになります。

また、オリジネーションという名称はM&Aを仲介する事業者やM&Aアドバイザーが業務のプロセスを区別するための用語で、オリジネーションの業務を行う担当者のことを、オリジネーターと呼ぶことがあります。

オリジネーションの最大の目的、売り手と買い手企業のマッチングがうまくいかず、売り手と買い手それぞれの実施目的が噛み合わなければ、M&Aは円滑に進みません。

例えば、売り手が業績不振の立て直しを希望条件として挙げた場合、負債のリスクを背負う可能性があります。そのため、買い手企業には多くの資金交渉を要します。

このように売り手だけの目的を考慮し、買い手の負担が大きくなるとシナジー効果を得ることができずM&A成功とは言えません。

そのため、担当者は売り手のM&Aの希望条件を考慮しながら買い手の条件も尊重し、買い手にもメリットをもたらすために、情報収集や交渉で用いる資料やM&A戦略の策定に力をいれてサポートをします。

【FINISH】エグゼキューション(Execution)

M&Aにおける後半の事務手続きを行う一連の流れを「エグゼキューション」といいます。

デューデリジェンス業務や最終交渉、基本合意書の締結、最終契約書を締結してクロージングするまでが含まれます。

またエグゼキューションという言葉もオリジネーション同様、M&A仲介業者やM&Aアドバイザーの視点から業務の分類を表す用語なので、買い手や売り手には聞き馴染みのない言葉かもしれません。

エグゼキューションには専門的な知識が必要となるため、弁護士や会計士といった各分野のプロの手が必要になります。

このように、ソーシングはM&Aの初期段階の非常に重要なフェーズです。より適切な企業と希望通りのM&Aを進めるためには、ソーシングのフェーズをしっかり押さえておかなければなりません。

M&Aを成功させるためには、プロセスの初期段階、つまりソーシングが非常に重要となってきます。よい相手に会社を売却したいと思ったら、なるべく早く動き出して余裕を持ってM&Aソーシングを行うことが重要です。

M&Aで期待以上のシナジーを得るためには、適切な企業と適切な条件でM&Aを行えるかが重要であり、適切な企業を選定するソーシングのフェーズが重要なプロセスとなります。

M&Aの買い手側である買手企業の目的としては、「新規事業の立ち上げ」「販路の拡大」「既存事業の強化」「事業規模の拡大」などがあります。

事業譲渡・事業売却をする売り手側には「後継者問題の解決(事業継承)」「従業員の雇用維持」「創業者利益の確保」「事業整理」といった目的のもとでM&Aに動き出します。

売り手と買い手の双方が納得するM&Aを成立させるためには、お互いのニーズがなるべく合致した相手を見つけることが非常に重要です。ニーズが合致していなければ、交渉を進めていてもどこかで亀裂が生じるリスクがあるからです。

しかし、より良い相手企業を探すためには、その企業の情報を分析収集する能力、さまざまな業種にまたがる幅広い情報網が必要とされます。このような能力と情報を持ち合わせている専門家がM&A仲介会社です。

また、中小企業のM&Aでは、売り手企業と買い手企業の相性や信頼関係が重視されることもあり、提案力、交渉力を持つM&A仲介会社など専門家のサポートがM&Aの成否に影響します。

M&A仲介会社やM&Aアドバイザーに対しては、M&Aをより円滑に進めるためにも、M&Aの目的や希望条件を明確に伝えましょう。また、自社の会社概要、事業概要や強み・弱みなどの情報も整理して伝えることになります。

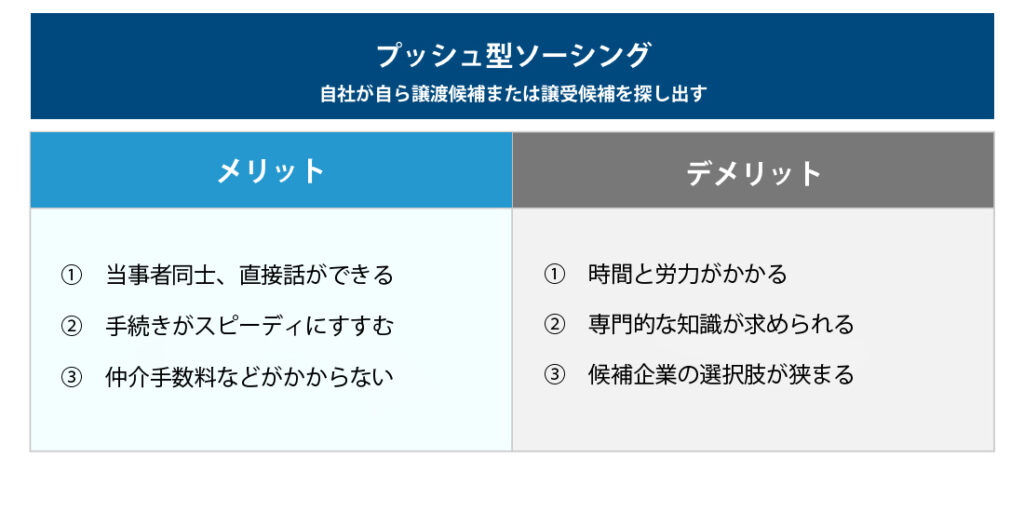

M&Aソーシングの方法には大きくプル型ソーシングとプッシュ方ソーシングの2つに分けられます。それぞれのメリット・デメリットについても見てみましょう。

M&A仲介会社を使わずに、自社が自ら譲渡候補企業または譲受候補企業を探し出しアプローチする方法です。

企業が独自にソーシングを行うため、相手先候補の数が少なくなる傾向があります。また、法務や財務といったM&Aにおける専門的、かつ幅広い知識が求められます。

プッシュ型ソーシングのメリット

プッシュ型ソーシングでは、自社が持つネットワークや営業力を駆使して候補企業を探し出し、交渉を進めることになります。

そのため、M&Aの当事者同士が会話をすることで、よりスピーディに手続きを進められるというメリットがあります。

プッシュ型ソーシングのデメリット

M&A仲介会社などを利用しないぶん、相手先と直接話し合いができコストを抑えられるというメリットもありますが、時間と労力がかかる可能性もあります。M&Aに関する知識が乏しいと、進捗が困難になるケースがあります。また、自社のネットワーク内にない候補企業にはアプローチができないデメリットがあります。

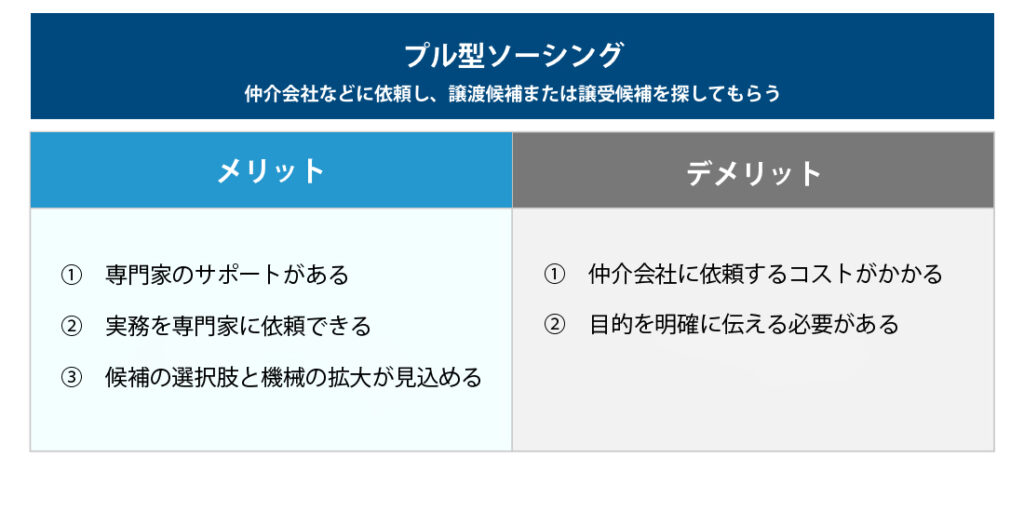

M&A仲介会社など、相手先企業を紹介してくれる専門家に依頼し、自社に譲渡・譲受案件が持ち込まれるようにする方法がプル型ソーシングです。

譲受企業は、自社の情報や希望条件、価格面などの詳細を事前にM&A仲介会社へ伝えます。譲渡企業は、自社の情報や希望条件に加えて、会社名が判明しない程度に情報を秘匿したノンネームシートを作成します。ノンネームシートの情報をもとに、仲介会社は適切な買い手企業へアプローチします。

プル型ソーシングでは、譲受企業の希望を満たす対象企業を探し出すためにも、なるべく多いM&A仲介会社に依頼することが望ましいとされています。

プル型ソーシングのメリット

プル型ソーシングのメリットは、M&Aの専門家によるサポートが受けられる点です。

仲介会社には知識・経験・実績が豊富なアドバイザーが在籍しており、自社でソーシングを行う以上に、より専門的な知識や意見がもらえる可能性があります。

また、情報の収集・分析、企業概要書の作成や相手先候補の打診など、自社で行えば時間と労力がかかる作業を仲介会社に任せることができ、プロセスのスムーズ化が図れる点もメリットです。

M&A仲介会社などの専門家は、M&Aを進める上で必要となる資料をもとにその企業にどのくらいの企業価値がつくのかを算出する企業価値評価を行います。

そのため、M&Aのプロセスを進める前の段階で企業の評価が可能になるというメリットもあります。また、経済的な効率性の向上にも寄与する可能性があり、規模の経済によるコストダウンなど、費用の削減が可能となるメリットもあります。

プル型ソーシングのデメリット

プル型ソーシングのデメリットは、M&A仲介会社に対するコストが発生する点です。

外部に依頼することはコストがかかることでもあり、依頼先は慎重かつ丁寧に選択しなければなりません。

M&Aソーシングにはより高い情報収集能力や提案力、営業力、交渉力が求められます。M&Aソーシングは、数ある専門家のなかから、経験と知識が豊富な仲介会社などの専門家に依頼することでより効率的に進められるでしょう。

M&Aのプロセスのなかで重要なのが、「タイミングをいかに見極めるか」「いかに適切なタイミングで実施するか」というポイントになります。

譲受企業にとって、成長するための有効な手段がM&Aですが、そのタイミングが早すぎても遅すぎても、成果を得るのが難しくなることがあるので留意が必要です。

例えば、買収を「業界が成長しているタイミング」で行うことができれば、より大きな成果を得ることができます。一方で、買収のタイミングが「業界が停滞している状況」になってしまうと、投資損となってしまうこともあります。

ですので、新たな業界への参入を目論んで対象会社を買収するケースでは、市場の動向やトレンドを注視しながら、適したタイミングを見極めていく必要があります。

M&Aの初期段階であるソーシングは、M&Aの準備の段階です。M&Aを実施することが決まった段階で、まずはM&Aを専門とする事業会社などに相談をしましょう。その際には、自社がM&Aで目的とすることや希望条件をより具体的に伝えることで、適切な提案やアドバイスを受けられます。

M&Aを専門とする仲介会社と専任契約をする場合、まずは依頼者と仲介会社の間で提携仲介契約を交わすこととなります。契約は2種類あり、1つは「秘密保持契約」、もう1つは「アドバイザリー契約」です。

秘密保持契約

世間に開示されていない情報を見聞きした場合、その情報を第三者への開示をしないことやM&A以外では使わないことを約束するもので、大切な企業情報を守るための契約になります。

アドバイザリー契約

M&Aの仲介業務を、M&A仲介会社などの専門家に正式に依頼する契約です。

契約が締結された後は、M&Aを進めるために必要な情報や資料を仲介会社に渡します。渡された情報をもとに、仲介会社はその企業がどれくらいの価格で取引できるかを評価します。

同時進行で、概要や候補企業への提案書なども準備し、対象企業の選定を行い、絞り込みができたところで交渉に進みます。

ソーシングを円滑に進めるには、具体的な手順や業務内容を理解しておくことも大切です。ソーシング業務は、

上記2つのフローで構成されます。

まず、ターゲットとなる企業をどのように選定するのか具体的な基準を設定します。

ターゲット企業の基準設定とともに、M&Aの目的を明確化しましょう。M&Aの目的としては、「資金調達」「従業員を守るため」「事業拡大のため」「経営再建」など企業によってさまざまです。目的を明確化することで、適切な企業選定へとつながります。

ターゲット企業の選定には、公表されている情報をもとにM&Aの目的に合致する企業をリストアップするロングリスト作成を行います。

買い手企業におけるロングリストとは、M&Aの対象となる候補企業をピックアップしたリストです。なお、ロングリストを作成する際には、どのような相手先候補をリストに掲載するか基準を設定します。

一般的には、買い手企業であれば、買収によって得たいものを保有している企業はどこか、M&A によってどのような効果が期待できるのかといったことを基準として設定します。M&Aの相手先となる可能性がある最低限の条件をもとにしながら、大まかな候補をリスト化していきます。

具体的には、財務指標や産業分類、ビジネスモデルなどの情報をもとに相手先となる可能性がある会社をピックアップしていきます。

売り手企業であれば、譲受先として十分な資金力を持っているか、できるだけ高い買収金額を提示してもらえそうな企業はどこになるか、といった視点で企業リストを作成します。売り手企業は自社に関する情報を開示し、問い合わせてきた企業を一定の基準で選定しリスト化します。

なお、ロングリストには会社名のほか、本店所在地、事業目的、主要エリア、設立年度、従業員数、連絡先、主たる取扱商品またはサービス、販売先、売上高などの基本的な企業情報を記載します。

対象企業のホームページで収集できる情報です。一般的には、買い手候補企業の概要に留まり、詳細な事業内容までは記載されません。

ロングリスト作成後は、候補企業を選定条件で数社に絞り込んだショートリストを作成します。ショートリストは対象企業の有価証券報告書や調査会社のレポートなどを用いて作成します。

ショートリストで候補を絞ることで、企業調査や検討に要する時間を効率化できることもあります。ショートリストでもロングリスト同様に基準を設定しますが、ショートリストは、買い手企業にとってのM&A本来の目的であるシナジー効果に重きをおいた、より本質的なものとなっています。

主な基準は下記の3つです。

ショートリストを作成する上では、M&Aの本来の目的に沿ったものであることが最も重要です。優先順位を明確にし、買い手企業を絞り込むことになります。

また、ショートリストを作成すると同時に、定性的な情報の分析や、買い手・売り手の関心等も確認していきます。M&Aのターゲット企業の選定は、M&Aのプロセスにおいて必須となります。

ショートリストを作成し、ターゲット企業の絞り込みを行った後は、候補企業または候補企業の株主と接触し、M&A実施に向けた交渉を行います。

ターゲット企業へのアプローチに向けて、相手企業の資料収集・作成、シナジー効果の検証、質疑応答の準備、スケジュール策定、企業価値算定、M&Aスキームの策定といった準備を進めます。

交渉の初期段階では、M&Aアドバイザーが社名を公表せずにターゲット企業と接触することが一般的となっています。

買い手がターゲット企業と交渉を行う場合、相手に警戒感をもたれないようにすることが重要となります。

交渉の初期段階では、買い手とターゲット企業が連携することによる相乗効果などに関する意見交換や、市場・競争環境や課題認識の共有などからコミュニケーションを始めて、徐々にM&Aの交渉に進めていくことが一般的です。

一方、売り手が譲受先企業との交渉を行う際には、必要以上に自社情報を公表しないで、相手に関心を持たせることが重要となります。

初期段階では、企業や事業を売却するという情報が漏れることがないように留意します。このとき、M&Aアドバイザーを活用しながら、社名は公表せずに交渉を進めます。

そうして、特に強い関心を示した企業に対してのみ、社名の公表を含め、より具体的な交渉に移っていきます。

実態として、買い手と売り手の双方の細かな希望に100%合致する条件でM&Aを行うことはそう簡単ではありませんが、交渉のプロであるM&Aアドバイザーに委託してすり合わせをすることが強力な後押しになります。

中小企業のM&Aは、詳細な条件以上に経営者同士の信頼関係がしっかり構築できるかによって成約がまとまることが珍しくありません。中小企業は、ソーシングを得意とするM&A仲介企業などの専門家にサポートを依頼することもおすすめです。

M&AソーシングをM&A仲介会社やアドバイザーに依頼したいとき、どのようなポイントをおさえて選ぶとよいのでしょうか。ここでは4つのポイントをご紹介します。

M&Aの仲介会社といっても、多種多様な会社が存在します。どこに依頼しても同じかといえば、決してそのようなことはありません。全国に支店があり上場している大規模な会社から、設立して間もない小規模なところまでさまざまな会社があるからです。

また、全業種にまたがって多様なM&Aを行っている仲介会社もいる一方で、特定の業種や事業、エリアに特化した仲介会社もあります。

M&Aは業種や規模によって必要とされる知識が変わるため、できるだけ自社の業種や規模を得意としているところに依頼したほうがよいでしょう。

そのためには、自社の業種や規模で過去にどれくらいのM&Aの実績があるかを仲介会社に確認することが望ましいでしょう。そうすることで、豊富な経験をもとに、より効果的なアドバイスを得られることが期待できます。

仲介会社に依頼する場合、手数料が発生するため、事前に比較・検討することが大切です。手数料体系は仲介会社によって大きく異なります。

依頼した後にトラブルが起きないよう、スムーズに手続きを進めるためにも手数料は事前に確認しておきたいところです。

仲介会社へ支払う手数料には、大きく分けて「相談料」「着手金」「中間金」「成功報酬」があります。具体的には、以下のような内訳となっています。

なお、上記のほかにデューデリジェンスを行う場合は、デューデリジェンス費用も発生します。デューデリジェンス費用は、実施した事務所に直接支払ったり、仲介会社を経由して支払います。

コストを抑えるためになるべく安いところがいいと考えるのはもっともですが、M&Aを成功に導くには、安さばかりを追求することはおすすめできません。

例えば、着手金が無料だと、M&Aにそれほど乗り気ではない企業がリストに加わる可能性もあります。そのような場合は、M&Aの成約率が大幅に下がる恐れがあります。

手数料を安く済ませようとしたばかりに、M&Aが成立しない、成立したが希望していたM&Aからかけ離れてしまったという結果になってしまっては、元も子もありません。

また、成功報酬費用についても総資産ベースで計算しているのか、買収価格ベースで計算しているのか、算定根拠の詳細にも注意したほうがよいでしょう。疑問点があれば必ず質問をすることが大切です。

適切な事前調査や分析を進めるためには、時間と労力がかかります。そのためのコストも明確にした上で選択することがよい結果につながるでしょう。

さらに、M&Aで取り扱う情報は秘匿性が高いものばかりです。自社の利益を守るためにも、情報を開示する際には必ず秘密保持契約を締結しなければなりません。

仲介会社に依頼してM&Aを進める際にも、秘密保持契約は必須です。もしM&Aの準備をしているという情報が漏れてしまったら、M&Aそのものが取りやめになるだけでなく、会社の存続すらも厳しくなってしまう最悪のケースも想定されます。

仮に社員に情報が漏れれば、不安が広がって社員の大量離職が起きかねません。また、業界にM&Aのうわさが拡散されることで、取引先からの仕事が減る、外注先が取引を止めるといったことも考えられます。

M&Aを進めている間は、情報管理には十分配慮し、開示すべき情報がある場合には、必ず秘密保持契約を締結するようにしましょう。

M&Aを進めるなかで、アドバイザーとは密にコミュニケーションを取る必要があります。意思疎通が円滑なアドバイザーを選ぶことがM&Aを成功に導くポイントになるでしょう。

例えば、自社が理解しやすいような資料や報告書を提供できるかどうかも重要な能力となります。事前に面談をするなかでアドバイザーとコミュニケーションを取りながら、担当アドバイザーとスムーズにコミュニケーションがとれるかどうか確認することも大切です。

M&Aソーシングにおいて、仲介会社とのコミュニケーションと情報交換は非常に重要となります。

アドバイザーが所属している会社の信用力も重要ですが、実務では、担当するM&Aアドバイザー個人の知識、経験、実績といった能力を要するシーンが多々あります。したがって、M&Aアドバイザーの人数がそれなりに多い仲介会社に所属しているアドバイザーと面談し、選択することをおすすめします。

アドバイザーの数が多い分、経験値やコミュニケーション能力が高い可能性があるからです。

ソーシングは、M&Aのプロセスのなかでも特に重要なプロセスであり、M&Aの成功を左右します。「初期段階で躓いたことでその後の軌道修正ができなかった…」という経験をお持ちの方も多いかもしれません。

M&Aにおいても同様で、初期段階であるソーシングがうまくいかないと、後で挽回しようとしても成功させることは難しくなります。それほど重要なソーシングを成功させるためのキーポイントとなるのが、M&A仲介会社のセレクトです。

プッシュ型ソーシングのように、M&A仲介会社などの専門家に頼ることなく、自社のみでM&Aを実施する方法もありますが、専門知識を持たずM&Aを成功させるのは、困難であるのが実状です。

成功率を上げるため、専門知識と豊富なノウハウ・実績を有するM&A仲介会社などの専門家に依頼するのが、賢い選択だといえます。

専門家が支援することで、M&Aに挑むための強固なソーシング体制を構築でき、M&Aをスムーズに進めることができます。専門家選びがM&Aの成功を左右するという一面もありますので、仲介業者などの専門家をセレクトする際には、しっかりと比較検討した上で選びましょう。

M&Aは企業の運命を変える一大事業で、失敗は許されないものです。成功率を高め、さらなる企業成長により明るい未来を手にするためにも、信頼できる専門家を選定し、その力を借りながら行うことをおすすめします。

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

製造、建設、不動産、

医療・ヘルスケア、物流、ITのM&Aは

経験豊富な私たちがサポートします。