M&Aストーリー

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

個人事業主や中小企業が事業を譲渡する手段は、「相続」「贈与」「M&A」の3つが選択肢となるでしょう。

M&A(Mergers and Acquisitions/ 合併と買収)は、企業と企業の取引のイメージがありますが、経営者の高齢化や後継者不在といった問題が顕在する少規模事業を残すためにも行われます。

最近では、引退後の安定した生活のための売却や、既存の取引先や顧客を引き継いで起業したい個人などがM&Aで譲渡するケースも増加傾向にあります。そのようなM&Aは取引額が比較的小さいため、「スモールM&A」「マイクロM&A」とも呼ばれています。

今回は、個人事業主の事業譲渡について、3つの手段についてそれぞれの特徴やメリット、かかる税金、M&Aの流れ、譲受先の見つけ方などを解説します。

個人事業を将来につなげるために、おさえておきましょう。

目次

M&Aによる事業譲渡(事業売却)は、個人事業主であっても自身の事業を売却したり、個人が事業を購入したりすることが可能です。

「個人事業のM&A」と言う時には、前者のような個人事業主が事業を譲渡する取引を指します。また、個人が事業を購入することを、「個人M&A」と呼んで区別します。

「個人事業のM&A」や「個人M&A」は、小規模なM&Aであることが特徴です。1件あたりの取引が数十万円から1千万円ほどであるため、「マイクロM&A」や「スモールM&A」などとも呼ばれます。

小規模なM&Aは年々増加傾向にあり、以下のような時代の流れが背景と考えられます。

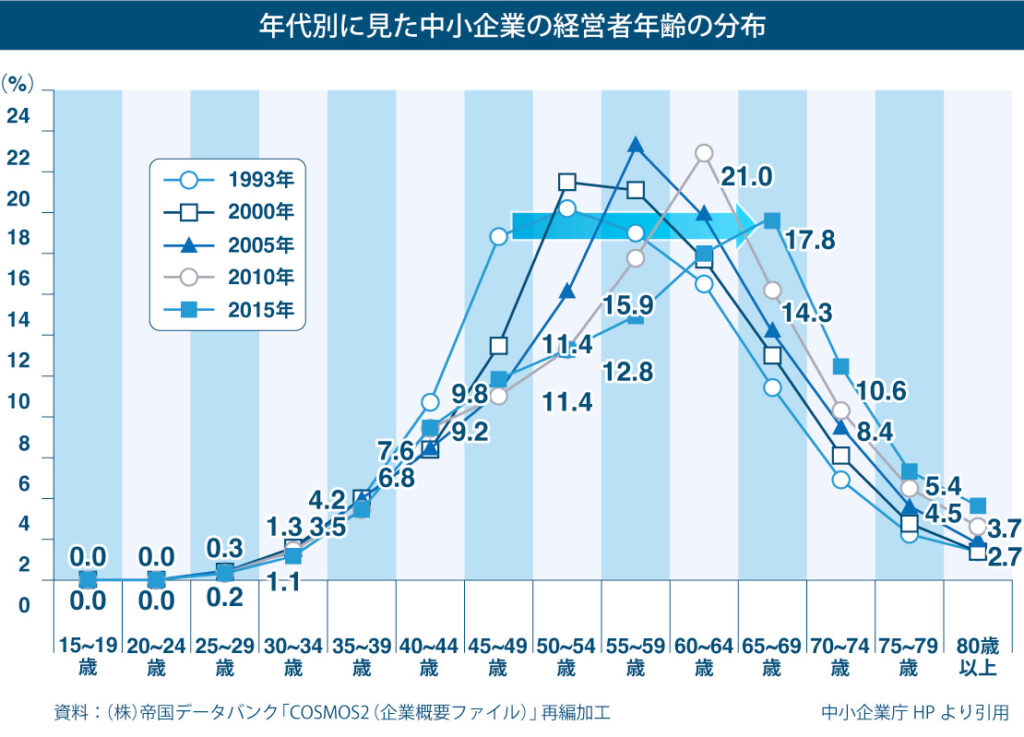

(1)経営者の高齢化・後継者の不在

経営者の高齢化と後継者の不在は、個人事業を含めた中小企業にとって大きな課題です。かつて、個人事業の継承は個人事業主の子供や親族に引き継がれてきました。

しかし、少子化や価値観の多様化といった時代の流れの変化を背景にして、そのような親族間での引き継ぎには経営者・後継者ともに消極的であることが想定されます。

個人事業のM&Aによる第三者承継は、後継者不在による事業休廃業を回避するための選択肢のひとつです。

(2)M&A仲介業者、M&Aマッチングサイトの増加

近年のM&A仲介会社やM&Aマッチングサイトの増加は、小規模なM&Aの推進力となっています。

M&Aマッチングサイトはインターネット上で相手先を探せる気軽さと手数料の安さが魅力ですが、もしもなんらかのトラブルが発生した際に、専門家サポートが受けづらいという可能性も念頭に置いておく必要があるでしょう。

(3)個人の買い手(個人M&A)の増加

上記(1)(2)によって小規模なM&A案件の増加・認知されるにつれ、個人が買い手となる個人M&Aも増え始めています。

個人M&Aはいまだ未成熟ではあるものの、交渉ノウハウや成功事例が広まれば、今後更に活発になっていくでしょう。

個人事業主が廃業手続きを行う場合、詳細な手順や税金に関する情報を知りたい方はこちらの記事を参照ください。

参照:【税理士監修】個人事業主が廃業する手続きは?書き方とデメリット・費用・タイミングを解説!

M&Aにおける事業売却とは、会社の経営権(株式)を売却する会社売却とは異なり、事業の一部もしくはすべてを第三者に売却することを意味します。

その範囲は商品や権利などの資産、及び負債・債務、更にはブランド、従業員などの人材、取引先、流通販路、事業組織、ノウハウなど、有形・無形に関わらずあらゆる財産が対象となります。

事業売却を行う目的は事業規模によって変わってきますが、主に以下のようなケースが想定されます。

(1)個人事業主による事業売却

個人事業主が事業売却するケースでは、第三者に譲渡することで後継者不在問題を解決する、売却資金で引退後の生活を安定させるといった目的が考えられます。

(2)中小企業の事業継承

中小企業においても、経営者の高齢化・後継者の不在は課題です。事業売却は譲渡の範囲を限定できるため、従業員を引き続き雇用したり、取引先との関係を維持したり、会社を廃業せず存続させるための施策となりえます。

(3)ベンチャー企業によるイグジット(EXIT)

当初から事業売却を目的として、ベンチャー企業を創業するケースです。事業譲渡で得た売却益を原資に、新たなビジネスを興すことも可能です。

(4)企業の事業ポートフォリオの改善

複数事業を持つ企業では、ポートフォリオの改善・企業の利益率向上を目的として、不採算部門を事業譲渡するケースがあります。

個人が事業譲渡を行う方法は、「相続」「贈与」「M&A」の3つの方法が考えられます。

M&Aを理解するために、相続や贈与との違いを理解しておきましょう。

「相続」とは、個人事業主が死亡した場合に、親族や従業員が事業を継承するケースです。事業資産の相続を行うことで、廃業をせずに事業継続が可能となります。相続には譲渡する事業資産額に対して一定の相続税がかかり(詳細は後述)、後継者側が収める必要があります。

「贈与」とは個人事業主が存命の内に、その個人事業を無償で、後継者たる子供や孫などの親族や、従業員などの第三者に譲渡する方法です。相続の場合と同様に、贈与された事業資産額に対して、後継者側が一定の贈与税を支払います。

同じ資産を引き継いだとしても、多くの場合は相続税より贈与税のほうが高額になる傾向があります。とはいえ、元の事業主が現役として後継者にアドバイスや教育をしたいという場合には、贈与が選択肢のひとつとなるでしょう。なお、贈与の場合は贈与する側・される側の両者の同意が必要です。

最後に「M&A」とは、事業の一部あるいはすべてを、第三者の企業あるいは個人に事業を譲渡し継承することを指します。

一般的にM&Aは合併、分割、譲渡(売却)の手法があり、本記事では特に譲渡について解説しています。

なお、事業売却と事業譲渡に明確な違いはなく、一般的には同義で扱われる言葉です。ただし、会社法では事業譲渡の方を用います。

M&Aは大企業間で行われる買収といったイメージが強いものですが、個人から企業へ、または、個人から個人への譲渡といった、規模の小さいM&Aも一般的になりつつあります。

M&Aによる事業譲渡の場合は、相続や贈与でかかる税金は課されませんが、M&AマッチングサイトやM&A仲介会社を利用した場合には仲介手数料がかかります。

個人事業主がM&Aによって事業を譲渡する際には、売り手側(個人事業主)と買い手側(企業もしくは個人)の双方にメリットがあります。

ここからは、それぞれのメリットにいついて解説します。

個人事業において、少子高齢化に伴う後継者不在は深刻な問題であり、M&Aは後継者問題の解決策となり得ます。

また、これまで主流であった親族間の事業承継では、事業へのモチベーションが低い・引き継いだ者に適正がない・隠していた負債が見つかったなど、事業の継続が困難になるリスクが見受けられます。

そうしたトラブルが起きる可能性を不安視して、親族間での事業承継をしない個人事業主も増加しています。

M&Aを行うことで、親族間で事業継承しない場合でも、自身が興した事業の廃業を回避して、M&Aによる存続が可能です。

また、売却によるまとまった現金の獲得によって、引退後の安定した生活も期待できるでしょう。

M&Aは売却の範囲を限定できるため、買い手側との合意がなされれば役員として事業に関われるほか、従業員や取引先の維持が可能となるケースもあります。

独自の技術やビジネスモデル、ノウハウ、優秀な人材、安定した顧客や優良な取引先を持つなど、個人事業であっても魅力的な買収先は数多く存在します。

少規模事業のM&A は企業買収よりもコストが低く、既に実績がある事業を譲受するため低リスクで事業を開始できます。

事業継承からすぐにキャッシュフローを得られたり、許認可が必要な手のつけにくいビジネスに参入できたり、ゼロから事業を始めることと比べて顧客や取引先に信用を得るためにかかる時間の大幅な短縮が可能です。

買い手側が既に事業を所有している場合は、買収先とのシナジー効果によって事業強化や売上の拡大も見込めます。

「事業承継・引継ぎ支援センター」をはじめとする後継者不在問題の解消を目的とした国による支援もあり、日本でも企業や個人による個人事業のM&Aは今後加速していくだろうといわれています。

個人事業M&Aには、次のような注意点やデメリットがあります。

専門家のアドバイスを受けたり、M&A仲介会社を利用したりするなど、リスクを減らすために綿密な協議や情報共有を行いながら、丁寧に進めていくことを心がけたいものです。

人材や顧客、取引先が離れるリスク

個人事業M&Aは、継承する範囲を設定できるメリットがある反面、買い手が人材・取引先・顧客などと新たに契約しなければなりません。

経営者が変わることによる不安や不満から、引き継いた人材・取引先・顧客が離れてしまうことも少なくなく、深刻な場合は予定していた事業が行えない可能性も出てきます。

買収後に簿外債務が発覚するリスク

簿外債務とは、貸借対照表に計上されていない債務を指します。

それ自体は違法ではなく、個人事業・中小企業において簿外債務があるケースは少なくありません。

買収後に簿外債務が発覚すると、買い手がこの債務まで引き継ぐことになってしまいます。

外部の専門家によるデューデリジェンス(DD)や、最終契約書、売り手の表明保証などを通じて、買収前に簿外債務を把握することで、簿外債務などの財務上のリスクを低減させることが重要です。

表明保証とは、売り手が買い手に対し、最終契約の締結日や譲渡日などにおいて、財務や法務等一定の事項が正確であることを表明し、その内容を保証するものです。

M&Aの対象となる業種に制限はありませんが、個人が買い手となる個人M&Aにおいては、個人の資産で手が届きやすい300万円~500万円ほどの小規模事業が多く取引されています。

上記の価格帯で、かつ、買い手がつきやすい条件を備えた業種ならば、売りやすいといえるでしょう。例えば、個人事業主が経営する飲食店(パン屋、ラーメン屋、居酒屋など)は、居抜きでM&Aできれば初期費用を大きく抑えられるため、個人M&Aでも人気が高く頻繁に取引されます。

そのほか、大きな不動産を必要とせず、少規模の運営ができる業種は売りやすいといえます。学習塾や予備校などの教育系サービス、ヘアサロンやエステサロンなどの美容系サービス、整体院、訪問介護事業、Webサービスなども、よく売買される業種です。

よく売買される業種においても成功するお店もあれば、残念ながら失敗してしまうお店もあるでしょう。下記の記事では成功と失敗の要因を詳しく説明しているので、興味がある方は参考にしてみてください。

冒頭で述べたように、個人事業主が事業譲渡を行う方法は「相続」「贈与」「M&A」の3つです。

どの方法で譲渡するかによって、課せられる税金が異なるので確認しておきましょう。ここでは、個人事業主による事業譲渡で生じる税金について解説します。

事業にまつわる資産には、固定資産や預貯金、商品などが含まれています。譲渡の内容に「償却資産税」「固定資産税」「都市計画税」の対象となる資産が含まれている場合や、あるいは、不動産資産も引き継ぐ場合は「不動産取得税」、「登録免許税」をそれぞれ譲受側が支払います。

個人事業の「相続」にかかる税金

個人事業の相続とは、個人事業主が亡くなった場合に、後継者が事業資産を引き継いで経営を継続することを指します。

後継者は相続した事業資産の価額によって基礎控除の範囲を超えている場合は、10%から55%の範囲で相続税を収める必要があります。

個人事業の「贈与」にかかる税金

個人事業の贈与とは、個人事業主が存命のうちにその事業を無償で譲渡することをいい、資産の額に応じて受け取る側に一定の贈与税が課せられます。

なお、ここでは、単純に資産価値のあるものを無償で譲渡した場合のことを解説します。

事業に伴う借入金などの負担も併せて譲渡する負担付贈与の場合は、消費税や資産の評価額よりも負担のほうが多額の場合に、贈与側に譲渡所得が発生することがあります。

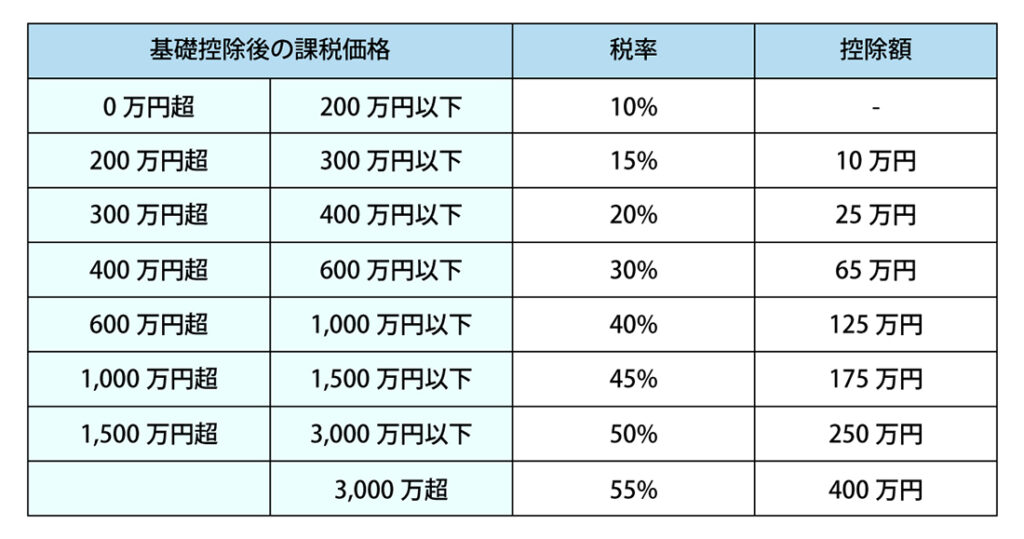

贈与税は1月1日から12月31日までの1年間に、贈与された財産の合計額に応じて課されますが、1人あたり年間110万円の基礎控除額があるため、譲受額が110万円以下ならば贈与税の申告は必要ありません(暦年課税、または暦年贈与と呼ばれます)。

110万円以上の贈与があった場合は、基礎控除額110万円を差し引いた残りの金額に応じて10%から最大55%の贈与税がかけられます。

A)贈与税の計算:一般贈与財産用(一般税率)

「特例贈与財産用(B)」に該当しない場合の贈与は、以下の税率で計算します。

兄弟間・夫婦間・親から未成年の子や孫(※1)へなどの贈与がこれにあたります。

(※1)未成年…贈与を受けた年の1月1日現在において18歳未満の者

計算例:贈与財産の価額が700万円の場合

基礎控除後の課税価格→ 700万円 - 110万円 = 590万円

贈与税額→ 590万円 × 30% - 65万円 = 112万円

(B)贈与税の計算:特例贈与財産用(特例税率)

直系尊属(父母や祖父母など)から贈与された場合で、贈与を受けた年の1月1日において18歳以上の者(※2)は、以下の税率で計算します。

例えば、祖父から孫へ、父から子への贈与などに使用するものであり、夫の父からの贈与には使用できません。

(※2)令和4年3月31日以前の贈与については「20歳以上の者」

計算例:贈与財産の価額が700万円の場合

基礎控除後の課税価格→ 700万円 - 110万円 = 590万円

贈与税額→ 590万円 × 20% - 30万円 = 88万円

(C) 贈与税の計算:「一般贈与財産用」と「特例贈与財産用」の両方の計算が必要な場合

贈与を受けた年の1月1日現在において18歳以上の者が、配偶者と自分の両親の両方から贈与を受けた場合は、(A)(B)の両方の計算が必要です。

詳細は国税庁の「No.4408 贈与税の計算と税率(暦年課税)」をご参照ください。

個人事業の「M&A」にかかる税金

第三者に事業を譲渡するM&Aでは、相続税や贈与税は発生しません。税金面での譲受側の負担は、個人であっても法人であっても消費税のみです。ただし、資産内容によっては先に述べた“「相続」「贈与」「M&A」で共通する税金”もかかります。

個人事業主である譲渡側がM&Aで売却益を得た場合は、譲渡所得とみなされ、所得税(総合課税と分離課税のいずれか)が発生します。また、買い手が法人の場合で時価の1/2未満の対価で譲渡した場合は、売り手である個人事業主に対してみなし譲渡所得税が課せられます。

相続税・贈与税の納税猶予 知っておきたい「個人版事業承継税制」とは?

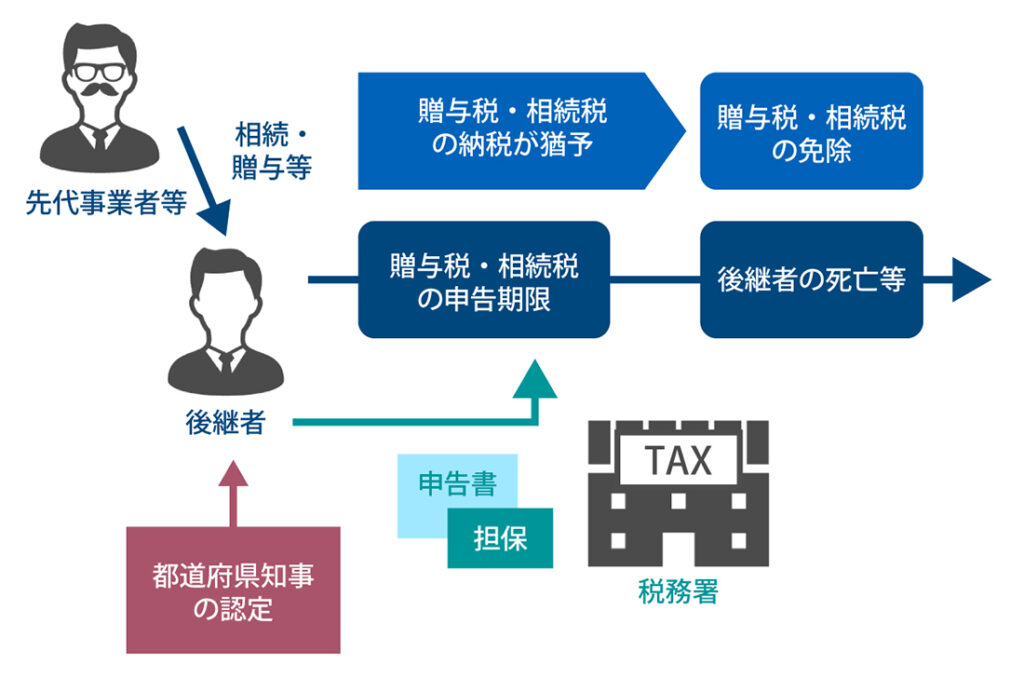

「個人版事業承継税制」とは、青色申告に係る事業(不動産貸付業等を除く)を行っていた事業者の後継者が利用できる制度です。

個人事業者の事業承継を促進するため、事業承継にかかる贈与税や相続税の納税について、期間を限定して猶予できます。更に、先代事業者等(贈与者)・後継者の死亡などの一定の事由によって、納税額の一部もしくは全額が免除される場合もあります。

この制度を利用できるのは、2026年(令和8年)3月31日までに(※)認定経営革新等支援機関の指導・助言を受けた旨を記載した「個人事業承継計画」を、先代事業者の主たる事務所が所在する都道府県知事に提出し確認を受けた後継者に限ります。

また、後継者(相続人等)及び先代事業者等(被相続人)の要件を満たしていることについて、都道府県知事の「円滑化法の認定」を受ける必要もあります。制度適用に必須となるため、期限までに必ず済ませておきましょう。

(※)2024年度税制改正大綱にて、提出期限が2年延長(2024年→2026年)されました。

2019年(平成31年1月1日)から2028年(令和10年12月31日)10年間という期間限定の猶予ではありますが、引き継ぎ時に後継者の負担となっていた納税資金の準備を軽減できます。税金の負担を理由に事業継承をためらっていた事業者を支援する、魅力的な制度といえるでしょう。

円滑化法の認定等に関する窓口

個人版事業承継税制の適用を受けたい者、また、適用を受けている者の「中小企業における経営の承継の円滑化に関する法律施行規則」に基づく認定・確認や、各申請書の提出に関する窓口は、後継者の主たる事務所が所在する都道府県です。

個人事業のM&Aを行う際の基本的な流れは以下の通りです。

法人事業のM&Aとは異なり、個人事業の場合は株式譲渡のやり取りがありません。

1.仲介を依頼する業者や専門家を見つける

まずは、M&Aを仲介してくれる業者や専門家を見つけて、相手先(買い手・売り手)を探します。

仲介先としては公的機関や士業への相談のほか、特に近年はM&A仲介会社やM&Aマッチングサイトの利用が増えています。後述の「個人事業主が譲渡先を見つけるには」も参考になるでしょう。

2.相手先を探す

M&A仲介会社を利用する場合、買い手は事業情報をまとめた資料を提出します。その内容を元に譲受企業候補のリストが提供されるので、その中から買い手候補を絞り込みます。

買い手候補への打診は、特定されない範囲で情報がまとめられた匿名の資料(ノンネームシート)を用いて行われます。この資料は検討に必要な最低限の内容が記載されるもので、記載例としては、売り手の業種(業界)・地域・従業員数・売上高・営業利益・譲渡理由・譲渡希望時期などがあります。

買い手側も売り手側と同様、自社(個人M&Aの場合は個人)の情報資料を提出します。その内容を元に譲受が可能な規模の事業者を選定します。

3.相手先と面談、基本合意書を作成・締結する

候補者が見つかったら相手先との面談に入ります。詳しい条件を出し合って話がまとまったら、基本合意書の作成・締結に移ります。基本合意書にはM&A成立までの手続きの流れ、デューデリジェンスの協力、取引価格や独占交渉権の確認などが盛り込まれます。基本合意書は一般的に法的拘束力を持ちませんが、ここまでの合意内容が残されるため、締結することでM&Aが成立しやすくなります。

4.買い手側によるデューデリジェンス(DD)の実施

譲受しても問題がないか確認するため、財務・法務・事業内容・労務内容など、あらゆる面において、買い手側によるデューデリジェンス(買収監査)が行われます。譲受企業もしくは依頼を受けた専門家が出向いて調査するため、売り手側には資料準備や質疑応答など、スムーズに実施できるよう積極的な協力が求められます。

5.最終合意・クロージング(譲渡・譲受)

デューデリジェンス(DD)に問題がなければ、両者の合意を元に事業譲渡契約書を締結します。事業譲渡契約書は法的拘束力を持ち、締結後は変更が困難ですから、専門家のアドバイスを受けながら慎重に進めなければなりません。個人事業M&Aの場合は、ヒトやモノ、カネの引継準備のため、契約書の締結と決済の間に一定のバッファを空けるケースが多くなります。

個人事業のM&Aで譲渡先を見つけるには、以下のような方法が考えられます。

・M&A仲介会社に依頼

事業譲渡に際してのファーストチョイスといえるのが、M&A仲介会社です。近年ではM&A仲介会社も小規模な案件を扱うところが増え、個人事業主の事業譲渡や個人M&Aでも利用しやすくなっています。

M&Aのマッチング・交渉・成約を専門としているので、売り手・買い手双方にとって安心感もあります。M&A仲介会社の数は非常に多く、特定の規模・業種を専門とするところや、特定の地域に強いなど、特色を持っています。

・M&Aマッチングサイトの活用

近年急激に増加しているM&Aマッチングサイトは、インターネット上でM&Aの買い手と売り手がお互いの相手候補を探せるサービスです。小規模な案件に強く、M&Aについてのネットワークを持たない事業者・個人でも、専門家の助けを借りずに気軽にM&Aを行えるのが魅力です。

仲介会社と比較して手数料が低く設定されていることが多く、手間や時間を惜しまず探すことで、あまりコストをかけずに相手候補を見つけられるでしょう。ただし、専門家のアドバイスやサポートを得にくいため、予期せぬトラブルが発生した際、対応に苦慮するリスクがあることも念頭に置く必要があります。

・事業承継・引継ぎ支援センターの活用

「事業承継・引継ぎ支援センター」は、個人事業主及び中小企業の事業承継を専門に相談を受け付けている、国が各都道府県に設置する公共相談窓口です。後継者人材バンクによる相手先(企業・個人)のマッチングから成約までを支援しており、M&Aだけでなく親族内への承継にも対応しています。

・金融機関への相談

近年では、M&A専門部署を設けるなど、M&Aに積極的な銀行が増えています。すべての銀行がM&Aを取り扱っているわけではありませんが、ご自身のメインバンクにM&A窓口がある場合には相談してみるのも一案です。銀行へ相談した場合、融資が受けやすいことがメリットである一方、仲介手数料が高いというデメリットがあります。

・税理士などの士業への相談

普段からお世話になっている税理士や弁護士に、相談するという選択肢もあります。士業ならみながM&Aに詳しいわけではありませんが、法律や会計・税務といった専門的な視点でアドバイスをしてもらえる可能性があります。

・日本政策金融公庫の「事業承継マッチング支援」

事業承継マッチング支援は、日本政策金融公庫が運営する無料のマッチングサービスです。原則として、日本公庫に事業資金の借入残高がある中小企業・小規模事業者を対象としているため案件数は限られますが、買収にかかる費用の融資制度もあります。また、事業を継承して創業することを目的とした、個人M&Aに対応しています。

M&A仲介会社は、先に解説したほかの相談先の中で、唯一仲介業を専門としています。

M&Aに関するさまざまな専門知識を有し、直接交渉よりもスムーズな進行が期待できるでしょう。売り手と買い手の間に立って、交渉先の選定、適正価格の提示、デューデリジェンス(DD)など一貫支援が行えることも安心感につながります。

ただし、仲介手数料や成功報酬が発生するため、事前にそうした費用をM&A仲介会社に確認しておきましょう。

M&Aを実施する目的や背景は多岐にわたって存在するため、

ひとつとして同じ案件や事例は存在しません。

製造、建設、不動産、

医療・ヘルスケア、物流、ITのM&Aは

経験豊富な私たちがサポートします。