以前は、M&Aと聞くと敵対的買収や企業の乗っ取りなど、マイナスなイメージを持つ方が多くいらっしゃいました。しかし、近年では企業の成長戦略や、後継者不足による廃業を回避するための手段として使われています。

この記事では、M&A仲介のプロである当社(株式会社M&Aベストパートナーズ)が、M&Aの概要やメリット・デメリットについて詳しく解説します。

M&Aまでの流れや成功事例もご紹介するので、事業の拡大や売却を検討されている方は、参考にしてみてはいかがでしょうか。

↓ こちらから知りたい情報へ移動できます ↓

目次

M&Aとは?

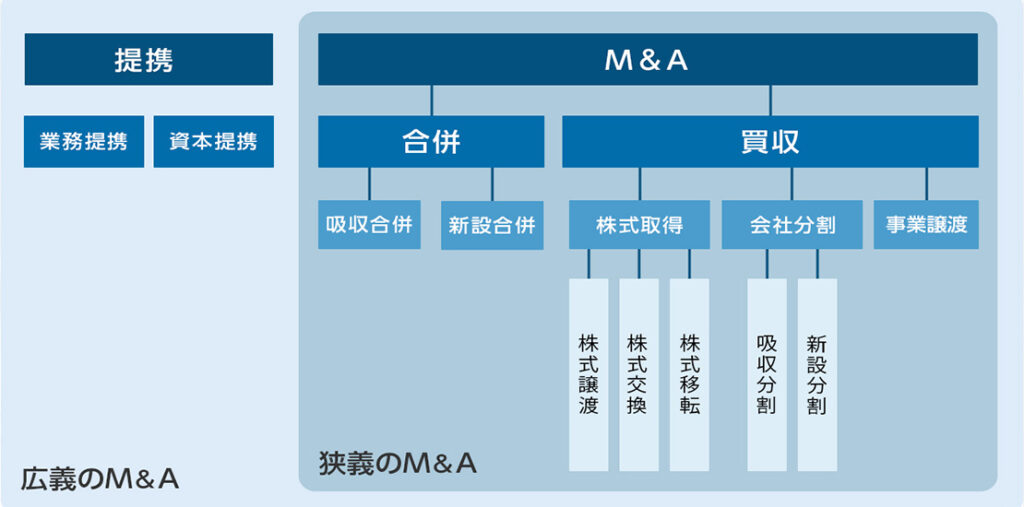

M&Aとは、「Mergers(合併)and Acquisitions(買収)」の略称で、企業同士による合併や買収を意味します。

M&Aによる合併や買収には、事業の買収や事業譲渡、合併による経営権の取得、出資や業務提携企業などさまざまな手法があります。

M&Aは、抱えている経営上の課題や目的によって、最適な手法を選択することが必要です。

M&Aの実施は、売り手と買い手の双方が抱える経営課題を解決したり、両社の強みを活かした相乗効果が得られる可能性があります。そのため、主に中小企業で実施される傾向が多いです。

経営課題を抱えている企業は少なくありません。企業が抱える課題を解決できる手段として、M&Aの需要は今後も拡大するでしょう。

M&Aの種類

M&Aの種類は、大きく以下の3つに分類されます。

そして、上記3つの分類からさらに下図のように細分化されます。

近年では、株式の取得や経営権の入手を目的としない業務提携や、資本提携などもM&Aと捉えるケースがあります。

買収とは

買収は、株式や事業の取得を行い、売り手側の経営権や事業の譲渡を受けることです。

買収は、次の3つに分類されます。

- 株式取得

- 事業譲渡

- 会社分割

株式取得を会社分割はさらに細分化され、それぞれの買収の詳細は以下のとおりです。

| 株式譲渡 | 売り手企業の株主が所有する株式を、対価と引き換えに買い手企業へ譲渡する手法 |

| 株式交換 | 子会社となる企業が保有しているすべての株式を、親会社となる企業に取得させる手法 |

| 株式移転 | 既に存在している企業のすべての株式を、企業に取得させる手法 |

| 事業譲渡 | 企業が所有している事業のすべて、または一部をほかの企業に譲渡する手法 |

| 吸収分割 | 特定の事業に関して保有している権利義務の一部を分割し、対価と引き換えにほかの企業へ移転する手法 |

| 新設分割 | 特定の事業に関して保有している権利義務の一部を新たに設立する企業に継承し、設立された企業の株式を取得する手法 |

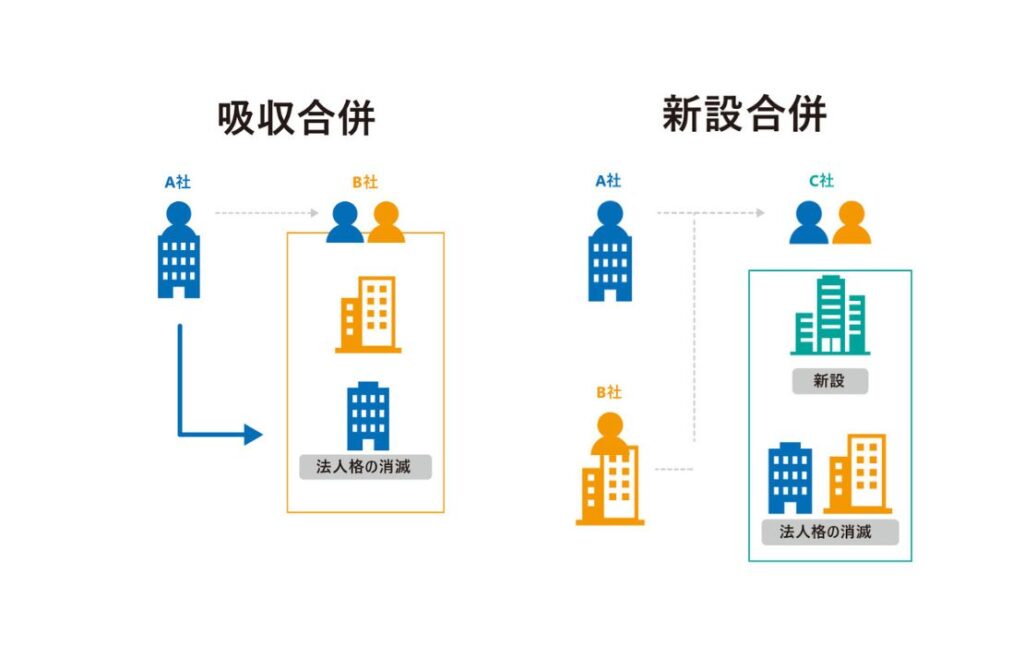

合併とは

合併とは、複数の企業を一つの企業に統合させるM&Aの手法の一つで、以下の図のように吸収合併と新設合併の2種類に分けられます。

吸収合併は、解散する企業の権利・義務のすべてについて、他の企業が引き継ぎます。解散する企業が保有する事業の許認可などを包括的に承継できるため、引き継ぐ権利や義務が多いほどメリットが大きい手法といえるでしょう。

一方で新設合併は、対象となるすべての企業が解散し、新たに設立する企業へすべての権利義務を承継させる手法です。

対等な立場での合併のため、従業員同士も対等な関係という認識を抱きやすいです。そのため、合併に対する不満が出たり、モチベーションが低くなったりするリスクリスクの回避がしやすいでしょう。

提携とは

2社以上の企業が業務や資本面で協力し合う提携は、企業の株式や経営権の取得といった目的がありません。そのため、一般的にはM&Aには含まれません。

しかし、業務・資本面で強い協力関係を構築できる可能性が高く、合併や買収と同じような効果が得られる場合があります。

複数の企業が業務上の協力関係を持つ業務提携は、お互いの技術やノウハウの共有ができ、事業の成長が期待できます。

資本提携の場合、一方の企業が提携先企業の株式を取得、または双方の企業が株式を持ち寄ります。業務面・資金面で協力し合い、業務提携の関係性をより強化する効果が期待できるでしょう。

M&Aを行う目的

M&Aが行われるとき、複数の企業が関係し、立場もそれぞれ異なります。そのため、各企業がM&Aを行う目的は、置かれている立場によって違いがあります。

売り手側の目的

M&Aで事業を売却したり譲渡したりする場合、次のような目的が考えられます。

- 後継者問題の解決

- 売却益の獲得

- 債務リスクからの解放

事業を継承できる後継者がいないため、誰にも事業を引き継げずに廃業を検討するケースがあります。

しかし、従業員の生活や取引先との関係や廃業によるコストなどを考え、継続と廃業で悩む経営者は少なくありません。さまざまな事象を比較し、廃業のリスクを回避するために事業の譲渡をするケースが近年では増えています。

また、新規事業への投資やリタイア後の生活資金を獲得するために、企業や事業の売却をすることも目的の一つです。売却益によって、余暇の時間を有意義に過ごすことを考える経営者も少なくありません。

そのほかに、債務保証からの解放を求めてM&Aを行う経営者もいらっしゃいます。

中小企業などで事業資金を確保するとき、債務保証として経営者の個人資産を金融機関に提供しているケースもあるでしょう。

M&Aによって事業や会社の全てを売却したとき、買い手側-は資産だけでなく負債も引き継ぐことになります。そのため、M&Aを実行することで売り手側は債務保証から解放され、将来起こりうる債務リスクの回避が可能です。

こういった債務保証による問題からの解放を得ることも、M&Aの目的の一つです。

買い手側の目的

買い手側からM&Aを考えたとき、次のような目的が挙げられます。

- 事業拡大や新たな市場への参入

- 人材の獲得による技術力の向上

- 事業の多角化によるリスク分散

M&Aを利用して事業の拡大を目指し、新たな市場へ参入するための時間短縮やコストの削減を目的とするケースはよくみられます。

未経験の市場へ参入するとき、人材や資金の確保、技術の習得などさまざまなリソースが必要です。その全てを0の状態から調達するためには時間とコストが必要です。

目指す市場の知識や経験が豊富な企業を買収することで、知見のある人材や技術の獲得が可能になります。また、買収した企業の持つブランド力を入手することで、参入もしやすくなるでしょう。

買収先の企業の優秀な人材を確保することができれば、自社の技術力を底上げすることが期待できます。

特定の事業や製品に関するノウハウを持つ人材を確保することで、既存事業やサービスの品質向上につなげられるでしょう。また、新規市場へ参入するときは、必要な人材を育成するためのコスト削減も期待できます。

M&Aは、リスク分散の効果も期待できます。特定の事業へ力を注ぐような経営をしていたとき、その事業が失敗すると経営が傾く可能性があります。

リスクの分散をするために新たな事業を立ち上げるためには、時間や人材確保、設備投資などのコストが必要です。また、すぐに成果を得られるケースは少なく、失敗に終わる可能性も考えられます。

M&Aの実施によって新たな事業を手に入れることは、さまざまなリスクの回避に役立ちます。

M&Aで得られるメリット

M&Aを行うことで、買い手と売り手にはどのようなメリットがあるのでしょうか。

売り手側のメリット

買い手側がM&Aによって得られるメリットは、以下のとおりです。

- 授業員の雇用が確保される

- 独自の技術や知識が継承される

- 後継者問題の解決ができる

- 個人保証を解除できる

M&Aを受け入れる条件として、「従業員の雇用を維持すること」を提示するケースは少なくありません。

売却先の企業規模や福利厚生の内容によっては、現状よりもよい条件で働くことができる可能性があります。教育制度が整っていれば、スキルアップやキャリアプランの実現もできるかもしれません。

培ってきた技術やノウハウを継承できることも、M&Aのメリットの一つです。事業が傾き廃業となってしまった場合、積み上げてきた独自の技術やノウハウは失われます。内容によっては、関連する業界へ打撃を与える可能性も否定できません。

しかし、M&Aによって事業を売却すれば、長い年月をかけて培ってきた技術やノウハウを売却先へ引き継ぐことができます。引き継がれた技術を売却先がさらに磨くことができれば、さらなる価値を提供することができるでしょう。

その他に、すでにご紹介した後継者問題の解決や債務保証からの解放も、M&Aで得られるメリットです。

買い手側のメリット

買い手側がM&Aによって得られるメリットは、以下のとおりです。

- 技術や知識を獲得できる

- 即戦力人材を獲得できる

- 事業エリアや取引先が増える

M&Aにより技術や知識を獲得できることは、買い手側の企業にとって大きなメリットといえます。

企業が新しい市場に参入するとき、市場に関する知識や技術は必要不可欠です。M&Aを実施することで目標とする市場に関する知識や技術を手に入れることができ、スムーズに参入することができるでしょう。

即戦力となる人材を確保できることも、M&Aによるメリットといえます。事業に必要な資格保有者や専門的スキルを持つ人材が買収先企業に在籍していれば、人材育成の手間やコストの削減が可能です。

M&Aによる企業の買収は、知識や技術が入手できるだけではありません。その企業がもつ販売網や営業エリアも引き継ぐことが可能です。

事業エリアが拡大することで、自社の経営状態を強固にすることができる可能性があります。

いずれの場合も、技術の習得や人材育成などに必要なコスト削減につながります。

M&Aを行うデメリット

さまざまなメリットがあるM&Aには、事前に把握しておくべきデメリットも存在します。

売り手側のデメリット

売り手側のデメリットは以下の通りです。

- 従業員の労働環境が悪化する可能性がある

- 既存の顧客や取引先との関係性が悪化する可能性がある

M&Aが実施されると、売り手側の従業員は買い手側の企業へと引き継がれ、労働条件も買い手側の条件に変更されるケースが多いです。

そのため、現状よりも労働条件が悪くなる可能性もあるでしょう。また、買い手側の企業文化に馴染めない従業員が出てくる可能性も考えられます。

買い手側との交渉では、従業員の労働条件に配慮することが必要です。また、従業員への説明を十分に行うことや、M&A後にアフターケアを行うことも大切です。

その他に、既存顧客や取引先との関係悪化が起きる可能性があります。

M&Aによって経営母体が変わったとき、既存顧客との契約条件の見直しや担当者の変更が行われることが多いです。

契約条件が悪くなったり、新たな担当者との相性が悪かったりすると、反感を受けやすいです。反感を受けることで関係性は悪化し、最終的に契約を打ち切られるリスクがあります。

取引先へM&Aの実施の説明を入念に行い、理解を得ることが大切です。

買い手側のデメリット

買い手側のデメリットは以下の通りです。

- 短時間ではシナジー効果が出にくい

- 予想よりも収益が上がらない可能性がある

- 人材流出の可能性がある

M&Aは、社風やビジネスに対する考え方が異なる企業同士を統合することです。

社風の統一や企業で利用しているシステムや評価制度の統合など、時間をかけて体制を整えなければなりません。そのため、M&Aの完了後すぐに効果が現れることは少ないです。

M&Aによるシナジー効果を最大限引き出すためには、双方が歩み寄り、協力体制を構築することが大切です。

また、予想していた収益が見込めない可能性もデメリットの一つです。

M&Aの実施を検討する際は、期待するシナジー効果やブランド力など、無形の財産も含めて企業価値の算定(のれん代)が行われます。この算定を見誤ると、想定した収益が得られないことがあります。

これを防ぐため、法務や税務上の問題がないかを調べるデューデリジェンス(適正評価手続き)を入念に行い、買収相手の企業価値をしっかりと見抜くことが重要です。

最後に、人材が流出する可能性があることも知っておくことが必要です。職場環境や雇用条件に不満が出た場合、人材の流出が起こりやすくなるでしょう。

売り手と買い手に共通するデメリット

売り手と買い手に共通するデメリットとして、相手企業とのミスマッチが挙げられます。

社風や企業文化は、企業によってさまざまです。そのため、互いの文化や考え方の差が大きくなったとき、人間関係が悪化する可能性があります。

また、社内システムの統廃合や人事制度の見直しなどの負担が発生する可能性も否定できません。

M&Aを検討するときは、双方の企業文化の違いを把握し、互いが受け入れられるか検討することが大切です。

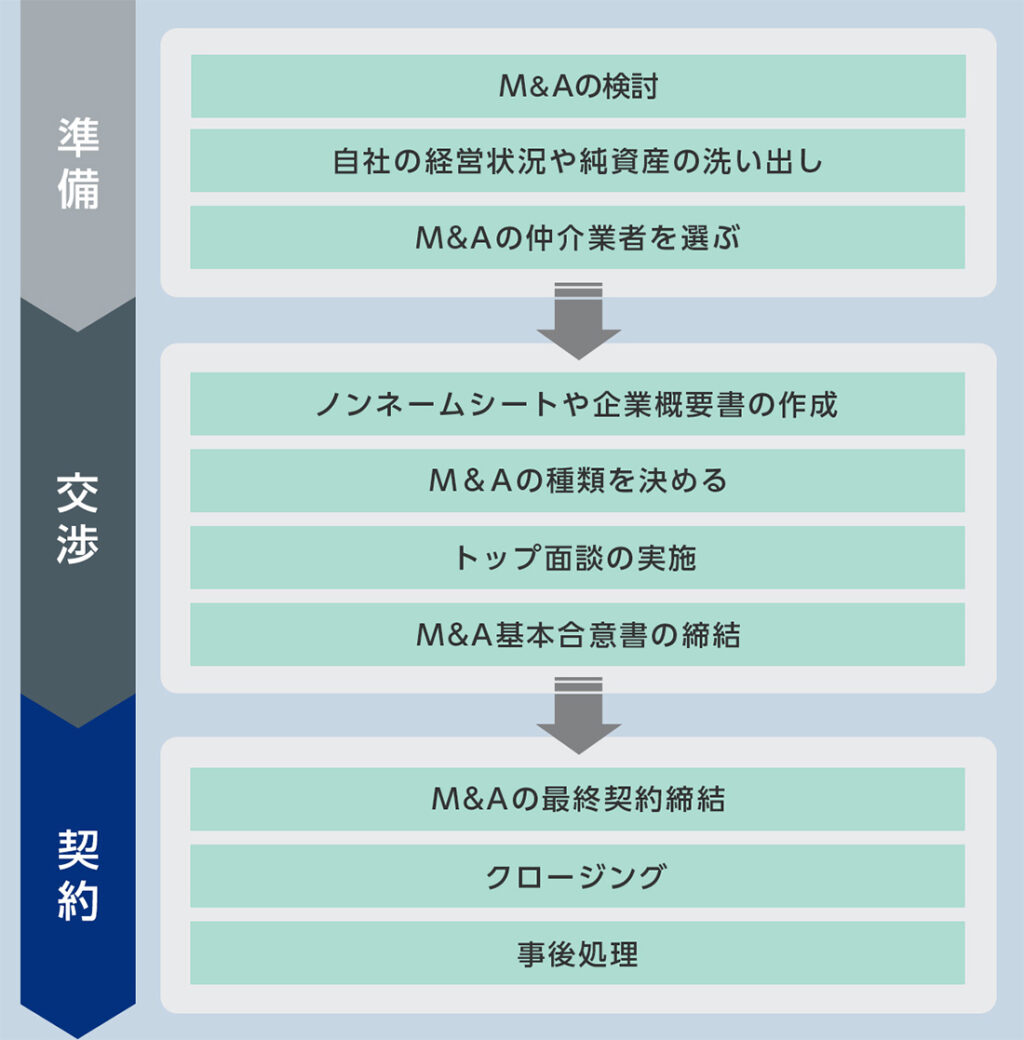

M&Aの流れ・手順

M&Aにはさまざまな手法が存在しますが、以下の流れで行われることが一般的です。

上記のなかでも、特に以下の2つのプロセスがM&Aを成功させるためには重要です。

売り手側の企業目線で、M&Aにおける各プロセスの内容と注意点について解説します。

準備

M&Aの準備では、以下のような対応を行います。

- M&Aの検討

- 自社の経営状況や純資産の洗い出し

- M&A仲介会社の選定

最初に、M&Aが最適な手段かどうかを検討します。

さまざまな選択肢を比較し、M&Aという手段が最適と判断されたら、その理由や目的について具体的に説明できるようにしましょう。自社従業員への説明はもちろん、このあとにご紹介するM&Aの仲介会社への状況説明のためにも、理由や目的の言語化は大切です。

M&Aの実施を決定したら、自社の経営状態や純資産の洗い出しを行います。資産には、金銭面だけでなく、特許技術やノウハウなども含まれます。交渉の際に材料となるものなので、確認漏れのないように、しっかり行いましょう。

最後に、M&Aを仲介してくれる会社の選定を行います。

M&Aは、完了までに長い時間を要します。完了までの間、仲介会社の担当者は共に仕事に携わる関係者になります。 M&Aや業界に対する知識や理解の深さはもちろん、自社の置かれている状況や内情に寄り添い、信頼できる仲介会社の選定が重要なポイントです。

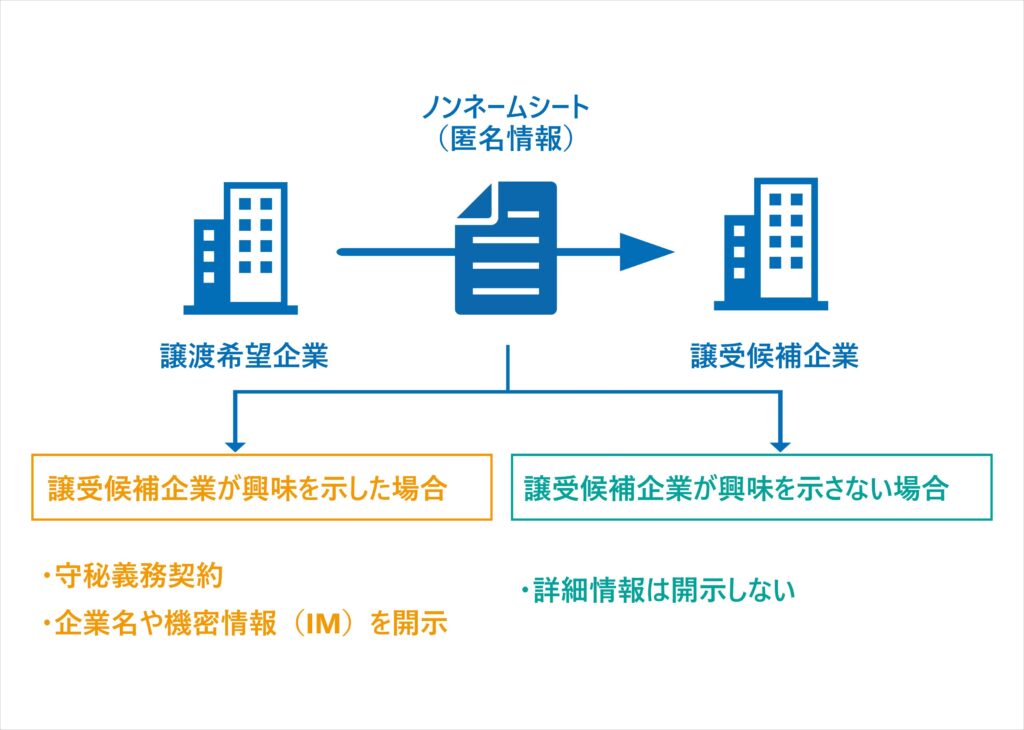

M&Aの準備ができたら、交渉へ移行します。交渉するにあたって、ノンネームシートや企業概要書の作成(下図参照)を行います。

ノンネームシートは、企業が特定されない範囲で情報をまとめたものです。売り手企業を買い手企業に紹介する際に使用されることが多く、会社概要や財務状況などを記載します。

企業概要書には、より詳細な企業概要や財務状況・強みなどを記載し、ノンネームシートに関心を持った企業に向けて提出します。

買い手企業は、企業概要書をもとにM&Aをするかどうかの判断します。そのため、買収によって得られるメリットについて、しっかりと記載することが大切です。

あわせて、M&Aの種類の候補も決めておきましょう。株式譲渡や合併など、目的に沿った手段の選択が大切です。

M&Aの候補先が2~3社ほどに絞られたタイミングで、トップ同士による面談を行います。

トップ面談は、売り手と買い手の企業同士の経営者が直接顔を合わせ、お互いのビジネスや経営ビジョン、売却後の運用方針など、お互いの理解を深める場です。

M&Aの種類決定はもちろん、疑問点や伝え漏れている情報を伝え、不安や疑問を解消しておきましょう。

トップ面談が終わったら、買い手から条件提示を受け、同意ができたら基本合意書を締結します。基本合意書にはM&Aの条件や契約の有効期限、契約解除の条件などが記載されています。

基本合意書の締結はM&A成立の確約を得るものではありませんが、締結することで独占交渉権が付与されます。そのため、売り手側は一定の期間は他者との交渉を行うことができません。基本合意書の締結は、慎重に検討したうえで行うようにしましょう。

基本合意書の締結後、買い手側は売り手側の企業に対して「デューデリジェンス」と呼ばれる企業調査を実施します。

契約

基本合意書の事項とデューデリジェンスの結果に問題がなければ、最終的なM&Aの契約を進めます。最終契約をすることで、M&Aにおける最終的な合意内容が締結されます。

最終契約に関する書類は基本合意書の内容をベースに作られていることが多いので、最終合意前は入念な確認が必要です。

最後にクロージングが実施され、最終契約に基づきM&Aの取引が実行されます。クロージングによってM&Aの取引が完了し、経営権の移転や売却益の支払いが発生します。

M&A完了後は、新体制に伴う臨時株主総会の開催や取締役会の実施など、必要に応じた事後処理が必要です。

M&Aを成功に導くために留意していただきたいポイント

M&Aは、必ずしも成功するわけではありません。しかし、ポイントを抑えることで、成功に近づくことが可能です。

M&Aの成功に向けて留意していただきたいポイントは以下のとおりです。

適切な条件設定をする

自社の評価は、経営者の思い入れが強いほど過大評価になりやすいです。そのため、売却する金額の設定が高くなりやすく、売却先が見つからないケースは少なくありません。

自社を客観的に評価し、把握をしましょう。客観的評価から適正な条件と売却額を導き出すことは、売却先が見つかりやすいだけでなく、スムーズに交渉を進めるためにも必要です。

綿密な計画を準備する

M&Aの交渉に向けて、売り手側はさまざまな準備でかなりの時間を消費します。そのため、実行に移るまでの間に企業価値が下がってしまうことは少なくありません。

そのため、綿密な計画を立案し、スケジュール管理を行なって計画を達成させることが重要です。

専門家や仲介会社に相談する

M&Aの実行には、経済や法律、税務などさまざまな知識が必要です。専門家のサポートなしでは成功が難しいといっても過言ではありません。

M&Aの専門家は、さまざまなケースのM&Aを経験し、知識も豊富です。そのため、M&Aをするときはさまざまな実績のある仲介会社や信頼できる専門家へ相談することが大切です。

M&Aサービスの選び方

M&Aを成功に導くためには、以下の2点を把握したうえでサービスを選ぶことが大切です。

M&Aサービスの種類

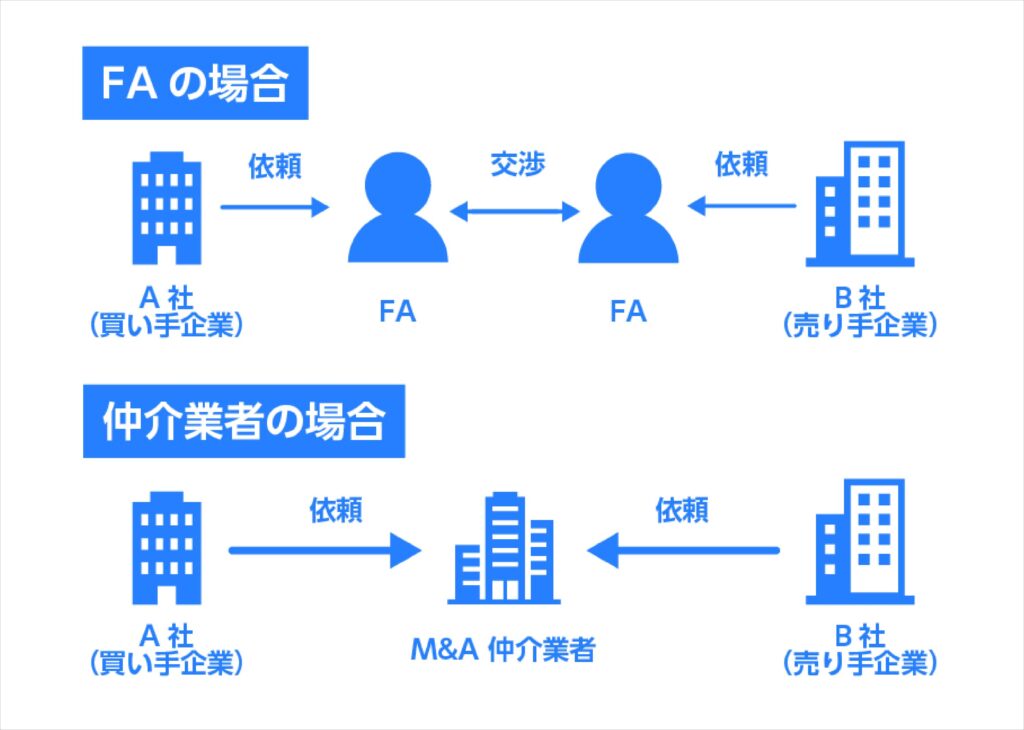

M&Aのサービスには「仲介型」と「アドバイザリー型」の2種類があります。仲介型は当社のようなM&A仲介会社を指し、アドバイザリー型には以下の2つが挙げられます。

- FA(ファイナンシャルアドバイザー)

- 金融機関

M&A仲介会社には「仲介型」と「アドバイザリー型」の2種類があります。

仲介型は、企業同士の企業のマッチングや市場調査、企業評価・交渉戦略の構築など、M&Aに必要な全てを担当し、クライアントがM&Aを成立させるまで一貫したサポートをしてくれます。

中立的な立場を維持し、公平で効果的な取引になるようにプロセスの進行を行います。買い手側と売り手側、双方が納得できる取引になるような提案をしてくれるため、交渉がまとまりやすいといったメリットがあります。

日本国内の中小企業の多くは、M&A仲介会社に依頼し、サポートを受けています。

一方のアドバイザリー型は、FAや金融機関が利益が最大化になるような支援を行います。契約企業がM&Aで不利にならないような交渉を進め、M&Aの各フェーズに関するアドバイスも行うことで企業価値の向上を目指します。

アドバイザリー型は売り手と買い手の双方が、自社の専属アドバイザーとして依頼をします。そのため、自社の課題に対して集中的にサポートをしてもらえることがメリットです。

FAや金融機関の場合、上場企業同士や海外企業とのM&Aで依頼することが多いです。

M&A仲介会社の選び方

M&A仲介会社を選ぶときは、以下のポイントをおさえて依頼するようにしましょう。

- 企業規模や業種に合っているか

- 同業種での実績があるか

M&Aの仲介会社は、中小企業を専門にしていたり、対応エリアに制限があったりすることがあります。

そのため、自社の企業規模に対応しているか、事前に確認することが重要です。また、自社所在地が対応可能エリアに該当しているかも、合わせて確認をしてください。

その他に、同業種でのM&Aの実績があるかどうかも重要です。実績や制約数が豊富でも、同業の実績が少ない場合、業界についての知見が少なく、合理的なM&Aが実現できない可能性があります。

リサーチを入念に行い、目的と希望に沿ったM&A仲介会社を選びましょう。

M&Aの手数料

M&Aを依頼依頼する場合、状況に応じてさまざまな手数料が発生します。手数料の種類とおおまかな費用の目安は、以下のとおりです。

| 相談料 | 無料~10,000円 |

| 着手金 | 無料~1,000,000円 |

| 月額報酬 | 無料~1,000,000円 |

| 中間報酬 | 成功報酬の10~30% |

| 成功報酬 | 企業やM&Aの規模により変動 |

相談料は、M&Aついての相談や、アドバイスを求めるときに発生します。事業規模、依頼する相手によって金額は異なります。近年では、M&A仲介会社同志の競争が激しく、相談料を無料としている会社も増えています。

着手金は、実際にM&Aのサポートを開始するときに発生する費用です。相談料同様に無料としている仲介会社もありますが、M&A成功時に支払う成功報酬に含まれているケースもあるので確認が必要です。

M&Aは長い時間をかけて実行されます。そのため、M&Aが成立するまでの間、月額報酬が請求されるケースがあります。

月額報酬には固定型と変動型があり、変動型の場合は月間の業務内容に応じて金額が変わります。M&A成立まで支払うことになりますが、仲介会社によっては成功報酬に充当してくれるケースもあります。

中間報酬は、M&Aの進捗が中間地点に至ったときに発生します。基本合意書を締結したときに支払うことが多く、成功報酬の10〜30%程度が相場です。月額報酬同様に、成功報酬の一部として充当されるケースもあります。

成功報酬は、その名の通りM&Aが最終契約締結に至り、成功したときに請求される費用です。成功報酬の金額は契約や M&A取引の規模によって異なりますが、レーマン方式と呼ばれる計算方法で算出されることが多いです。

基準となる取引金額の詳細は仲介会社によって異なるので、必ず確認しておくことが必要です。

M&Aの税金

M&Aを実行する場合、さまざまな税金が発生することを理解しておくことが必要です。発生する税金の種類は多岐にわたります。

本記事では、以下の点に焦点を当てて解説します。

株式譲渡にかかる税金

株式の譲渡を行ったときに発生する税金の算出方法は、以下のとおりです。

個人株主からの株式譲渡

「譲渡所得の金額(譲渡価格―必要経費)」×20.315%(内訳:所得税15%+住民税5%+復興特別所得税0.315%)

法人株主からの株式譲渡

「譲渡価格―必要経費+本業の利益」×29.74%(内訳:法人税、法人住民税の法人割、法人事業税の所得割など)

株式譲渡を行ったときの税金は、原則として売り手側に発生します。しかし、著しく安い金額で譲渡が行われた場合、買い手側に贈与税や法人税が発生することがあるので注意が必要です。

事業譲渡にかかる税金

事業譲渡の場合、売り手側には法人税が発生します。また課税対象のものがあった場合は、消費税の納付義務が発生します。

買い手側には、消費税のほか、不動産が譲渡された場合は不動産取得税や登録免許税が発生します。

事業承継・引継ぎ補助金(M&A補助金)について

M&Aによって事業の引き継ぎを行う場合、補助金が出ることがあります。M&A仲介会社への相談料など、事業を引き継ぐ際に発生する経費をカバーし、円滑な事業承継をするための支援策です。

補助金の内容は、以下のとおりです。

| 申請枠 | 経営革新 | 専門家活用 | 廃業・再チャレンジ |

| 補助対象 | 経営資源引継ぎ型創業や事業承継(親族内承継実施予定者を含む)、およびM&Aを過去数年以内に行った者・補助事業期間中に行う予定の者 | 補助事業期間に経営資源を譲り渡す、または譲り受ける者 | 事業承継やM&Aの検討・実施等にともなって廃業等を行う者 |

| 補助率 | 1/2あるいは2/3 (一定の賃上げを実施する場合1/2) | 1/2あるいは2/3 | 1/2あるいは2/3 |

| 補助条件 | 600万円 (一定の賃上げを実施する場合、800万円) | 600万円 (M&A未成約の場合は300万円) | 150万円 |

補助金の交付を得るためには申請手続きが必要です。手続きの手間はかかりますが、交付を受けることができれば、財務の問題で困難になっていた事業承継の実現が可能です。

まとめ

M&Aの検討をする際は、M&Aをする目的を明確にすることが必要です。また、メリットとデメリットを把握し、メリットの方が大きいと判断した場合は、実行に向けて具体的な検討を進めましょう。

また、M&Aでは仲介会社の選び方が成否を分けるといっても過言ではありません。

M&Aベストパートナーズでは、建設や不動産、医療・ヘルスケアなどの業界に特化した専門性の高いアドバイザーが多数在籍しており、質の高いサービスの提供が可能です。

M&Aの進め方に不安がある方は、M&Aベストパートナーズにぜひご相談ください。

参考リンク:【M&A 転職】急成長を遂げるM&Aベストパートナーズ 齋藤社長にインタビュー【M&A 業界】|REMEDY

参考リンク:「事業承継・引き継ぎ補助金Webサイト」