株式譲渡は、個人や法人が株式を他者に譲る際に必要となる手続きですが、その複雑さから誤解やトラブルが生じることが少なくありません。

そこで本記事では、株式譲渡の基本的な概要や税金について詳しく解説します。

契約書の内容や確定申告についても触れていくので、株式譲渡の知識を深め、経営戦略に組み込みたいとお考えの方はぜひ参考にしてください。

目次

株式譲渡とは

株式譲渡とは、売り手側の株主が保有する株式を買い手側に売却し、その企業の経営権を引き継ぐ手続きです。

この取引では、売り手の株主が譲渡の対価として金銭を受け取り、買い手は対象企業の経営権を得ます。

株式譲渡契約は当事者間の合意によって成立し、通常は証券会社を通じて売買されるため、一般的には特別な手続きは不要※1です。

株式譲渡は、企業の規模拡大や組織再編、事業承継など、さまざまな目的で利用される手法であり、その手続きの簡便さから、特に中小企業のM&Aにおいて広く採用されています。

※1:非上場の中小企業のように譲渡制限(株式を公開していない)会社の場合は、譲渡承認請求や承認決議が必要

他の手法との違い

株式譲渡と混同されがちな手法に、事業譲渡と呼ばれる手法があります。また、株式譲渡と同様に企業再編に用いられる手法として会社合併という手法があります。

株式譲渡とそれぞれの違いを詳しく解説します。

事業譲渡との違い

株式譲渡は、株主の保有する株式を売却することで経営権を移転する取引です。

一方で、事業譲渡は企業が保有する事業の一部または全部を相手方に売却することを指し、譲渡の目的物が株式ではなく事業となります。

その他の相違点として、事業譲渡は有形資産だけでなく、従業員や取引先、ノウハウなどの無形資産も含まれます。

事業譲渡では経営権は移転せず、特定の事業だけが譲渡されるため、買い手側は必要な資産のみを選んで引き継ぐことが可能です。さらに、債務は引き継がないというメリットもありますが、手続きが煩雑で税負担が重いというデメリットも伴います。

会社合併との違い

会社合併もまた、株式譲渡と同じ企業の再編に用いられるM&A手法の一つですが、その性質には大きな違いがあります。

株式譲渡では、売り手が保有する株式を買い手に売却することで経営権を移転しますが、譲渡対象の企業自体は存続しまが、会社合併の場合は複数の企業が1つに統合されます。

会社合併には、吸収合併と新設合併の2種類があり、吸収合併では吸収する側の会社が存続し、吸収される側は消滅します。

一方で新設合併は、関連する全ての会社が解散し、新たに設立される会社にすべての資産が移行されます。

関連記事:【事例付き】M&Aにおける合併とは?合併の種類とメリット・デメリットを詳しく解説

株式譲渡にかかる税金

株式譲渡にかかる税金は、譲渡価格はもちろん、「誰から誰へ」譲渡するかによって異なります。

個人から個人

| 譲渡価格 | 個人から個人 |

|---|---|

| 時価 | 【売り手】譲渡所得税 【買い手】課税なし |

| 時価の1/2未満 | 【売り手】差額※2に譲渡所得税 【買い手】差額に贈与税 |

| 時価より高い | 【売り手】贈与税(時価を超える部分)と譲渡所得税 (時価の部分) 【買い手】課税なし |

※2:譲渡価額と時価の差額

個人から法人

| 譲渡価格 | 個人から法人 |

|---|---|

| 時価 | 【売り手】譲渡所得税 【買い手】課税なし |

| 時価の1/2未満 | 【売り手】譲渡所得税 【買い手】差額※2に法人税 |

| 時価より高い | 【売り手】譲渡益に譲渡所得税 【買い手差額※2が寄附金 |

※2:譲渡価額と時価の差額

法人から個人

| 譲渡価格 | 法人から個人 |

|---|---|

| 時価 | 【売り手】法人税 【買い手】課税なし |

| 時価の1/2未満 | 【売り手】譲渡益に法人税 【買い手】給与・一時所得 |

| 時価より高い | 【売り手】法人税 【買い手】課税なし |

法人から法人

| 譲渡価格 | 法人から法人 |

|---|---|

| 時価 | 【売り手】法人税 【買い手】課税なし |

| 時価の1/2未満 | 【売り手】譲渡益に法人税 【買い手】法人税 |

| 時価より高い | 【売り手】法人税 【買い手】寄附金 |

売り手側にかかる税金

個人が株式を譲渡する場合、譲渡益に対して20.315%の譲渡所得税が課せられます。

譲渡価格が時価の1/2未満である場合も、買い手が法人なら同様です。しかし、買い手が個人なら譲渡価額と時価との差額に課税されます。

なお、時価を超える価格で譲渡した場合、買い手が個人の場合は時価部分に譲渡所得税が、超過部分には贈与税が生じるため注意が必要です。

一方で、売り手が法人である場合は譲渡益に法人税が課されます。

さらに、時価を超える価格で譲渡が行われた場合には、時価部分と超過部分それぞれに法人税が課せられます。

買い手側にかかる税金

買い手側にかかる税金も、取引価格や取引相手の属性によって異なります。

時価での取引であれば、通常は買い手側に課税は発生しません。しかし、時価の1/2未満で株式が譲渡された場合は税金が発生します。

個人間の取引の場合は生じた差額に贈与税が課され、法人から個人へと譲渡された場合は所得税が発生します。

さらに、買い手が法人の場合には、差額に対して法人税も課せられます。

一方で、時価より高い価格で株式を購入した場合は、買い手が個人であれば特に課税はされません。

しかし、法人が買い手となった場合は差額が寄附金として扱われ、法人税法上の扱いが変わる可能性があるため注意が必要です。

株式譲渡契約書とは

株式譲渡契約書とは、株式を譲渡する際に締結される契約書であり、譲渡する側と譲受する側の合意に基づいて作成されるものです。

具体的な内容や記載する項目について解説します。

株式譲渡契約書の概要

会社法(以下同)第127条では、株式は原則として自由に譲渡できるとされています。

しかし第128条では、株券発行会社の場合、株券の交付がない限り譲渡の効力は発生しないと定められているため注意が必要です。

また、第130条によれば、譲受人の氏名住所が株主名簿に記載されなければ譲渡を第三者に対抗することができないとされています。

株式譲渡契約は、個人間の取引だけでなく、事業承継の手段としても広く利用されています。

例えば代表権を持つ経営者の株式を後継者へ譲渡するといった場面が挙げられます。

株式譲渡契約書に記載する項目

株式譲渡契約書は、株式の持つ特殊性を十分に考慮し、その特徴を反映した内容で作成する必要があります。

一般的な契約書と同様に、譲渡する株式の詳細(どの会社のどの株式を何株譲渡するのか)、譲渡の目的や金額、株式数、支払方法などを明確に記載します。

ただし、株式譲渡契約書においては、上記に加えて特有の項目を含めなければいけません。

例えば、株式譲渡後に株主名簿の名義書換が必要である旨などが挙げられます。

さらに株式が譲渡制限株式である場合、譲渡には当該株式会社の承認が不可欠です。

これは、会社法第136条に基づくものであり、この承認手続きを契約書内で確約することが求められています。

株式の譲渡制限

株式の譲渡制限とは、株式会社が定款によって株式の譲渡に制限を設けることです。

この制限は、会社が株主構成を管理し、望ましくない人物が株主となるのを防ぐ目的で行われることが一般的です。

しかし、金融商品取引所は不特定多数の投資者が参加する市場のため、売買を通じた株式移転に制限をかけることは制度的に適していません。

そのため、上場審査基準においては株式の譲渡制限を行っていないことが求められており、上場会社は原則として株式の譲渡制限を設定することはできません。

さらに、有価証券上場規程においては、上場会社が株式の譲渡制限を行った場合には上場廃止基準に該当するとされています。

ただし例外として、特別な法律に基づき譲渡制限が設定され、その内容が東京証券取引所の市場での売買を妨げないと認められる場合に限っては、譲渡制限が許可される場合があります。

株式譲渡制限した際の確定申告について

株式譲渡制限が設定された場合の確定申告には、特有の注意点があります。

確定申告が必要なケース、株式譲渡益に基づく税金の計算方法、確定申告が不要な場合について解説します。

確定申告が必要な場合

確定申告が必要なのは、以下のような場合です。

- 給与を1ヶ所から受けていて、給与所得及び退職所得以外に「20万円を超える所得」がある

- 給与を2ヶ所以上から受けていて、主たる給与所得及び退職所得以外に「主たる給与以外の給与+20万円を超える所得」がある

- 給与の収入金額が2,000万円を超える

サラリーマンの給与所得は会社が年末調整を行うため、通常は確定申告をする必要はありません。

しかし、会社からの給与以外に収入がある場合や株式取引で利益を得た場合は、確定申告が必要となります。

株式譲渡益から税金を計算する方法

| 収入金額−取得費−費用等=損益 |

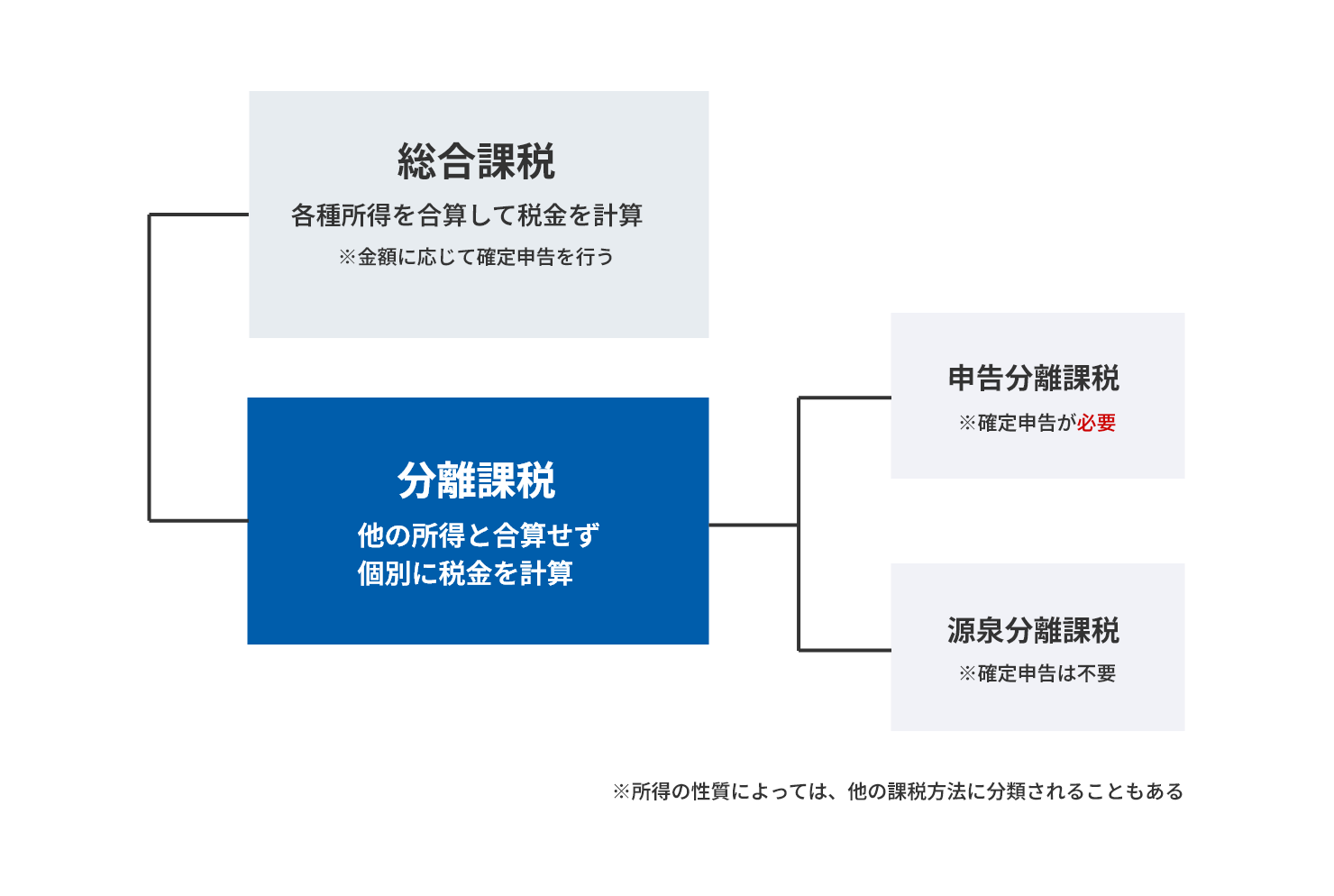

株式譲渡を行った場合、その所得は他の所得と区分して計算される「申告分離課税」の対象となります。

申告分離課税では、譲渡所得に対して20.315%の一律の税率が適用され、納付すべき税額が算出されます。

この税金は、原則として自分での確定申告が必要で、株式の取得価格や譲渡費用を差し引いた後の純利益が対象となります。

株式譲渡があっても確定申告をしなくていいケース

年間を通して株式譲渡で損失が発生した場合、その損失が「上場株式」や「一般株式」グループで生じたものであれば、給与所得以外の所得が20万円以下となるため確定申告は不要です。

しかし、損失が他のグループの黒字と相殺できず、給与所得などとの相殺もできないため注意しましょう。

その他に、証券会社での取引時に「特定口座で源泉徴収あり」を選択している場合も確定申告が不要です。

最後に、NISA口座を利用している場合も確定申告の必要はありません。

NISAは少額投資非課税制度であり、口座内の上場株式の譲渡益や配当金が一定額まで非課税となります。ただし、NISA口座で損失が出てしまった場合、その損失は他の所得と相殺できないため、損益通算や繰越控除の対象外となります。

まとめ

株式譲渡は、売り手側の株主が株式を買い手側に売却し、企業の経営権を移転する手続きです。

その過程では、契約書の作成や税金面など、注意すべきポイントが多く、専門的知識を必要とします。

株式譲渡によって事業承継を行なったり、経営戦略の一貫として株式譲渡を検討されるときは、まずはお気軽にM&Aベストパートナーズへご相談ください。

知識と経験の豊富なアドバイザーが目的を丁寧にヒアリングし、株式譲渡も含めた様々な手法から最適なものをご提案させていただきます。