さまざまな業界において、買収や合併により複数企業を統合する「M&A」が注目されています。

M&Aについて調べているなかで、「ストラクチャー」という言葉を目にした人もいるのではないでしょうか。

M&Aを実施するうえで、どのストラクチャーを選ぶかで成功率が変わるため、重要な要素といえます。

本記事では、M&Aにおける代表的な7つのストラクチャーを紹介します。M&Aのストラクチャーを選ぶポイントもお伝えするので、ぜひ参考にしてください。

目次

M&Aにおけるストラクチャーとは

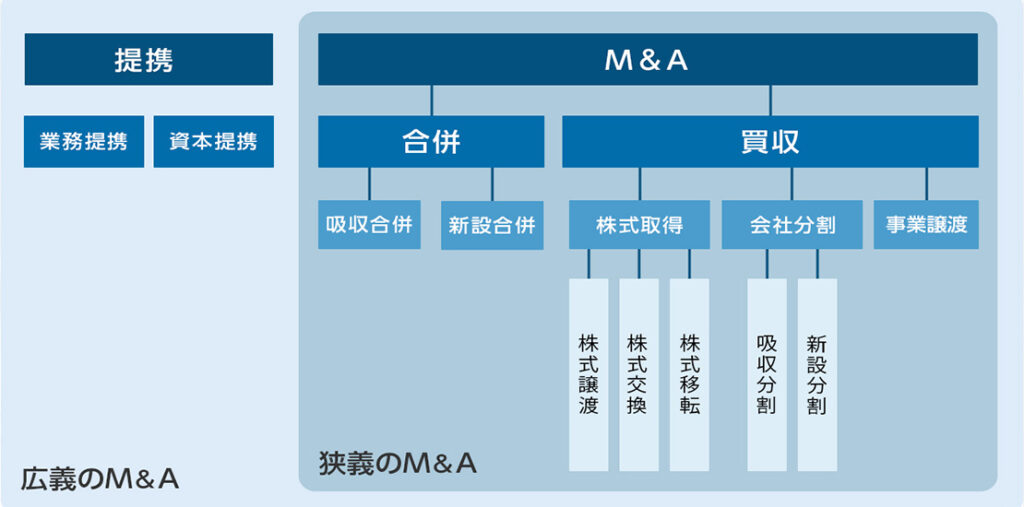

M&Aにおけるストラクチャーとは、M&Aを進めるうえでの手法や手順のことです。

M&Aでは、複数の企業や個人が権利や資産、対価のやり取りを行います。ただし、具体的にどのようにやり取りを行うかは、M&Aのストラクチャーによってさまざまです。

また、M&Aのストラクチャーによって企業体制も異なります。従業員だけでなく、顧客や株主にも影響を及ぼす経営戦略のため、M&Aストラクチャーを正しく選ぶことが重要です。

なお、M&Aではストラクチャーを「スキーム」と呼ぶこともありますが、基本的に意味は変わりません。

代表的な7つのM&Aストラクチャー

M&Aを実施するにあたって、まずはストラクチャーの種類を理解しておきましょう。ここでは代表的な7つのM&Aストラクチャーについて、メリット・デメリットを交えて紹介します。

事業譲渡

「事業譲渡」とは、事業の一部または全部を他社に引き継ぐM&Aストラクチャーです。

対象となる事業の資産や権利を買い手企業へ承継し、売り手企業の経営者は対価を受け取ります。

事業譲渡の手続きでは、事業における資産や権利を個別に移転させます。そのため、買い手企業にとっては負債や不要資産を除外できる点がメリットといえるでしょう。

また、売り手企業は法人格を残したまま、不採算事業の切り離しを行えます。

ただし、個別の移転手続きが発生する性質上、株式譲渡と比べると手続きが煩雑になりやすい点がデメリットです。事業譲渡は、株式譲渡と並んで一般的なM&Aストラクチャーといえます。

合併(吸収/新設)

「合併」とは、2社以上の企業を1つに統合するM&Aストラクチャーです。

1つの企業に資産や権利を移転し、元の企業は法人格を失います。

合併には「吸収合併」と「新設合併」の2種類がありますが、違いは「どのような企業へ統合するか」です。吸収合併では、既存の買い手企業へ売り手企業を統合します。

一方、新設合併では、統合先の企業を新設し、元の企業をすべて統合します。

合併することで、相手企業の人材や技術、拠点、許認可などさまざまな要素を取り込めます。そのため、シナジー効果が生まれやすく、事業拡大やコスト削減といった幅広い目的の達成が可能です。

ただし、最低でも1社以上の法人格の消滅を伴う性質上、M&Aによる影響範囲が大きいといえます。企業体制が大きく変わることで、ステークホルダーとの関係悪化のリスクがある点に注意が必要です。

会社分割(吸収/新設)

「会社分割」とは、企業が抱える事業を切り離し他社へ引き継ぐM&Aストラクチャーです。

対象となる事業の資産や権利を相手企業へ移転し、自社事業を分割した経営者は対価を受け取ります。

会社分割にも「吸収分割」と「新設分割」の2種類がありますが、違いは分割先の企業です。吸収分割では既存企業へ事業を承継し、新設分割では新設した企業へ事業を承継します。

事業譲渡では、個別に移転手続きが必要ですが、会社分割では対象の事業を包括的に承継します。そのため、会社分割のほうが手続きは煩雑になりにくいでしょう。

事業譲渡と同様に、会社分割も不採算事業の切り離し手段として有効です。 ただし、包括的に承継する性質上、負債を引き継ぐリスクがあります。

また、税務上の扱いが複雑であり、分割の方法によっては税金が高くなる点に注意が必要です。

株式移転

「株式移転」とは、新設した会社へ株式とともに経営権を新設企業へ移転するM&Aストラクチャーです。

新設企業は株式の取得によって親会社となり、元の企業も新設企業の株式を取得することで子会社となります。

親子関係を構築しやすいため、ホールディングカンパニーの設立手段として有効です。また、自社が発行した新株を対価にできるため、高額な資金調達が不要なこともメリットといえます。

ただし、株式の発行や移転を伴うため、既存の株主から理解を得られないケースがあるでしょう。株式移転に反対する株主が買い取り請求を行った場合、株式を自社で買い取る必要があります。

株式交換

「株式交換」とは、買い手企業と売り手企業が双方の株式を交換するM&Aストラクチャーです。

お互いが株式を取得することで、買い手企業は親会社、売り手企業は子会社となります。売り手企業の株主は、対価として金銭を受け取ることも可能です。

株式移転と類似しており、親子関係を構築しやすい、新株を対価にできるなどのメリットがあります。

一方で、株主から理解を得にくい点がデメリットです。また、子会社が増え過ぎると親会社による管理がしづらくなる点にも注意しましょう。

第三者割当増資

「第三者割当増資」とは、企業が発行した新株を売却することで、資産家や企業などの第三者から資金を調達するM&Aストラクチャーです。

新株を買収する第三者は企業の経営権を一部取得する代わりに、金銭を支払います。 第三者割当増資で調達した資金には、返済義務がありません。

そのため、リスクを抑えて資金調達がしやすいのがメリットです。ただし、株式を第三者に与えることで自社の経営権が弱まるデメリットもあります。

M&Aの実施にあたって適切なストラクチャーを選ぶポイント

M&Aストラクチャーによって手法が大きく異なるため、選択を間違えるとM&Aの成功にはつながりません。

M&Aの実施にあたって適切なストラクチャーを選ぶポイントをご紹介します。

M&Aの目的に合わせて選択する

後継者問題や人材不足の解消、事業拡大、経営のスリム化など、M&Aの目的はさまざまです。

そして、M&Aストラクチャーによって得られる効果が異なります。そのため、M&Aの目的を明確にしたうえで選ぶことが重要です。

例えば、後継者問題の解消を図りたい場合は、株式譲渡が特に適しています。一方で、不採算事業を切り離して経営をスリム化したい場合は、事業譲渡や会社分割がよいでしょう。

M&Aの成功率を高めるために、目的に合ったM&Aストラクチャーを選びましょう。

財務状況を精査したうえで選択する

M&Aストラクチャーを選ぶ際には、自社の財務状況も考慮しましょう。

M&Aストラクチャーによって、何を対価とするかが変わります。対価によっては、高額な資金調達が必要となるため、財務への影響は大きいでしょう。

また、買い手企業だけでなく、売り手企業もさまざまな税金や諸経費が発生するでしょう。そのため、M&Aにおける自社の立ち位置に関わらず、財務状況を精査する必要があります。

不安な部分はM&Aの専門家にサポートを依頼する

M&Aを成功させるために必要なものは、M&Aストラクチャー選びだけではありません。

リスクやシナジー効果を考慮した相手企業選びや、M&Aストラクチャーごとの契約手続きなども必要です。こうした作業には、専門知識が求められるため、M&Aの経験がなければ現実的には難しいといえます。

M&Aに関して少しでも不安な部分があれば、M&Aの専門家にサポートを依頼しましょう。

法務や会計など、M&Aに必要な知識を持つ専門家のサポートを受ければ、M&A未経験の経営者でも手続きを正しく進められます。

M&Aの成功率を高めたいのであれば、専門家に依頼することがおすすめです。

まとめ

M&Aにおけるストラクチャーとは、M&Aを進めるうえでの手法や手順を指す用語です。

株式譲渡や事業譲渡、会社分割など、M&Aストラクチャーには多くの種類が存在します。M&Aの成功を目指す場合、自社に合ったM&Aストラクチャーを選ぶことが重要です。

ただし、M&Aストラクチャー選びに成功したからといって、M&Aが必ず成功するとは限りません。

特にM&Aの経験が少ない場合、相手企業選びや契約手続きに失敗するリスクは高いといえます。不安があればM&Aの専門家に依頼することも検討しましょう。

私たちM&Aベストパートナーズは、これまで多くのM&Aを成功に導いてきた豊富な実績がございます。

「種類が多すぎて、自社にあったM&Aストラクチャーがわからない」とお悩みの方は、まずはお気軽にM&Aベストパートナーズまでご相談ください。

これまで積み上げてきたM&Aに関する知識やノウハウを活かし、最適な方法のご提案をさせていただきます。