M&Aのさまざまなプロセスのなかでも、「デューデリジェンス」はM&Aを成功さるために欠かすことのできない重要な役割を担っています。

そこで本記事では、デューデリジェンスの意味や目的についてM&Aの専門家が詳しく解説します。

併せて、デューデリジェンスでチェックすべき項目や手順、費用などについても解説するので、今後M&Aの実施を検討されている方はぜひ参考にしてください。

↓ こちらから知りたい情報へ移動できます ↓

目次

デューデリジェンスの意味と目的

デューデリジェンス(Due Diligence:DD)とは、M&Aによる企業の買収や合併、投資などの重要な取引を行う際に、対象企業の財務状況や経営状況、法的リスクなどを調査・分析するプロセスを指します。

M&Aでは、一連のプロセスが完了した後に簿外債務などが発覚することがあり、買い手企業が一方的にリスクを負ってしまう可能性もあります。

このような事態にならないために、売り手企業の業務内容や財務状況、法的リスクを事前に調査し、総合的な評価をする目的でデューデリジェンスが実施されます。

デューデリジェンスで得られた調査結果はM&Aの交渉時の重要なデータとなり、この結果を元に交渉の継続や最終合意などの判断を行います。

デューデリジェンスの種類

デューデリジェンスの代表的な種類は以下のとおりです。

それぞれの調査項目について詳しく解説します。

事業(ビジネス)デューデリジェンス

売り手企業の事業内容や競合の状況、市場におけるポジション、収益性などを評価するのがビジネスデューデリジェンスです。

買い手企業にとって、買収や合併によって自社にどのようなメリットがもたらされるかを慎重に見極める必要があります。

そのため、売り手企業をM&Aによって取り込む価値があるかを判断するために、ビジネスデューデリジェンスは欠かすことはできません。

財務(ファイナンシャル)デューデリジェンス

M&Aでは、売り手企業の財務状況や経営状況を詳細に分析しておく必要があります。

そのため、財務デューデリジェンスでは資産や負債の状況、キャッシュフロー・収益構造などを決算書類と照らし合わせながら確認していきます。

中小企業の中には決算書類の内容と実際の財務状況が乖離しているケースも少なくないため、財務デューデリジェンスは特に重要といえます。

法務(リーガル)デューデリジェンス

法務デューデリジェンスでは、法的リスクやコンプライアンス状況、不正などの法的リスクがないかを調査します。

事業において法令違反を犯していないかはもちろん、ライセンスや許認可の遵守状況、取引先や顧客からの訴訟リスクを抱えていないか、あるいは一方的に不利な契約を結ばされていないかなども調査する必要があります。

税務デューデリジェンス

税務デューデリジェンスでは、税務申告が適切に行われているかだけでなく、税務調査の履歴や税務コンプライアンスの状況なども調査します。

コンプライアンスの意識が低く適切な税務処理が行われてないと、買い手企業が将来的な税務リスクを負うことにもなるため注意が必要です。

ITデューデリジェンス

ITデューデリジェンスでは、対象企業が保有しているIT資産の評価やITシステムの健全性、セキュリティリスクなどを調査します。

古いITシステムを運用していたり、重大なセキュリティリスクが懸念される場合、M&Aによる統合後に莫大なIT投資を強いられる可能性もあるため、専門的な観点で適正に評価する必要があります。

その他のデューデリジェンス

その他のデューデリジェンスとして、以下のものが挙げられます。

- 人事デューデリジェンス:

人材や組織に関するリスク・課題を事前に把握し、統合や経営判断を円滑に行うため。 - 知的財産デューデリジェンス:

知的財産の実態やリスクを把握し、権利侵害などのリスクを回避するため。 - 環境デューデリジェンス:

売り手企業の環境リスクや法令遵守条項を把握し、訴訟などのリスクを回避するため。 - 商業デューデリジェンス:

ビジネスモデルや市場環境・競争力などを分析し、売り手企業の将来性や収益性を評価するため。

デューデリジェンスでチェックすべき項目

デューデリジェンスで調査対象となる項目について解説します。

会社の基本情報

どのような種類のデューデリジェンスであっても、会社の基本情報は不可欠です。

主に必要となる情報は以下のとおりです。

- 会社案内・パンフレット

- 定款

- 商業登記簿謄本

- 組織図

- 役員一覧

- 株主リスト

- 保有しているライセンス・許認可の一覧 など

財務・税務情報

財務デューデリジェンス・税務デューデリジェンスでは、以下の情報を求められるケースが多いです。

- 決算書・税務申告書(直近3年または5年のもの)

- 税務調査履歴とその結果

- 修正申告履歴

- 預金通帳

- 銀行口座の残高証明書

- 売掛債権明細

- 買掛債務明細

- 固定資産台帳

- 有価証券明細 など

事業情報

事業デューデリジェンス・商業デューデリジェンスでは、事業に関する以下の情報を求められます。

- 事業計画書

- 顧客リスト

- 取引先・仕入先リスト

- 契約書

- 売上実績が記載された営業資料 など

法務情報

法務デューデリジェンス・知的財産デューデリジェンスでは法務に関連する以下の資料が求められます。

- 株主総会議事録

- 取締役会議事録

- 顧客との契約書

- リース契約書

- 知的財産関連の契約書

- 訴訟およびクレーム内容の記録 など

人事・労務情報

人事デューデリジェンスで求められる資料・情報は以下の通りです。

- 従業員名簿

- 就業規則

- 出退勤管理表

- 残業・休日管理記録

- 賃金台帳

- ハラスメントに関する調査結果

- 人事相談窓口への相談内容 など

IT情報

ITデューデリジェンスを行う際に必要な情報は以下の通りです。

- ハードウェア・ソフトウェアの構成・運用状況

- ネットワークインフラの構成・運用状況

- データバックアップ体制

- セキュリティポリシー

- セキュリティ対策の内容 など

その他の情報

ご紹介した項目以外にも、環境保護に関する情報などデューデリジェンスではさまざまな書類を求められることがあります。

- 環境アセスメント

- 産業廃棄物管理票(マニフェスト)

- CSR(企業の社会的責任)活動の記録 など

デューデリジェンスを行う期間・タイミング

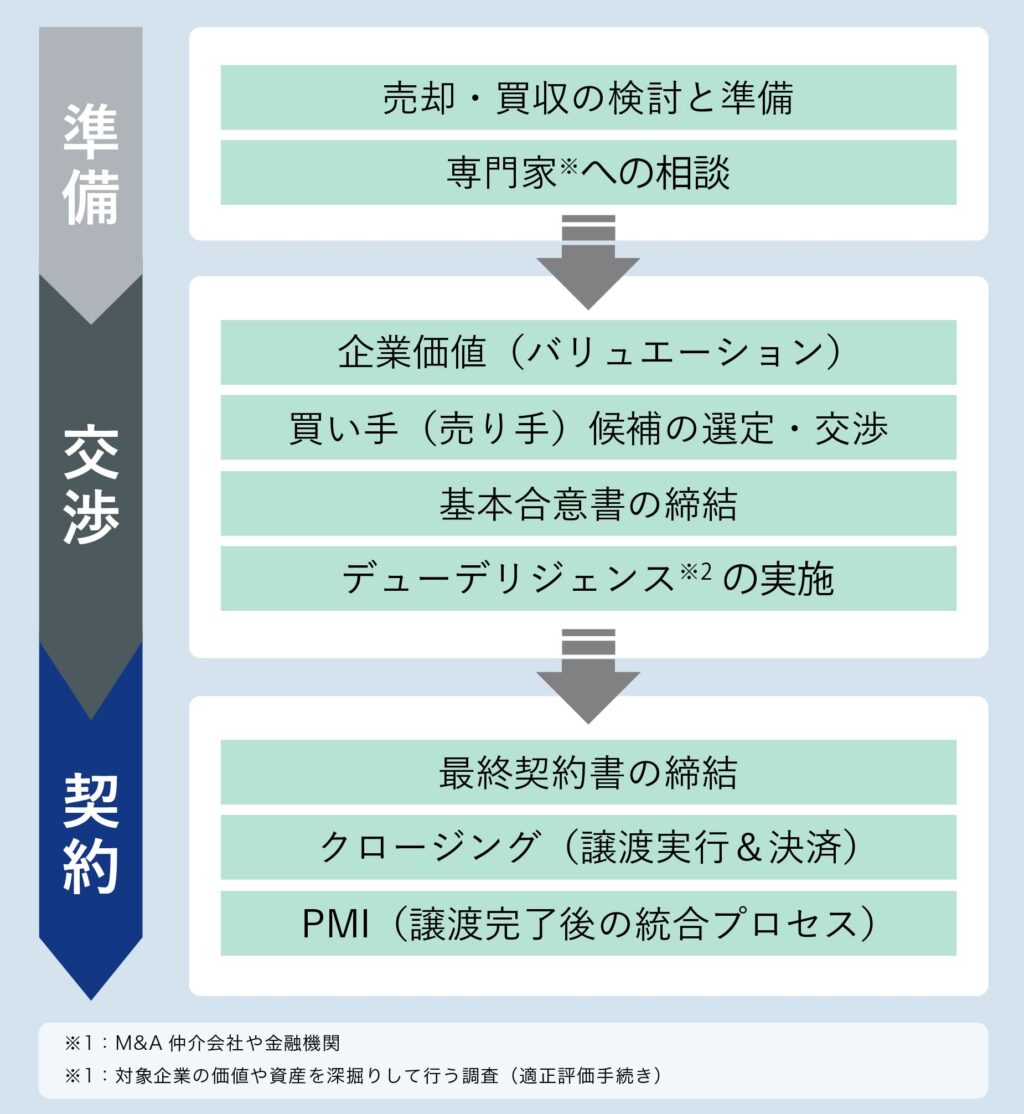

M&Aにおいて、デューデリジェンスは下図のように基本合意契約を締結した後に行われることが一般的です。

※売り手企業から見たM&Aの流れ

デューデリジェンスは、基本合意書の締結後から1〜2ヶ月程度の時間をかけて行われることが多いです。

しかし、相手企業からの資料の提供時期によってはさらに長くなり、M&Aプロセスのその後のスケジュールに影響を及ぼす可能性もあります。

デューデリジェンスを実施する手順

デューデリジェンスは、実施を依頼する相手によって多少異なる場合がありますが、一般的な調査の流れは以下のとおりです。

- 事前にチェックリストを用意する

- 調査チームを組成して調査方針を決める

- 資料分析や聞き取り調査を実施する

- 調査結果に基づいて検討する

各手順について解説します。

1.事前にチェックリストを用意する

まずは実施するデューデリジェンスのチェック項目を洗い出し、リスト化します。

チェックリストを用意することで、デューデリジェンスの進捗状況や不足情報を把握しやすくなります。

また、M&A実施の関係者と情報共有を行い、関係者間での協議もスムーズに行えるようになるでしょう。

2.調査チームを組成して調査方針を決める

デューデリジェンスを実施するにあたり、自社のM&A担当者と依頼する専門家で能作チームを組成し、調査内容やスケジュールなど、調査に関する方針を決定します。

デューデリジェンスにチームとして当たることで、チェック項目の見落としを防ぎ、多角的な視点からリスク評価を行うことができます。

3.資料分析や聞き取り調査を実施する

続いて、収集した資料の分析やステークホルダーへの聞き取り調査で得られた情報を基にリスク評価を行います。

具体例として、以下のようなことが挙げられます。

- 財務デューデリジェンス:

算書類や財務諸表からキャッシュフローの分析や債務比率の計算などを行う - 法務デューデリジェンス:

契約書の内容を細部まで調査し、法的リスクが潜んでいないかを確認する

4.調査結果に基づいて検討する

情報収集や分析が終わったら、最後に経営陣による話し合いを行い、M&Aの取引条件や最終合意をするか否かなどの判断をします。

デューデリジェンスによってリスクが見つかった時は、最終合意前にリスク回避の方法や解決策を必ず決めておきましょう。

デューデリジェンスにかかる費用

デューデリジェンスにかかる費用は、内容やデューデリジェンスの委託先によって異なります。

参考金額(総額)は、以下のとおりです。

| 財務デューデリジェンス | 100万円前後 |

| 法務デューデリジェンス | 50万円〜100万円前後 |

| 税務デューデリジェンス | 50万円〜100万円前後 |

上記はあくまでも目安であり、M&Aの規模や調査内容・ボリュームによっても異なります。そのため、デューデリジェンスを依頼する際は事前見積もりを取るなど、費用相場を確認しておきましょう。

デューデリジェンス実施時の注意点

デューデリジェンスによって適切なリスク評価をするためには、以下の点に注意する必要があります。

- 適切な範囲内で実施する

- 優先順位をつけて段階的に実施する

- 情報管理を徹底する

適切な範囲内で実施する

デューデリジェンスは、目的やM&Aを実施する相手企業によって集めるべき情報や分析項目が異なります。

そのため、余計な情報まで分析を行ったり、反対に必要な情報がなかったりした場合、時間やコストに無駄が生じる可能性があります。

デューデリジェンスを実施する前に必要項目についてリストを作り、適切な範囲内で効率よく情報収集・分析を行うことが大切です。

優先順をつけて段階的に実施する

限られた時間のなかで効率よくデューデリジェンスを進めるためには、調査項目に優先順位を設定し、段階的に実施することも大切です。

調査に携わる人的リソースには限界があり、一度にまとめて行った場合は見落としのリスクが高まります。

特に、財務や税務、法務といった重要な項目に対する調査をマルチタスクで行って見落としがあると、M&A後の経営に大きな影響を及ぼす可能性もあるため注意が必要です。

情報管理を徹底する

デューデリジェンスによる情報収集では、相手企業のさまざまな機密情報を取り扱うことになります。

そのため、必ずデューデリジェンスに伴う秘密保持契約(NDA)を締結し、情報の取り扱いに関する都取り決めをしましょう。

また、デューデリジェンスで入手したデータの管理体制やアクセスできる人員を限定するなど、徹底した情報漏洩対策も重要です。

まとめ

デューデリジェンスはM&Aにおけるさまざまなリスクを事前に把握し、安全な取引を行うための重要なプロセスです。

しかし、買い手企業だけでは調査が難しいケースが多く、デューデリジェンスの種類に応じて各専門家に協力してもらいながら進めることが一般的です。

M&Aを検討し、「デューデリジェンスをどこに依頼したらよいかわからない」「どのような流れで行えばよいかわからない」といったお悩みのある方は、ぜひ一度M&Aベストパートナーズへご相談ください。

M&Aの知識や経験の豊富な専任アドバイザーが、M&Aの検討から完了までのプロセスを全力でお手伝いさせていただきます。