企業が抱えるさまざまな経営課題を解決するための手段として、M&Aという選択肢があります。

M&A=乗っ取りというイメージを抱く方は少なくありません。M&Aに対する知識が少ない場合、売り手側に対して不利な条件を突きつけられると不安になる方もいらっしゃるでしょう。

本記事では、売り手と買い手の双方の立場からみた、M&Aのメリットとデメリットを解説します。

経営課題の解決策で悩みや不安を抱えていらっしゃる方は、参考にしてみてはいかがでしょうか。

↓ こちらから知りたい情報へ移動できます ↓

目次

M&Aで売り手側が得られるメリット

M&Aは、選択肢を間違えなければさまざまなメリットを得ることができます。売り手側が得られるメリットは、以下のとおりです。

それぞれについて、詳しく解説します。

後継者問題の解決

近年、家族経営の企業や中小企業で後継者不足が問題となっています。後継者が見つからない場合、廃業のリスクが伴います。

後継者が原因で、長年頑張って続けてきた会社を廃業することは、判断することが難しい問題です。

しかし、M&Aを実行し新たな企業へ事業を引き継ぐことができれば、廃業することなく事業を存続させることが可能です。

従業員の雇用維持

後継者問題や経営状況の悪化により、企業が廃業や倒産すると、従業員の解雇をしなくてはなりません。

しかし、M&Aによって会社を売却することで、従業員の雇用維持ができる可能性は高くなります。

M&Aの条件に従業員の雇用契約の維持を盛り込むことで、欠けることなく買い手側の企業へ移籍することができるでしょう。

また、新たな企業へ移籍した後も、培ってきたスキルや経験スキルや経験を活かせる環境が提供されるため、仕事に対するモチベーション向上にもつながるでしょう。

新たな事業に向けた資金の確保

M&Aを行ったとき、売り手側は売却益を手にいれることができます。手に入った売却益によって、金融機関による融資を受けることなく、新たな事業への挑戦や投資ができる可能性があります。

また、企業の経営者は金融機関から事業資金の融資を受ける際、個人保証によって借入を受けているケースがあります。売却益を返済に充当することで、個人保証から解放され、経済面の安定化ができるでしょう。

事業の集中化

多様な事業を展開している場合、非中核事業が経営状況の悪化を招くケースは少なくありません。

非中核事業をM&Aによって売却することで、中核事業に専念することができます。経営資源も中核事業に充てられるため、経営基盤の強化や業務の効率化を実現できるでしょう。

顧客や取引先との関係性の維持

後継者問題や事業の業績悪化が原因で廃業や倒産となったとき、従業員だけでなく顧客や取引先へもダメージを与えます。新たな取引先や仕入れ先を探さなくてはならないからです。

M&Aによって事業を存続することがあできれば、既存顧客や取引先も売却先へ引き継ぐことができます。

そのため、売却先にとっても既存取引先にとっても、有益なものとなるでしょう。事業がさらに飛躍できる可能性がある

M&Aが成功されれば、新たな経営者のもとで事業が存続されます。異なる視点からの経営スタイルが確立されれば、事業のさらなる発展が見込めるでしょう。

また、従業員が新たな企業文化に触れることで、組織の活性化や成長意欲ににつながる可能性も期待できます。

M&Aによる売り手側のデメリット

事業の売却は、さまざまなメリットがある一方で、デメリットも存在します。M&Aによって売り手側に起こりうるデメリットについて、解説します。

売却益や譲渡益に税負担がかかる

M&Aが成立したとき、売り手側は売却益を手にすることができます。株式譲渡によるM&Aでも、同様に譲渡益を得ることができます。

たとえば、株式譲渡によって売却した場合には株主個人に対して所得税や住民税が課税されるほか、法人の場合は法人税や消費税が課税されることもあります。

売却益や譲渡益に関する税金を理解しておかないと、利益が予想を下回る可能性も否定できません。

M&Aを検討するときは、専門家に相談し、純利益がどの程度になるのか事前に確認することがおすすめです。

時間やコストがかかる

M&Aを実行するとき、さまざまなプロセスを経て契約締結に至ります。

自社の資産価値の洗い出しや買い手の選定、買い手側が行うデューデリジェンス(売り手に対する企業調査)など、多くの時間と労力が必要です。

また、専門的な知識やノウハウも必要です。弁護士や税理士、M&A仲介会社などの専門家を雇う必要があり、これらの費用は売り手企業にとって大きな負担となることがあります。

M&Aに関する資金に不安があるときは、補助金の申請も視野に入れるといいでしょう。補助金の申請は、「事業承継・引継ぎ補助金Webサイト」で確認できるので、参考にしてみてはいかがでしょうか。

従業員の不安や混乱

M&Aに対してネガティブなイメージを持つ方は少なくありません。雇用している従業員のなかにも、不快に感じる方はいるかもしれません。

そのため、M&Aという考えに至った経緯や、M&A完了後の従業員に対する雇用条件の説明がないと、不安や混乱を招く可能性があります。不安によって多数の退職者が出て場合、M&Aに影響を与える可能性もあるでしょう。

M&Aを行うときは、事前説明を徹底し、アフターケアをすることが大切です。

M&Aで買い手側が得られるメリット

M&Aによって買い手側が得られるメリットは、以下のとおりです。

それぞれのメリットを詳しく解説します。

技術やノウハウの獲得

M&Aによって、売り手側が持つ技術やノウハウを自社のものにすることが可能です。

新たな製品やサービスの開発を行うとき、多くの時間とコストが必要です。しかし、売り手側に求めている技術やノウハウがあったとき、開発にかかる時間やコストの削減をすることができます。

新たな技術やノウハウの獲得は、競合他社との差別化にもつながるでしょう。

事業の多角化

売り手側の事業が自社で行っていない内容だったとき、新たな事業領域へ進出しやすくなるでしょう。

事業の多角化は、経営基盤を強くすることができます。また、企業価値の向上にもつながります。M&Aによる事業の多角化は、買い手にとって大きな利益をもたらす効果が期待できます。

市場シェアの拡大

売り手が競合企業だった場合、買収・合併をすることで、売り手が持つ市場を手にいれることができます。市場シェアが拡大することで、売り上げ規模の向上が期待できるでしょう。

売り上げ規模の向上だけでなく、ブランド力強化にもつながり、経営基盤の強化や安定させることにもつながります。

コストの削減

買収や合併によってひとつの組織に統合されれば、重複する事業や業務を整理し、経営の効率化を図ることができます。

経営の効率化は、材料の調達コストや生産コストなどの削減にもつながる効果が期待できるでしょう。

節税効果

M&Aは、税金面にも影響を与えます。

損失を抱えている企業を買収、もしくは合併した場合、買い手企業の利益と相殺し、税負担を軽減できる可能性があります。

スピーディに経営資源の獲得ができる

事業の拡大や新たな市場を開拓するとき、生産設備や人材育成などに対して、経営資源を投入することが必要です。場合によっては、新たな融資の申請が必要になることもあるでしょう。

しかし、M&Aによって売り手企業が持つ経営資源を手にいれることができれば、新たに負債を背負わずに事業拡大ができる可能性があります。

また、経営資源はお金だけではなく、人材や知的財産も含まれます。M&Aによって優秀な人材を獲得できることは、買い手にとって大きなメリットといえるでしょう。

M&Aによる買い手側のデメリット

売り手側にデメリットがあるように、買い手側にもM&Aがもたらすデメリットが存在します。

買い手側の立場でどのようなデメリットが考えられるのか、解説します。

債務が発生する可能性がある

買い手企業は、売り手企業が抱える債務や未払いの負債を引き継ぐ場合があります。

特に、売り手企業の財務状況が不透明なために、適切なデューデリジェンスが行われていない場合、M&Aが成立した後に簿外債務が発覚する可能性は否定できません。

そのため、買い手企業が一方的に想定外の負債を背負う可能性があり、注意が必要です。

期待していたシナジー効果が得られないことがある

M&Aによって期待される効果の一つとしてシナジー(相乗)効果が挙げられます。しかし、実際には期待通りの効果が得られないケースもあります。

計画通りに業務プロセスやシステムの統合が進まなかったり、文化や組織の違いから摩擦が生じたりする場合、M&Aが失敗したと見なされるケースも少なくありません。

従業員が離職するリスクがある

M&Aによって組織が統合されると、組織の体制や経営方針が大幅に変更されるケースがあります。

大幅な変更は、従業員にとっては不安要素です。新しい経営方針になかなか馴染めない従業員も出てくるでしょう。その結果、優秀な人材が離職してしまう可能性があります。

優秀な人材の離職は、企業の競争力や業務そのものに悪影響を及ぼす可能性があります。最終的には統合計画に大幅な狂いが生じ、M&Aの失敗に繋がりかねないので、十分な注意とケアが必要です。

統合後にさまざまな課題が発生する

M&Aが成功するか否かは、契約締結までのプロセスではなく、統合後のプロセスがとても重要です。

統合後は、システムや業務プロセスの再構築、企業文化の融合が必要です。顧客や取引先との関係を再構築することも必要になるでしょう。

これらのプロセスが円滑に進まない場合、業務の停滞や現場の混乱などが生じるリスクがあります。

売り手側の従業員から見たM&Aのメリット・デメリット

従業員目線でM&Aを見たとき、どちらかといえば売り手側の従業員にさまざまな影響がでます。

売り手側の従業員の立場で考えた場合、M&Aはどういったメリット・デメリットがあるのか、解説します。

従業員にとってのメリット

従業員の立場得ることができるメリットは、以下の3つが挙げられます。

- 雇用契約の継続や安定

- 待遇の改善

- キャリアアップの可能性

M&Aでは買収前と同等の条件で雇用契約が引き継がれるケースが多いため、経営者が変わったとしても従業員は安定して仕事を続けられる可能性が高いです。

また、買い手企業の豊富な資金力によって待遇が改善されたり、働きやすい職場環境が整備されるケースも少なくありません。

そのほかに、新しい企業文化や仕事環境、買い手企業の人事制度などでキャリアアップができる可能性もあります。

M&Aは雇用の維持だけでなく、待遇の改善や新たなスキルの習得など、さまざまなメリットが得られる可能性が考えられます。

従業員にとってのデメリット

M&Aに伴い、従業員にとって考えられるデメリットは主に以下の2点です。

- 職場環境の変化

- 業務量の増加

M&Aによる統合後、従業員には新しい企業文化や経営方針に適応することが求められます。感じ方は人それぞれさまざまですが、ストレスや不満を引き起こすことがあります。

ストレスや不満が悪化することは、離職につながる可能性もあるので、経営陣や上司によるアフターケアは必須です。

また、業務の負担が増える可能性も、デメリットといえるでしょう。M&Aを機に新しいシステムや業務プロセスが構築された場合、慣れるまでに時間を要します。業務フローなどが見直された結果、新たに研修を受けたり、調整作業を求められたりすることは少なくありません。

その結果として業務量が増え、長時間労働になる可能性もあるでしょう。

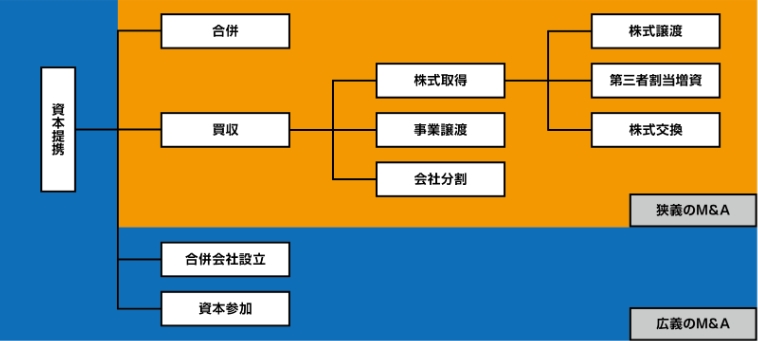

M&Aの手法ごとのメリット・デメリット

M&Aにはさまざまな手法があり、それぞれにメリットとデメリットが存在します。M&Aで使われる手法は、以下のとおりです。

それぞれのメリット・デメリットについて、詳しく解説します。M&Aの手法でお悩みの場合は、参考にしてください。

株式譲渡

| メリット | デメリット |

| ・経営権の移転が比較的簡便に行える ・株式売却による現金化がしやすい ・親族以外や第三者への事業承継ができる ・法的手続きが比較的簡単 ・法人自体は存続するので、取引先への影響が少ない | ・経営方針に影響が出る可能性がある ・既存株主と新規株主との間に摩擦が生じる ・内部情報が漏れるリスクがある ・税務に影響が出る ・会社定款に譲渡制限がある場合、自由に譲渡ができない可能性がある |

第三者割当

| メリット | デメリット |

| ・新株を発行することで資金調達ができる ・自己資本比率の改善が可能 ・価格や割当先を自由に決めることができる ・業務提携先や大口の取引先との関係強化ができる ・有力企業や投資家の出資により、信頼度が向上する | ・既存株主の持分が減少する ・経営に干渉される可能性がある ・株主同士で利害関係の対立が生じることがある ・公正な価格の決定や株主総会による特別決議な ど、法的な手続きが必要 ・不透明な割り当てをした場合、批判を招く可能性がある |

株式交換

| メリット | デメリット |

| ・スピーディーに統合できる ・資金の調達が不要 ・譲渡益課税が繰延になる可能性がある ・一定の経営権を維持しながら統合できある ・既存株主の立場を維持することができる | ・経営権が分散するリスクがある ・異なる企業文化や経営方針が摩擦を生む ・法的手続きと承認が必要 ・財務負担が増える可能性がある ・既存株主の持分減少の可能性がある |

株式移転

| メリット | デメリット |

| ・グループ会社の管理がしやすい ・情報共有や協力体制の構築により、競争力強化が期待できる ・経営権の一元化により、統制しやすい ・グループの再編や事業戦略の変更がしやすい ・譲渡益課税の繰延ができる可能性がある | ・法的手続きが多く、時間とコストがかかる ・新しい株式の比率や評価額について、既存株主への調整が必要 ・経営方針が分散するリスクがある ・必要な資金の負担が増える可能性がある ・既存顧客や取引先に不安感が生じる |

事業譲渡

| メリット | デメリット |

| ・不要な事業の整理ができる ・特定の資産や負債を譲渡することで、経営リスクの低減ができる ・既存顧客や取引先との契約が維持されやすい ・営業権やブランドなど、無形資産の譲渡も可能 ・売却による資金調達が可能 | ・譲渡益に対する課税がある ・雇用条件や待遇の変更により、トラブルが生じる可能性がある ・契約や許認可の再締結が必要 ・譲渡する事業の特性が失われる可能性がある ・既存顧客や取引先に不安感が生じる |

合併

| メリット | デメリット |

| ・業務の効率化や生産性向上が期待できる ・市場規模の拡大で競争力強化ができる ・重複する事業を整理し、コスト削減ができる ・自己資本比率の改善により、財務状況を強化できる ・新たな事業や市場開拓が可能 | ・経営方針や事業戦略の統合に時間がかかる ・法的手続きや承認で時間とコストがかかる ・既存株主の持分が減少する可能性がある ・異なる企業文化や経営方針に馴染めず、士気の低下につながる可能性がある ・既存顧客や取引先に不安感が生じる |

会社分割

| メリット | デメリット |

| ・事業毎の経営に専念できる ・事業を分けることでリスクの分散ができる ・不採算事業の切り離しができる ・事業毎の経営戦略が立てやすい ・M&Aや資金調達がしやすくなる | ・経営資源が分散され、効率が下がることがある ・法的手続きや承認で時間とコストがかかる ・従業員が雇用条件や環境の変化に不安を感じる ・ブランド力や顧客基盤も分散されてしまう ・事業が独立し、統制がしにくくなる |

合弁会社設立

| メリット | デメリット |

| ・事業リスクの分散ができる ・合併先からの資金調達が可能 ・双方の技術やノウハウを共有できる ・新たな市場への進出がしやすい ・既存のリソースなどを活用し、新規事業の立ち上げが早くできる | ・経営方針の統合や調整が必要 ・全ての利益が自社へ還元されるわけではない ・相手の選択を間違えると、悪影響が出る ・自社の機密情報が漏洩する可能性がある ・企業文化や環境の違いで摩擦が生じることがある |

M&Aの成功事例

最後に、M&Aによって経営課題を解決した企業の事例をいくつかご紹介します。

後継者不在の問題をM&Aで解決

印刷業を通して地元に根ざした経営を行ってきたある企業では、経営者の高齢化に伴いM&Aによる事業承継を行いました。

当初は親族および社内の従業員に後継を打診したものの、いずれも良い返事をもらうことができず悩んでいましたが、M&Aという手法があることを知り同業他社に株式譲渡を打診。

あらかじめ従業員や取引先に対してM&Aを行うことを説明していたため、一連のプロセスは円滑に進み無事に事業承継を果たすことができました。

収益率の高い事業への集中のためM&Aによる事業譲渡を実施

ネット通販サイトを運営するある企業では、売上に対してコストが増大し経営環境が悪化していました。

そこで、経営の効率化を図るためにM&Aによって収益性の低い事業の売却を決定。

デジタルマーケティング事業を展開する企業が買い手として見つかり、その後数ヶ月で利益率が大幅に改善し経営の立て直しに成功しました。

特定の事業のみを譲渡したため売り手の企業は存続し、買い手企業とも協力体制を築き良好な関係性を維持できています。

飲食店の経営引き継ぎ

本業とは別にカフェの運営を行っていた企業では、事業内容の見直しに伴い店舗の引き継ぎ先を探していました。

そこでM&Aのマッチングサービスを利用したところ、飲食店や福祉施設などを運営する企業が買い手として見つかり、わずか数ヶ月で事業の引き継ぎを完了することができました。

買い手企業にとっては自前で店舗の出店先を開拓したり、設備投資や人材を確保する手間もなく、これまでとは異なる新たなブランドの店舗を迅速に出店でき、お互いにとってメリットの大きいM&Aとなりました。

まとめ

M&Aは、後継者不足や経営基盤の強化などにおいて、とても有効な手段です。将来的にも、さらにニーズは高まっていくと予想されます。

さまざまなメリットが期待される一方で、M&Aにはデメリット存在します。M&Aの検討をする際は、メリット・デメリットを比較し、慎重に考えることが大切です。

また、M&Aにもさまざまな手法があり、適切な選択をしないと失敗するリスクが生じます。

「M&Aが最適な方法であるのか判断が難しい」「M&Aをどのように進めればよいのか分からない」とお悩みの場合は、、M&Aの支援を行っている専門会社に相談してみることもおすすめです。

M&Aベストパートナーズでは、建設や不動産、医療・ヘルスケアなどの業界に特化した専門性の高いアドバイザーが多数在籍しています。そのため、質の高いサービスの提供が可能です。

M&Aに関するお悩みをお持ちの方は、ぜひM&Aベストパートナーズへご相談ください。