英語で「出口」を意味するイグジットは、ビジネスにおいて創業者や投資家が投資した資金を回収する手法の名称として使われています。

イグジットの方法はさまざまですが、近年ではM&Aを活用してイグジットを達成するケースが増加しています。

そこで本記事では、M&Aを活用したイグジットでどのようなメリット・デメリットがあるのか、また成功させるために気をつけていただきたいポイントを解説します。

↓ こちらから知りたい情報へ移動できます ↓

目次

イグジットの概要

イグジット(EXIT)とは、企業の創業者や投資家(出資者)が企業に対して投資した資金を回収することです。

回収方法はさまざまで、保有する株式の売却や事業の一部、もしくは全ての譲渡などが挙げられます。

M&Aによってイグジットを行うメリット

イグジットの方法にはさまざまなものがありますが、近年では次のようなメリットがあることからM&Aが用いられるケースが増加傾向にあります。

イグジット成功の可能性が高い

M&Aは、事業の全てや一部の譲渡など選択肢の幅が広いことから買い手となる企業とのマッチングがしやすいという特徴があります。

そのため、イグジットの成功にできる限り近づけるためにM&Aという方法を選択するケースが増えています。

短期間で達成できる可能性がある

資金を得る手法の一つにIPO(新規株式公開)があります。

IPOは未上場企業が株式を証券取引所へ上場し、投資家などから資金を集める手法として知られていますが、証券取引所による厳しい審査基準をクリアする必要があります。

しかし、M&Aであれば買い手企業との契約が締結すれば成立するため、IPOと比べてスピーディーに実現できる可能性があります。

多額の現金を手に入れられる可能性がある

M&Aの一般的な対価として、買い手企業の株式と現金、もしくはその両方を組み合わせる方法があります。

株式を対価として取得する場合は現金化するまでに時間を要する場合がありますが、現金を対価とした場合は多額の現金を早く手に入れることができます。

M&Aによるイグジットのデメリット

M&Aを活用したイグジットにはさまざまなメリットがある一方でデメリットも存在するため、事前に理解をしたうえで行うことが大切です。

経営権が縮小する

M&Aは保有株式を売却することになるため、現経営陣が持つ経営権が移動します。

M&A成立後も企業に残り事業運営に関わるケースもありますが、いずれにせよ経営に関する発言力が低下し、これまでと同じような権限は失われます。

経営方針の変化による混乱が起こる可能性がある

M&Aによって経営権が移動する場合、交渉によってこれまでの経営方針や企業風土が維持できるケースもありますが、買い手となる企業の経営陣によって最終決定されることが一般的です。

そのため、新たな経営方針となった場合は業務に影響を与え、既存従業員やステークホルダーに混乱を及ぼす可能性があります。

M&A以外の手法によるイグジットとの比較

すでにご紹介したように、イグジットの手法としてM&Aを活用した株式や事業の売却のほかにIPO(新規株式公開)が用いられるケースがありますが、それぞれにメリット・デメリットがあります。

| 手法 | 主なメリット | 主なデメリット |

| M&A | 比較的ハードルが低く、短期間で実施できる可能性がある | 経営権の維持ができない可能性がある |

| IPO | 経営権を維持しながら資金調達が可能 | 証券取引所が定める基準をクリアしなければならない |

どちらの手法がよいかはイグジット後に求めるものによって異なるため、しっかりと比較検討をしたうえで、慎重に選ぶことが大切です。

イグジットの成功に向けてするべきこと

イグジットを成功させるためには、事前に3つのポイントをおさえて準備を進める必要があります。

目的(ゴール)を明確にする

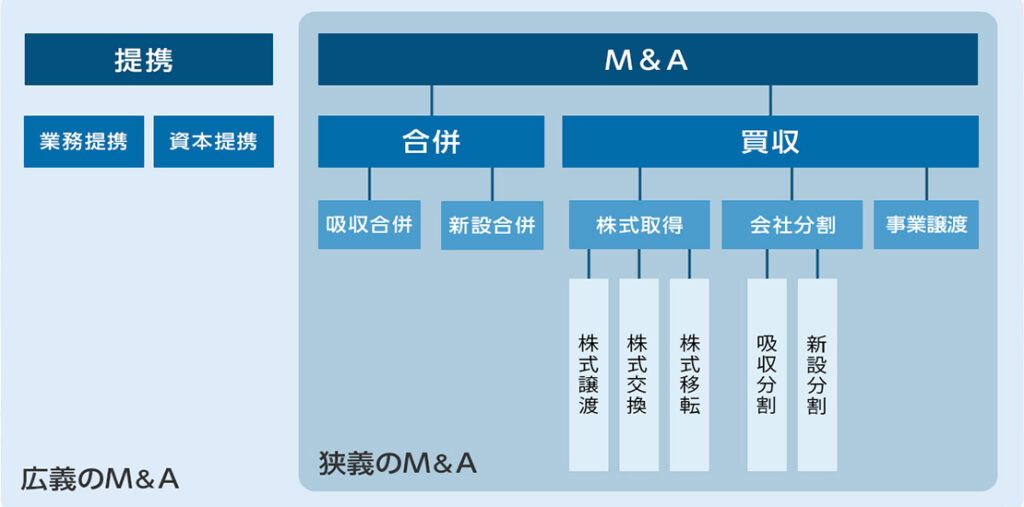

M&Aにはさまざまなスキームがあり、スキームごとに特徴が異なります。

どのスキームを選べばよいかは、目標とする対価の金額や経営権の有無、いつまでに完了させたいかといったゴールによって異なるため、イグジットの検討をし始めた早い段階で決めておくようにしましょう。

ただし、適切なスキームを選択するためにはM&Aに関する専門的知識が必要となるため、M&A仲介会社といった専門家への相談が不可欠です。

選択肢を増やしておく

M&AやIPOはイグジットをするうえで有効な方法です。

しかし、無理をして早く結果を出そうとすると選択肢の幅が狭まり、思うような結果を得られない可能性があります。

近年では、まずM&Aによって大手企業の傘下へ入り、自社の企業価値を高めてから売却する段階的なイグジットも広まっています。

まずは選択肢をできるだけ増やし、柔軟な考えでイグジットを目指すことが大切です。

適切なタイミングを見極める

例えば、成長し始めたばかりのタイミングでは第三者による評価が得にくいなど、企業価値はタイミングによって大きく変動するため、見誤ると目標とする金額を達成できない可能性があります。

早く資金回収をしたいからと無闇に売却をするのではなく、自社の成長過程を見極めたうえでできる限り高く売れるタイミングを見極めるようにしましょう。

まとめ

投資してきた資金を回収するためのイグジットにはさまざまな方法がありますが、M&Aを活用することで多くのメリットが得られる可能性が高まります。

しかし、M&Aには多くのスキームがあり目的によって適切なものが異なるため、専門家によるサポートが不可欠です。

目的にあったM&Aスキームを選択し、イグジットをより成功へと近づけたいとお考えの方は、ぜひ私たちM&Aベストパートナーズへご相談ください。

これまで数多くのM&Aを成功へと導いてきた豊富な知識と経験を活かし、M&Aによるイグジットを達成するためのお手伝いをさせていただきます。