中小企業では後継者不足が深刻化しており、安定的な経営の引き継ぎや将来の従業員の雇用などに頭を悩ませている経営者も少なくありません。

経営者の中には事業承継について広く情報収集を行っている方も多いと思いますが、その中で「M&A」というキーワードも目にすることが多く混同した経験はないでしょうか。

そこで本記事では、事業承継とM&Aの意味をそれぞれ解説するとともに、両者の違いやプロセスを詳しく解説します。

↓ こちらから知りたい情報へ移動できます ↓

事業承継とM&Aの違い

事業承継とは、会社の経営権や資産を新たな経営者に引き継ぐことを指しますが、M&Aは事業承継を行うための手段・選択肢のひとつに位置づけられます。

日本の中小企業には、家族や親族によって経営を行っている企業も多く、親から子、子から孫へと経営権が引き継がれているケースも珍しくありません。

家族や親族へと経営権を引き継ぐ場合には、相続や贈与といった方法がとられるパターンが多く、これらはM&Aには該当しません。

しかし、企業によっては会社を引き継ぐ子どもや親族がいないケースや、社内で有力な後継者候補が見つからないといったケースもあるでしょう。

このような場合、外部の企業との合併や買収によって経営を引き継いでもらうという選択肢もあり、これをM&Aとよびます。

事業承継にはM&A以外にもさまざまな方法があるほか、M&Aの手法もさらに細かく分類することができます。

事業承継とは?

では、事業承継には具体的にどういった方法があるのでしょうか。M&Aを含めた3つのパターンに分けてご紹介します。

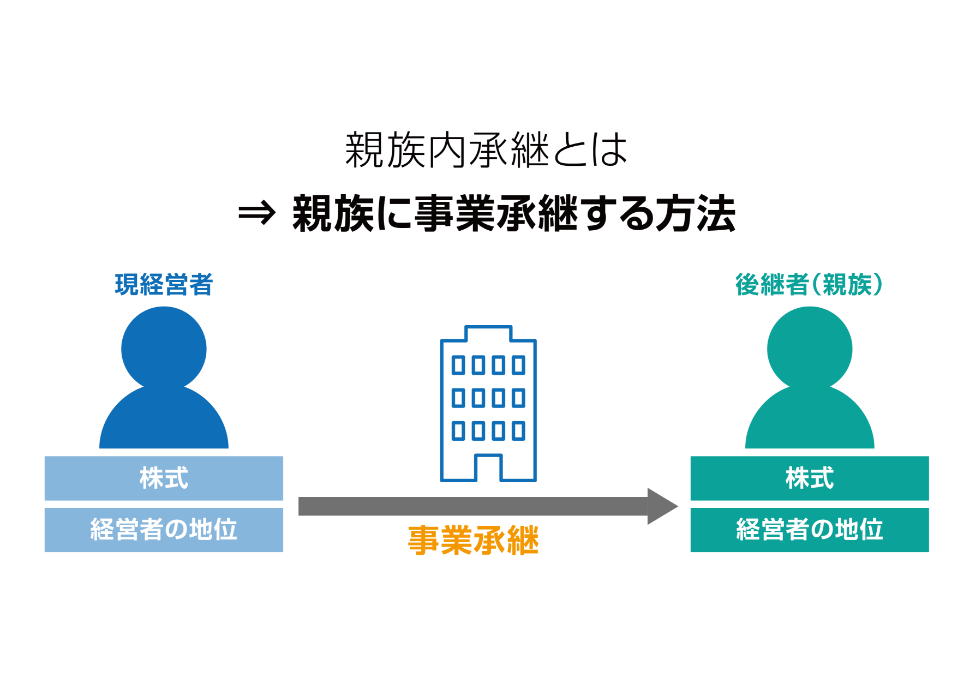

親族内承継

親族内承継とは、その名の通り経営者の家族や親族に経営権を引き継ぐ方法です。

家族経営の企業において親族内承継は既定路線と捉えられることも多く、従業員や経営陣の心情的な面からも納得しやすくトラブルが起こりにくい傾向があります。

ただし、親族内承継であっても経営者としての適性があるかは慎重に判断しなければなりません。

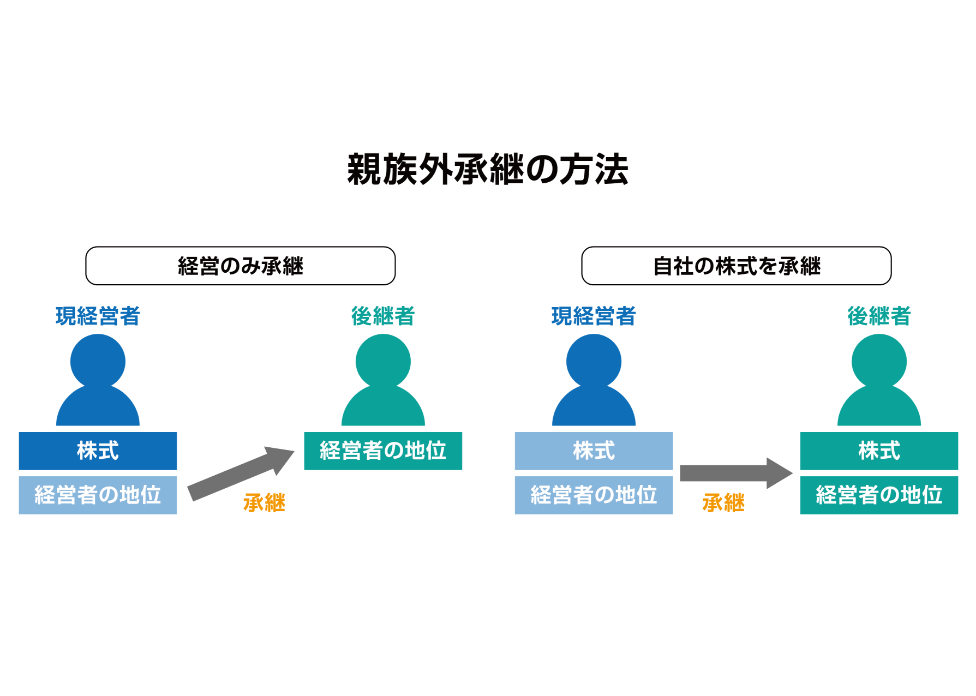

親族外(従業員)承継

親族外承継とは、自社の経営陣の一人や従業員などに経営権を引き継ぐ方法であり、従業員承継とよばれることもあります。

自社での業務経験があるため従業員からの理解を得やすく、スムーズな引き継ぎができる可能性が高いでしょう。

また、自社の文化や方針も十分理解していることから、経営方針や経営ビジョンのブレが生じにくく、一貫性のある経営が期待できます。

M&A

会社の従業員や関係者ではない第三者に経営を引き継ぐことをM&Aとよびます。

さまざまな候補者の中から適性を見極め、信頼できる経営者に引き継ぐことで会社の業績を早急に立て直したり、さらなる事業拡大につなげられる可能性もあります。

また、M&Aによって会社を売却することにより、売り手である経営者は売却益を手にすることもできます。

M&Aとは?

M&Aにはさまざまな形態がありますが、主に「合併」と「買収」の2つに分けることができます。

合併

合併とは、複数の企業が1つの企業に統合されることを指しますが、さらに細かく分類すると新設合併と吸収合併という形態に分けられます。

新設合併

新設合併とは、合併する企業がすべて解散したうえで、新たに設立する企業に統合されるM&Aの形態です。

合併前の企業は解散するため社名はなくなり、まったく新しい法人格を持つ企業が誕生することになります。

吸収合併

吸収合併とは、ひとつの企業が他の企業を吸収し統合するM&Aの形態です。

吸収される企業は消滅しますが、吸収する側の企業は存続していくのが新設合併との違いです。また、吸収される側がもっていた権利なども吸収する側の企業が承継することになります。

買収

買収とは、企業が他の企業の経営権を取得することを指し、主に株式譲渡と事業譲渡という2つの形態があります。

株式譲渡

株式譲渡とは、買収先企業の株式を取得することによりその企業の経営権を得る方法です。

M&Aの中でもっとも代表的な方法であり、中小企業はもちろん大手企業のM&Aでも用いられることがあります。

事業譲渡

事業譲渡とは、一部または全ての事業を他の会社に譲渡する方法です。

株式譲渡のように会社そのものを譲渡するものではなく、事業や資産、負債、契約などを個別に選択できるのが特徴です。

事業承継でM&Aを選択するメリット

M&Aによって事業承継を行うことで、企業にとってはどういったメリットがあるのでしょうか。

新設合併のメリット

新設合併では新しい企業名で再出発を図ることにより、従来のブランドイメージを刷新できる可能性があり、新たな顧客層の獲得にもつながるでしょう。

また、M&Aにおいては企業文化や組織の統合が大きな課題となりますが、新設合併では組織文化をゼロから再構築できるため、新たな経営戦略の立案や実行の柔軟性が高まります。

吸収合併のメリット

吸収合併の場合、吸収する側の企業がそのまま存続するため、新設合併に比べると手続きが容易です。

また、吸収する側の企業の経営方針や企業文化を維持しやすいため、事業の一貫性を保ったままスピーディーに合併を進めることができます。

株式譲渡のメリット

株式譲渡の最大のメリットは、株式の売買契約のみで完了するため手続きが比較的簡単であることです。

また、取得する株式数を調整することにより経営権の範囲をコントロールでき、部分的な譲渡や段階的な譲渡も選択できます。

事業譲渡のメリット

事業譲渡では特定の事業のみを選択して切り離すことができるため、売り手側としては経営権を保持したまま不採算事業などを売却し経営再建を図ることができます。

一方、買い手側としても自社の戦略に合わせた事業のみを買収したり、負債の引き継ぎは行わないといった柔軟な選択も可能です。

事業承継でM&Aを成功させるポイント

事業承継におけるM&Aを成功させるために押さえておきたい5つのポイントをご紹介しましょう。

早めの行動を心がける

経営状態が芳しくない状態であっても、早めのタイミングに譲渡ができればM&Aによって経営を引き継いだ後に業績が回復できる可能性があります。

しかし、譲渡のタイミングが遅すぎると買い手が見つからなくなるケースも多いことから、将来性に不安があったり後継者不足に悩み始めた段階で早めに行動を起こすことが重要です。

自社への理解を深める

M&Aにおいては、自社の強みや弱み、経営状況、財務状況などを正確に把握しておくことも重要です。

自社の現状を正しく理解することで、どういったM&A戦略を立案すべきかが見えてくるほか、交渉すべきターゲット企業も見つけやすくなるでしょう。

デューデリジェンスの徹底

デューデリジェンスとは、M&Aにおけるターゲット企業の財務状況や法務リスク、労務管理などの状況を詳しく調査することです。

M&Aでは正式な契約を締結した後に簿外債務や法令違反などが発覚するケースもあり、このような潜在的リスクを事前に特定しておくことで適切な対策を講じやすくなります。

予算やターゲットの明確化

M&Aでは企業買収にかけられる予算の範囲内でターゲット企業を選定し、交渉を進める必要があります。

具体的な予算を設定しておくことで、どのような規模や業種の企業をターゲットにするかを明確化でき、効率的に候補企業を絞り込むことができます。

また、予算を含め事前に条件を設定しておくことで、相手先企業との交渉をスムーズに進められる可能性もあるでしょう。

統合プロセスの管理

一連のM&Aのプロセスが完了し経営統合が完了したとしても、経営方針が統一されていなかったりお互いの企業文化が理解されないままの状態が続くと、M&Aが失敗に終わる可能性もあります。

経営方針や企業文化の統一を図るためにも統合プロセスの管理は重要であり、経営陣はもちろんのこと従業員の協力も不可欠です。

経営統合の後にどういった組織体制を構築するのか、経営方針や経営戦略の立案などを管理する専門チームを編成することで、円滑な統合を実現できるでしょう。

事業承継でM&Aを行うプロセス

事業承継におけるM&Aではさまざまなプロセスがあり、計画的に進めることが重要です。具体的にどういったプロセスに分けられるのかをご紹介しましょう。

事前準備

はじめに、事業承継の目的を明確化したうえでM&Aの戦略を検討します。

なぜ事業承継を行う必要があるのか、そのためにM&A以外の手段も含めて最適な方法を考えましょう。

事前準備にあたっては、自社の現状を詳細に分析・理解することも重要です。強みや解決すべき経営課題、財務状況などを把握することで、事業承継の目的が見えてくるでしょう。

また、M&Aのプロセスを円滑に進めていくために、専門チームや専門の部署を編成しておくこともひとつの方法として挙げられます。

マッチング

マッチングとは、自社にとって適切なターゲット企業を見つけるためのプロセスです。

マッチングでは幅広い市場調査を行ったうえでターゲット企業の候補をリストアップする必要がありますが、マッチング精度を高める意味でもM&A仲介の専門業者に依頼するケースが多いです。

なお、マッチングの段階では情報交換の前に機密保持のための契約(NDA)を締結することが重要です。

デューデリジェンス

M&Aの候補となる企業が見つかり交渉をスタートした後は、M&Aを成功させるポイントでもご紹介したデューデリジェンスを実施します。

最終交渉と契約

デューデリジェンスの結果に問題がなければ、相手先企業と買収金額などの契約条件も含めた最終的な交渉を行い、正式に契約を締結します。

この際には法的拘束力のある契約書を作成し、法律的な確認も行う必要があることから、専門家の同席や助言が求められるでしょう。

契約内容に問題がなければ署名を行い、株主総会、取締役会などで必要な承認を得て事務的なプロセスは完了となります。

PMI(ポストマージャーインテグレーション)

M&Aを成功させるポイントでもご紹介した通り、M&A統合後に重要な項目として統合プロセスの管理があります。

PMIともよばれ、まずは経営陣や従業員の役割、業務プロセスなどを含めた組織体制を構築します。

そのうえで、従業員や取引先に対して統合の目的や計画を明確に説明し、シナジー効果を高めるための具体的なアクションを実行します。

まとめ

M&Aは事業承継を行う手段のひとつであり、中小企業を含め多くの事業者に活用されています。

M&Aといえば、かつては会社を乗っ取るためのものといった負のイメージが根強かったですが、近年では経営基盤の強化や後継者不足の解消などを目的に広く活用され、一般的なものとなりました。

M&Aにも新設合併や吸収合併、株式譲渡、事業譲渡などさまざまな方法があるため、自社の経営状態や解決したい経営課題などに合わせて選ぶようにしましょう。