M&A(エムアンドエー)は、「Mergers and Acquisitions」の略で、企業の合併や買収を指します。特に日本では、近年その件数が急増し、今や多くの経営者にとって身近な選択肢となっています。その背景には、経営者の高齢化や後継者不足といった課題が挙げられます。

しかし、「会社売却後、社長はどうなるのか?」という疑問をお持ちの方も多いのではないでしょうか。

そこで本記事では、M&Aのメリットとデメリット、売却と買収のタイミング、会社を売却したオーナー社長のライフステージ、吸収合併された会社の社員がどうなるか等を詳しく解説します。

目次

日本におけるM&A件数は増加傾向

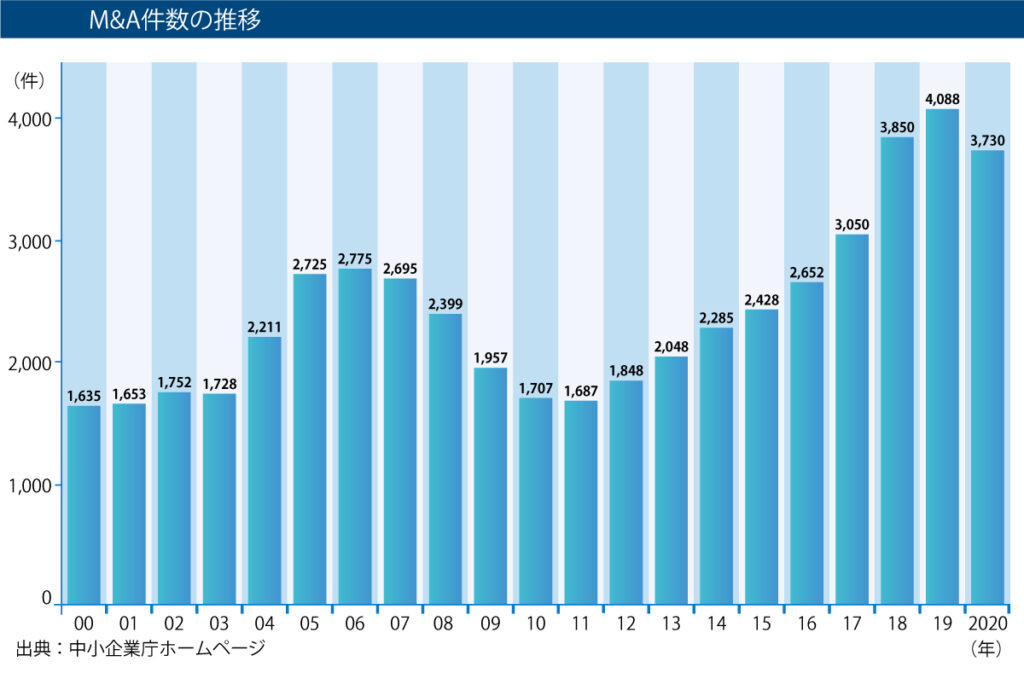

M&Aというと以前は外資系企業の専売特許のように思われていましたが、最近は日本でも着実に増加傾向にあります。日本企業関連のM&Aは2012年から2019年まで8年連続で増え、2021年には4,280件、2022年には4,304件と2年続けて過去最多を更新しました。

2020年はご存知のように「新型コロナウィルス感染症」の拡大で、日本に限らず世界中で経済が失速しました。

さすがにこの年はM&Aの件数も前年割れしましたが、感染症が落ち着くとすぐに勢いを取り戻し、それ以降は右肩上がりを基調に推移しています。

特に2021年になるとM&Aが大幅に増加しましたが、その原因はコロナ禍で保留されていたM&Aが一気に動きはじめたこと、景気を刺激する金融緩和政策の効果によるものだと言われています。

2024年現在もM&Aの件数は着実に増加しています。昨今は企業買収などの経営合併ばかりでなく、事業承継型のM&Aも普及してきています。

中小企業のM&Aの動向

日本の中小企業が関連したM&Aの件数については掲載図をご覧いただくとよく理解できると思います。ここでも件数は基本的に右肩上がりで推移していて、活況といってよいでしょう。

この図に採用されているデータは公表されているものですが、M&Aについては非公開または未公開のケースも多く、正確な件数を把握するのは難しいと思います。

しかし、M&Aは日本経済を支える中小企業において地下水脈のように動き始めていることが読み取れます。

なぜ日本ではM&Aの件数が増え続けているのか

M&Aは経営や事業を譲渡または買収するだけでなく、経営課題の解決や経営戦略の構築にも活用されています。

最近M&Aが急激に増えている原因には次の3項目が考えられます。

事業承継型のM&Aが普及してきた

M&Aが増加してきた大きな原因は事業承継にM&Aを活用するケースが増えてきたことだといわれています。

ここで注目されるのは企業や事業を譲り渡すのが、これまでのように家族や血縁者のみではなく、一般に広がっていることです。

これは中小企業の後継者難に端を発していると考えられます。後継者不在は該当する企業の個別問題ではなく社会的な問題で、少子高齢社会や都市部への人口集中などが影響しています。

また経営者の子どもたちが家業や事業を継ごうとしない傾向も顕著です。

どうしても後継者が見つからない場合は廃業という選択肢もありますが、従業員、取引先、地域社会等に多大な迷惑をかける場合があります。

事業承継型のM&Aで会社や店舗を存続させることができればすべてが丸くおさまります。事業承継型のM&Aが増加してきたのにはこうした背景があります。

経営者の高齢化が進んでいる

M&Aが増加している原因の2つめは経営者の高齢化です。

中小企業庁の調査によると、70代以上の経営者数は増加傾向にあり、2013年に全体の21.6%でしたが、2018年には28.1%と、全体の約3割を占めるようになりました。

少子高齢化の問題もあり、今後はますます経営者の高齢化は進むことが予想されます

しかし、なぜ高齢になった経営者がはたらき続けなくてはならないのでしょうか。

やはり後継者がいないという現実にたどりつきます。後継者不在で事業承継ができないとなると企業としては致命的です。

このような経緯もあって日本ではM&Aが増加しているものと思われます。

参考:中小企業庁|第1部 令和元年度(2019年度)の中小企業の動向

人口減少による人材不足

M&Aが増加している3つめの原因は、わが国の人口減少による人材不足です。

日本の人口は急激に減少しており、総務省の予測によると2060年には8,674万人になるとされています。

これは2010年の人口12,806万人から4,132万人も減少することになり、総人口回復対策が急がれています。

そして減少しているのは総人口だけではありません。

少子高齢社会が成立してしまった現在、若い勤労者が足りなくなっています。

はたらき盛りの若者や壮年を各企業が奪い合っている現状は憂うべきことです。なぜなら彼らはおおむね大企業に就職してしまい、中小・零細企業は人材を確保できなくなるからです。

しかし、追い詰められた中小企業でもM&Aで大企業の傘下に入ることができれば、優秀な人材を獲得することができ、事業運営での躍進が期待できるようになります。

また買手側は売手側の従業員を獲得することができ、売手側は対価を得ることができます。

このように双方にメリットがあるM&Aの増加は時代の要請といえるでしょう。

買収された会社はどのようになるのか

合併と買収が牽引するM&Aには多種多様な手法があります。

買収された会社がどのようになるのか、それは買収した企業と売却した企業の関係性によります。M&Aによる買収では基本的な事項が合意書によって決められています。

買収された会社がどう処遇されるのかも合意書から読み取れる場合が多いです。

買収側の対応や手法によって変わる売却後の処遇

M&Aで会社を買収された場合、買収された側の社長、役員、社員にはどのような待遇が待っているのでしょうか。それを知るにはまず次の3つの要点を理解しておきましょう。

1.買収する企業と売却する企業の関係性が大きく影響する

会社を買収された側の社長、役員、社員等がどのように扱われるかは買収した会社の方針によって決まります。

まず友好的なM&Aなのか敵対的なM&Aなのかが大きく影響します。また買収した会社と売却した会社の経営者同士がどういう関係なのか、そして取引関係や競合関係などお互いの「おつきあい」がどのようなものであるかが問われます。

2.合意書の記載内容によって待遇が決まる

M&Aによる会社買収では基本的な事項が合意書によって決められています。合意書は売却企業と買収企業の経営者が交渉してまとめたものですから、だれも無視できない重要な存在といえます。

買収された企業の社員に対する処遇もこまかく決められているため、該当する社員の今後が希望通りにならないことも多いことでしょう。

社員が温かく処遇されるには、M&Aの交渉段階から待遇についてできるだけ詳細に規定しておくことが大事です。

3.M&Aの手法によって待遇が変わる

買収によるM&Aには多種多彩な手法があります。

その枠組みによっては経営者が現金を手にすることができるものや、株主に株式交換が求められるものがあり、その形はさまざまです。

現金が動かない買収や、会社経営や事業運営がまったく変わらないM&Aも存在します。そうした手法によって買収される側の社長、役員、社員の待遇は変わってくるのです。

具体的な変化にはどのようなものがあるか

M&Aで会社が買収されると、まず会社の存続が問われます。

そして社員や取引先への影響も懸念されます。中小企業のM&Aでは多くの場合「株式譲渡」という手法がとられ、法人はそのまま存続させるのが一般的です。

買収後に表面化する具体的な変化には次のようなものがあります。

1.経営陣や組織の変更

買収手続きが完了すると、買収された会社の経営権は、買収した側の経営者に移ります。

そうなると経営方針や経営陣の変更が行われる可能性が出てきます。

旧経営陣は退陣を迫られ、新しい経営陣が招聘されるのが一般的ですが、場合によっては会長や社長などの旧経営陣がそのまま現職にとどまるケースもあります。

2.企業文化や社風の変化

会社には独特の企業文化や社風というものがあります。

異なる会社が買収等で併合されるとそれまであたりまえのように感じていた企業文化や社風が変化する可能性があります。

ただし会社の譲渡先の対応によっては主に経営権の委譲が意識され、これまで築き上げた企業文化や社風については守られることもあります。

3.人事制度や社員待遇の変化

買収した企業と買収された企業の組織を円滑に統合するため、人事制度の変更や、社員の待遇更新が実施されることがあります。

ただし日本における中小企業の買収は友好的M&Aが多く、人事制度や従業員の待遇に著しい変更が起きないよう事前に取り決められています。

そのため、人事制度や社員待遇の変化を実際に感じることは少ないでしょう。

4.取引先との関係性

買収によって取引先が変わる可能性もあります。

株式譲渡の枠組みで会社を買収した場合、これまでの取引先との契約関係は引き継がれます。

しかし契約の継続や更新にあたっては当然ながら買収した企業の方針が優先されます。

この場合、取引先を変更することで事業運営に問題が起きてはいけないので、事前に念入りな検討が必要になります。

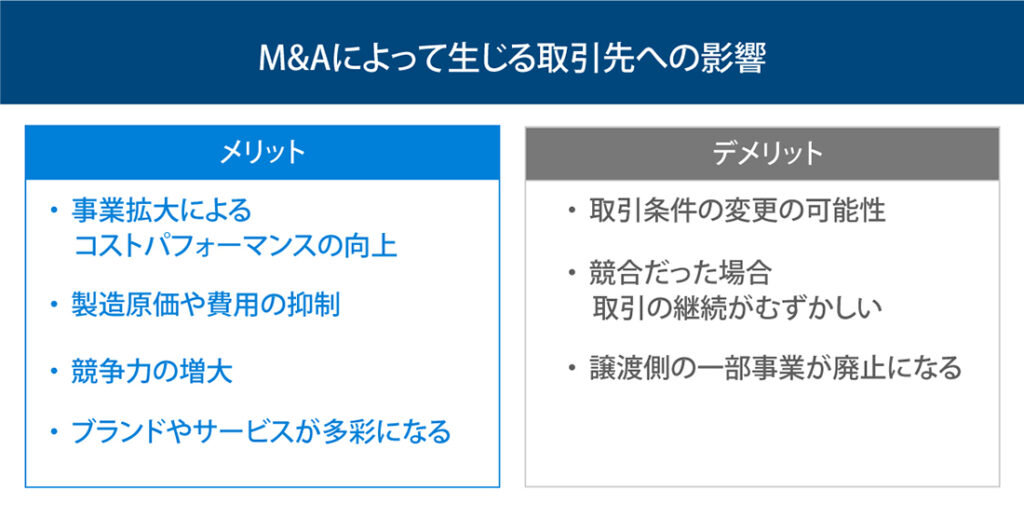

3.取引先への影響

M&Aは取引先にも少なからず影響を与えます。メリットとしては、事業拡大によるコストパフォーマンスの向上があり、製造原価や費用を抑えることができます。それにより販売価格の競争力が増します。

また、ブランドやサービスのラインナップが多彩になることで取引先の満足度を高めることができます。M&Aにおける売却側企業が取引先にとって依存度の高い場合は、事業が存続できることでその後も継続して取引ができるようになります。

ここであえてM&Aのデメリットをあげるなら、以下のようなものが考えられます。

- 取引条件が変更される可能性がある

- 買収側または譲渡側の取引先が競合する場合は取引の継続がむずかしい

- 譲渡側の一部事業が廃止になりこれまでと同じ商品やサービスが提供できなくなることがある

これらのデメリットが致命傷にならないようM&Aを実施する場合は取引先への影響をしっかり考慮しておくことが重要です。

会社売却後に社長はどうなる?

M&Aで会社を譲渡した社長はどうなるのでしょうか。

M&Aで会社を売却したオーナー経営者や社長の処遇は、そのM&Aや会社売却を実施した理由によって変わります。

高齢化によるM&Aや会社売却の場合は、経営を効率的に引き継ぐためにしばらくは相談役や顧問などの立場で会社に残り、引き継ぎが完了したら退職するようにします。

その時点で名実ともに引退ということになります。社長時代に引き受けた信用保証なども関係者の了承があればこの時点で手放すことができます。

経営者や社長の年齢が比較的若く、本人が今後の在任を希望するようであれば、存続会社の子会社として残るという方法もあります。

ただし社長という役職であっても、買収される前のようなオーナー経営者ではないので、役員報酬等は一般的に親会社が決定します。

それ以外にも何かと不自由な立場になるかもしれません。これまでのプライドを捨ててゼロからスタートする覚悟が必要になります。

多くの場合、経営者は自社株を保有しています。従業員も持株会などの施策で自社株を持っている場合があります。

このような場合は会社の株式売却で対価(売却益)を得ることができるというメリットがあります。

また、M&Aによる会社売却で社長の後継者問題を解決することも可能です。

中小企業のオーナー経営者にとってM&Aによる会社売却で事業承継ができれば魅力的な枠組みです。

経営者や社長を引き継いでくれる人材が身近なところにいなくても、会社の買収というかたちで会社経営や事業運営を引き継いでもらうことができます。

これなら買収されたあとの社長も前向きな気持ちになることができます。

売却後の社長の選択

1.引き続き経営にあたる

会社を売却したあとも社長として経営に取り組む道があります。

極めて例外的な事例ですが、会社を譲渡した元オーナー社長が、そのまま経営者のイスに座りつづけるのです。

また何らかの理由で譲渡した会社の親会社で役員に任命されたケースもあります。たとえば社長が優れた技術者である場合などは、経営部門を離れて、スキルやノウハウ継承のための専門家として在籍を続けることがあります。

この場合、冷遇されるようなことはありませんが、オーナー経営者だった頃より報酬が下がることは多いですが、それでも生きがいを求めて後進を育てている元社長もいます。

2.別の事業を立ち上げる

引退後にこれまでの職種や経験にまったく関係なく、自分の得意分野や趣味の範囲内で新しい事業を立ち上げる人がいます。いわば「第2の人生追求型」という生き方です。

オーナー経営者はもともと前向きで元気な人物が多く、新しい可能性を追求して苦労することを苦にしません。高齢者になっても働けるうちは働くというという信念で新しい事業を立ち上げています。

3.経営者でなく支援側にまわる

売却をして、多額の金銭を得た場合、その金銭をベンチャー企業に投資をして、支援側にまわるというスタイルがあります。いわゆるエンジェル投資家といわれるものです。

自分が先頭を切って経営することから離れ、将来性のある経営者を支援する立場でビジネスに関与します。この場合、経営との直接的な距離を変える手法としてM&Aを活用することがあります。

これまでの経営者や投資家という経験を元にしつつも、自分が経営するのではなく、経営者を支援する立場で、そのビジネスをサポートしていきます。

そして支援先を集めることができれば横のつながりで連携を深めることもできます。

社長の退職金はどうなる?

M&Aを完了させた社長の退職金は、その目的や状況によって支払額が異なります。

ただし事業譲渡の場合は役員報酬や退職金が変わることなく支給されます。なぜなら事業譲渡で売却した事業は別会社に移りますが、その他の事業は変わることなく存在しているからです。

ただし事業譲渡にともない退職する役員がいる場合、その役員の退職金は定款に定めがない場合は株主総会の決議を受けてから支払われることになります。

またM&Aの目的が事業承継の場合、一般的に社長や役員は一定期間を置いてから退職することになります。その場合、譲渡企業は役員退職金を支払います。

退職金は税務上優遇されており、M&Aによって譲渡の対価を全額売却代金として受け取るよりも、退職金の支給と組み合わせて受け取るほうが売手側の旧オーナー社長にとっても買手側の新オーナー社長にとっても節税メリットをもたらす可能性があります。

社員たちはどうなるのか

解雇されてしまう?

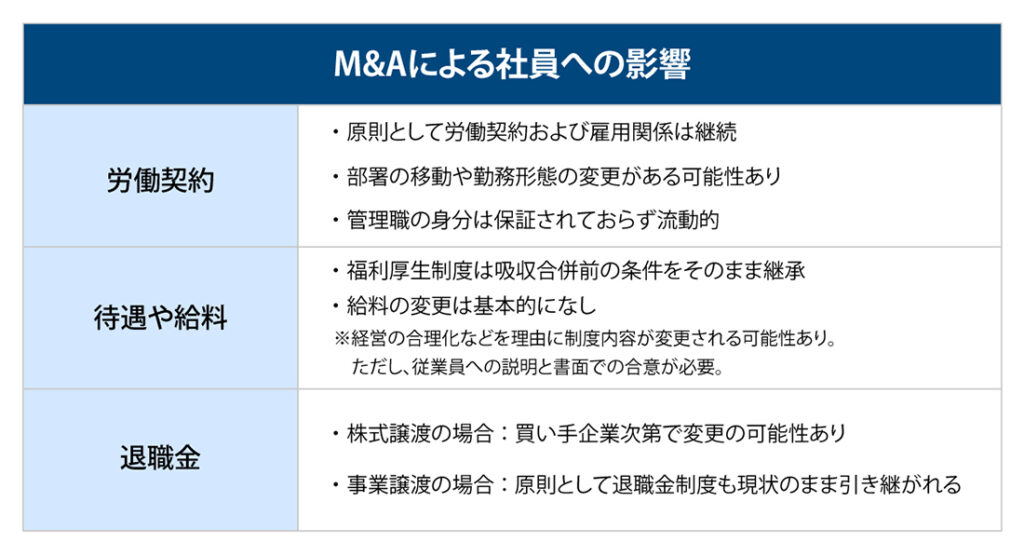

結論として吸収合併を理由とした社員の解雇はありえません。

M&Aの枠組みによる吸収合併は原則として労働契約および雇用関係が継続されることを前提としています。吸収合併をする際に、それのみを理由として社員・従業員を解雇することは法的に認められません。

とはいえ、吸収合併では業績のよい会社が業績の悪い会社を吸収するため、会社の組織再編を伴うことがあります。

消滅会社の部署がそのまま残ることは少なく、たいていは同一部署が複数あるのでそこに統合されるものと思われます。

その際に部署の移動や勤務形態の変更がある可能性があります。また管理職の身分は保証されているわけではないので流動的です。

M&A完了後の待遇や給料はどうなる

M&Aによる買収のあと、社員の待遇はどうなるでしょうか。

待遇とは社員・従業員に対する取り扱いのことで、具体的には給料、賞与、福利厚生などのことをいいます。

福利厚生とは企業が従業員に対して支給する価値で給料や賞与以外の報酬をいいます。主に社宅提供、住宅手当、家賃補助などの居住関係、社員旅行やレクリエーションなどの親睦関係、そして健康診断やワクチン接種などの健康関係があります。

この福利厚生制度も吸収合併の際は一般的に在籍していた会社の条件をそのまま継承することになります。

経営の合理化などを理由に制度内容が変更される場合もありますが、その場合は事前に従業員への説明と従業員にとって不利益な変更であれば、書面での合意が必要になります。

社長・役員・社員・従業員の退職金について

退職金は正確には「退職所得」と呼ばれる所得で、引退後の生活保障の観点から他の所得よりも税率が優遇されています。

退職金の計算方法や課税の仕組みは各企業によって違うため具体的な解説は差し控えますが、ここではM&Aに関連する社長および役員の退職金について紹介します。

オーナー社長や役員がM&Aで自社を譲渡する場合、継続して残る場合もあります。それは目的が事業承継の場合などです。

この場合は一定の期間を置いて退職することになり、譲渡企業は社長および役員に役員退職慰労金を支払います。

M&Aが株式譲渡か事業譲渡かによって社員・従業員の退職金も扱いが異なります。

株式譲渡は譲渡企業(売手側)の株式を譲受企業(買手側)が譲り受け、その経営権を譲受企業が引き受けることになります。

ですから株式譲渡で変更される点は株主の範囲内となります。事業譲渡の場合破、雇用契約等は原則として譲受企業に引き継がれます。あわせて退職金制度も現状のまま引き継がれることがあります。

社長が会社売却を決断する理由と最適な時期は?

人口構成が典型的な少子高齢社会となった日本ですが、経営者の高齢化も大きな問題になりつつあります。

というのは70代の経営者が年々増加しており、しかもそのうち40%が後継者なしで途方に暮れているという現実があるからです。

一般的には血縁者に会社を承継してもらい、悠々自適の引退生活を楽しむはずのオーナー社長ですが、昨今はそう簡単にはいきません。

後継者不足や先行き不安という背景があるためM&Aでの企業承継を検討しはじめることになります。

『後継者がいない』

オーナー経営者が会社売却を決断する最大の要因は後継者不足です。M&Aによる経営譲渡や事業譲渡を検討し、最後の局面では吸収合併されることも覚悟します。

『経営に先行き不安を感じる』

デジタル社会から人工知能社会へと時代は変化しています。高齢化した経営者ではトレンドやプロダクトのラインナップについていけない可能性があります。M&Aで新しい風を取り入れたいと考える経営者も多くなっています。

『会社の売却益がほしい』

オーナー社長は通常であれば自社の株式を保有しています。

M&Aにより会社の売却に成功すれば相当額の株式の売却益が手に入ります。

しかもそのお金は自分で自由に使える純粋な財産です。オーナー社長のなかには売却益を得るためにM&Aで会社を売却する人もいます。

『従業員の待遇改善や雇用継続をしたい』

会社の業績がなかなか右肩上がりにならず、従業員の待遇(給料・賞与・福利厚生など)の改善も進まないことに悩むオーナー社長は多いようです。

M&Aによる合併で従業員の待遇を向上させ、雇用を継続できるようにすることができます。

会社売却に最適なタイミングとは

1.社長のライフステージを考えたタイミング

オーナー社長の人生の節目を意識してM&Aを準備することも重要です。高齢化や体調不良の影響が出てからでは遅いのでライフステージを考えて計画を立てるようにします。

2.業績によるタイミング

業績が好調であれば会社は高く売れますし、不調であれば安く買いたたかれます。業績に波があるような業種ではなるべく高いところで売れるように心がけましょう。

3.M&Aのタイミングを逃さないためにどうするか

オーナー社長が健康であることはもちろんのこと、元気で意欲的なうちに大事な手続きを済ませるようにします。

買収合併や事業継承には気力と体力が必要です。できることを淡々と進める毎日がM&Aの成功に寄与します。

会社売却のベストなタイミングを逃さないためには

会社売却のタイミングを逃さないためには、基本的として早め早めの準備と検討を行うことが重要です。併せて自社の業界の動きも把握しておくことが必要です。

1.経営者の高齢化や健康状態を意識するようになるまえに検討・準備する

M&Aで会社を売却しようとしてもすぐにできるわけではありません。

会社の経理や財務について書類をまとめなければなりませんし、M&A仲介業者をはじめとするスタッフの選任も必要です。またオーナー経営者が高齢化や体調不良を感じないうちに検討や準備を進めることが望まれます。

なるべく早い時期から会社売却の準備を用意しておきましょう。

2.経営者の意欲があるうちに検討・準備する

中小企業のオーナー経営者には強力なリーダーシップで会社を牽引するタイプが多いと思います。M&Aも社長が意欲的なうちに検討・準備を進めるようにします。会社を売却するという経営判断が揺らぐことのないように早めに準備を進めていくべきです。

3.業界動向をこまめにチェックしておく

会社の売却においては会社の価値がバリュエーションなどの作業で適正に算定され、売買交渉の土台となります。

詳しいデータは専門家にまかせるとして、普段から業界動向をこまめにチェックしておき、M&Aの背景を理解しておくことが大事です。

今が売り時なのか、そうではないのか、思案をめぐらせることも検討・準備のひとつです。