レーマン方式とは、昨今活発になってきたM&Aにおいてアドバイザーが成功報酬として受け取る手数料の計算方法のひとつ。

M&Aにおいてアドバイザーは適切な企業の選定から交渉のサポートといった重要な役割を担い、その対価として手数料を受け取るのが一般的な流れとなります。

本記事ではレーマン方式の仕組みや計算方法についてわかりやすく説明します。手数料率の早見表も掲載するので、ぜひ参考にしてみてください。

目次

レーマン方式とは

レーマン方式(Lehman Formula)は、結論からいうと取引金額や買収金額に応じて段階的に手数料率が設定され、金額が大きくなるほど手数料率が低くなるというものです。

ドイツの経営学者であるレーマン博士から名前をとったという説や、アメリカの投資銀行であった「リーマン・ブラザーズ」の“リーマン”からといった説など、由来は定かではありません。

レーマン方式での成功報酬の計算方法

レーマン方式では、いくつかの財務データから「取引金額」を求め、それに「手数料率(報酬率)」を掛けて成功報酬を計算します。

計算式は以下のとおりです。

成功報酬(円) = 取引金額(円) × 手数料率(%)

レーマン方式には後述する4種類があり、取引金額の計算に用いる財務データはそれぞれ異なります。シンプルな株価レーマン方式では、取引金額=株式の売却額です。

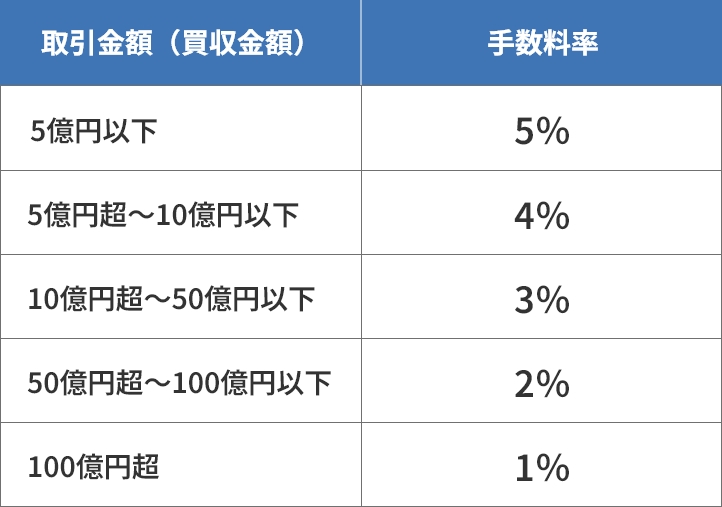

レーマン方式の手数料率の早見表

レーマン方式では取引金額を5段階に分割し、それぞれの金額に対して異なる手数料率が適用されます。

上記の早見表からもわかるとおり、取引金額(買収金額)が高くなるほど手数料率が低くなる仕組みです。

実際には多くの仲介会社でレーマン方式が採用されているものの、取引金額(買収金額)の設定範囲が異なるため、アドバイザーが受け取る手数料にも差が出てきます。

レーマン方式における成功報酬の計算例

ここでは具体的な計算例を見てみましょう。

例えば、A社がレーマン方式のM&A仲介会社に依頼し、B社を18億円で買収したと仮定します。先ほどの表に当てはめると、取引金額の18億円は次のように分割することが可能です。

| 取引金額(買収金額) | 分割後の金額 | 手数料率 |

| 5億円以下の金額 | 5億円 | 5% |

| 5億円超~10億円以下の金額 | 5億円 | 4% |

| 10億円超~50億円以下の金額 | 8億円 | 3% |

| 50億円超~100億円以下の金額 | - | 2% |

| 100億円超の金額 | - | 1% |

分割した各金額にそれぞれの手数料率を掛け、合計することで成功報酬を計算できます。具体的には以下のように計算され、最終的な成功報酬は「6,900万円」です。

成功報酬(円)

= (5億円 × 5%) + (5億円 × 4%) + (8億円 × 3%)

= 2,500万円 + 2,000万円 + 2,400万円

= 6,900万円

レーマン方式の種類

前述したとおりレーマン方式には4種類あり、それぞれ取引金額の計算方法が異なるため、違いについて正しく理解しておきましょう。

株価レーマン方式

株価レーマン方式は、M&Aにおける「株式の売却額」をそのまま取引金額として、手数料率との計算を行う方法です。

買い手に株式を売却することで売り手の経営権を承継する株式譲渡のように、取引に株式を用いるM&Aスキーム(手法)で採用されます。

株式の売却額が報酬の基準となるため、シンプルに計算できることがメリットです。

企業価値レーマン方式

企業価値レーマン方式は、株式の売却額に「有利子負債(利息付きでの返済が必要な借金)」を加算して取引金額とし、手数料率との計算を行う方法です。

企業価値レーマン方式は、売り手企業向けの案件に対して採用される場合があります。これは、売り手企業が自社の承継によって「有利子負債からの解放」という実質的な利益を得られるためです。その分を企業価値として加味し、成功報酬に反映させます。

有利子負債額が大きいほど買い手企業から敬遠されやすく、M&Aの成功ハードルは高くなってしまいます。

しかし、ハードルの高いM&A案件ほど成功報酬が上がるという意味では納得感のある方式といえるでしょう。

移動総資産レーマン方式

移動総資産レーマン方式は、株式の売却額に「負債総額」を加算して取引金額とし、手数料率との計算を行う方法です。

企業価値レーマン方式とは異なり、有利子でない負債(買掛金や未払金など)も取引金額に加算されます。

4種類の中で最も成功報酬が高くなりやすい方式です。

移動総資産レーマン方式が採用される場合は、サービス自体の品質や承継後のシナジー効果など、成功報酬以外のさまざまな要素についても考慮すべきでしょう。

オーナー受取額レーマン方式

オーナー受取額レーマン方式は、株式の売却額に「役員借入金」を加算して取引金額とし、手数料率との計算を行う方法です。

役員借入金とは経営者や役員、またはそれらの親族から企業が借り入れた資金のことを指します。企業が役員借入金を抱えている場合は、この方式が採用されるケースもあるでしょう。

役員借入金を買い手企業へ引き継ぐ場合は、買い手企業が債権者へ返済するのが一般的ですが、最近ではM&A実施時に売り手企業が債権者(主に経営者)へ役員借入金を返済するケースが増えています。

レーマン方式のM&A仲介会社を利用するメリット

M&Aにおける成功報酬の計算において、レーマン方式を採用している仲介会社を利用することは、企業にとってどのようなメリットがあるのでしょうか?

手数料率の透明性が高い

手数料率がどのようなルールに基づいて定められているか明確であるため、費用まわりの把握をしやすく、売却計画が立てやすくなります。

取引額が大きくなると手数料“率”は下がるものの手数料の“額”自体は大きくなる可能性があるため、アドバイザーとしても売り手に有利な条件で交渉を進める動機づけとなるのもメリットといえるでしょう。

買い手と売り手の双方が得をする仕組み

仮に手数料率が一定であると、取引額が大きくなるとそれだけ手数料の負担が増えてしまうことになりますが、レーマン方式によって取引額が大きくなることで手数料率が下がることで、買い手側の負担が軽減されます。

また、取引額が大きくなれば、当然売り手側としては最終的に手にする資金が増えるため、双方にとって得する仕組みであるといえるでしょう。

レーマン方式のM&A仲介会社を利用する際の注意点

レーマン方式は企業にとってメリットの大きい計算方法ですが、注意点もあります。

レーマン方式の種類が変われば成功報酬も大きく変わる

レーマン方式は、種類ごとに成功報酬の差が開きやすいため注意が必要です。

特に、株価レーマン方式と移動総資産レーマン方式では、負債総額の分だけ成功報酬が変動します。多額の借入金や未払金を抱える企業の場合、どちらのレーマン方式を適用するかで費用に差が生じるでしょう。

採用しているレーマン方式の種類はM&A仲介会社によって異なります。案件の規模にもよりますが、レーマン方式の違いによって3,000万円以上もの報酬差が生じるケースも。

M&A仲介会社を選ぶ際は、どの方式を採用しているかを必ず確認しましょう。

小規模M&Aでも成功報酬が高くなるケースがある

レーマン方式では案件の規模が小さいほど成功報酬が低く計算されるのが一般的です。ただし、小規模M&Aであっても成功報酬が高くなるケースもあります。これは「最低手数料」を設定しているM&A支援機関が多いためです。

案件の規模にかかわらず、M&A仲介会社にとっては最低限の支援業務が発生します。案件規模が極端に小さいと支援業務分のコストを補えないリスクがあるため、最低手数料を設定して補う必要があるのです。

レーマン方式で算出した成功報酬が最低手数料を下回った場合でも、最低手数料分は支払うことになります。

例えば最低手数料が2,000万円の場合、成功報酬の計算結果が1,000万円であっても2,000万円の支払いが必要です。レーマン方式で計算した成功報酬が、必ずしも実際の成功報酬となるわけではないことを理解しておきましょう。

M&Aの成功につながる仲介会社の選び方

M&Aの成功に向けて仲介会社を選ぶ際は、次のポイントを押さえておきましょう。

成功報酬以外の手数料も確認する

M&Aでは進み具合に応じてさまざまな費用が発生します。想定外の出ないように、発生する可能性のある費用についてはしっかり押さえておきましょう。

主な手数料の種類を下表にまとめたので、参考にしてみてください。

| 種類 | 概要 | 相場 |

| 相談料 | 正式依頼前の相談に支払う費用 | 0~1万円程度 |

| リテイナーフィー | 月額固定で支払う費用 | 無料/数百万円程度 |

| 着手金 | 着手を開始する際に支払う費用 | 無料/数百万円程度 |

| 中間報酬 | M&Aの中間段階で支払う費用 基本合意書の締結時が一般的 | 無料/数百万円程度/成功報酬の10~20%程度 |

| 成功報酬 | M&A成功時に支払う費用 最終契約書の締結時が一般的 | レーマン方式により決定 |

自社の業界に強い仲介会社を選ぶ

M&A仲介会社によって業界ごとの得意不得意があります。そのため、選ぶ際は自社の業界に強い仲介会社であるかを確認しましょう。

多くの仲介会社が成約事例を公開しているため、自社と同業種での実績や実例を中心にチェックしてみると良いでしょう。

また、アドバイザーのプロフィールが公開されている場合は、自社と同業種での支援経験、あるいは就業経験があるアドバイザーが多く在籍しているところを選びましょう。

まとめ

M&Aで用いられるレーマン方式とは、アドバイザーや仲介会社への成功報酬を計算する上で広く採用されている計算方法のひとつです。

いくつかの財務データから取引金額を求め、それに手数料率を掛けることで成功報酬を計算します。

M&Aのレーマン方式は不公平感が少なく、事前に見積もりがしやすい計算方法です。ただし、レーマン方式の種類によっては大幅に成功報酬が変動するケースがあるので、成功報酬の支払いを抑えたい場合は、最もシンプルな株価レーマン方式をベースとするM&A仲介会社を選ぶと良いでしょう。

どのようなM&A支援機関を選ぶべきか迷っている場合は、株価レーマン方式ベースかつ着手金無料の「M&Aベストパートナーズ」へお気軽にご相談ください。