M&Aは、企業の成長や事業再編を図るうえで非常に有効な手段の一つです。

さまざまなスキームのなかでも、「合併」は複数の企業を一体化させて経営資源を集約し、競争を高める手段として多く活用されています。

合併には「吸収合併」と「新設合併」がありますが、それぞれにメリット・デメリットがあり、理解をしたうえで適切な選択をしなければ、求めるシナジー効果を十分に得ることはできません。

そこで本記事では、M&Aにおける合併の定義やそれぞれのメリット・デメリット、実際に行われた合併の事例を詳しくご紹介します。

↓ こちらから知りたい情報へ移動できます ↓

目次

合併とは?M&Aにおける基本的な定義

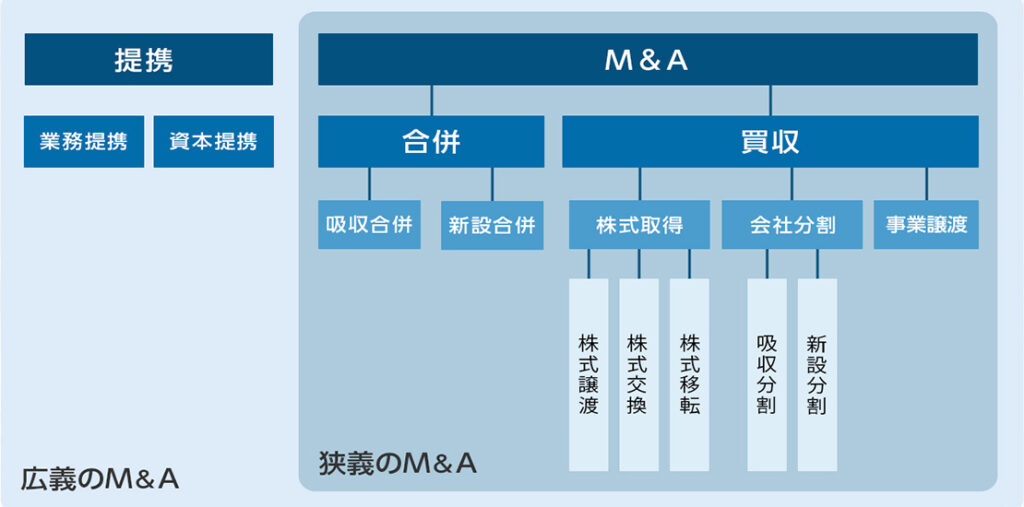

上図のように、M&Aは大きく合併と買収に分けることができます。

はじめに、合併と買収の違い、そして合併が選ばれる背景などを解説します。

合併と買収(M&A)の違い

合併と買収の主な違いは以下のとおりです。

| 合併 | 買収 | |

| 定義 | 複数の企業が1つに統合され、1つの法人になる。 | 一方の企業が他方の企業の株式・資産を取得し、 経営権を得る。 |

| 関係性 | 原則「対等な統合」とされることが多い。 | 「買い手」と「売り手」の関係が明確。 |

| 法人格 | 一方または両方の法人格が消滅し、 新しい法人になるか存続会社が引き継ぐ。 | 買収された企業は存続するか、買収後に吸収される。 |

| 意思決定の 主導権 | 共同、もしくは合意によるケースが多い。 | 買収した側の企業が主導権を持つ。 |

合併が選ばれる背景と目的

合併が選ばれる主な理由として、以下のようなことが挙げられます。

- 経営資源の統合:

人材や技術、ノウハウ、設備などを統合することで効率的な経営体制を構築する。 - 事業規模の拡大:

市場シェアの拡大、競争力の強化によって事業規模の拡大を目指す。 - 経営の効率化とコスト削減:

重複する業務、拠点を統合させて固定費を削減し、経営の効率化を図る。 - 経営基盤の強化:

資本力のある企業と統合することで、財務体質の改善を目指す。 - 業界再編への対応:

業界再編によって激化する市場競争で生き残るため。 - 後継者不足の解消:

後継者不在の企業が同業他社と合併し、事業の存続や従業員の雇用維持を図る。

合併の法的定義と基本構造

合併は、会社法の第748条において「会社は、他の会社と合併をすることができる。この場合においては、合併をする会社は、合併契約を締結しなければならない。」と明文化されています。

「吸収合併」と「新設合併」の2つの構造に分られ、それぞれ会社法第749条及び第753条によって法的に定められています。

参考:e-Gov|会社法

合併の主な種類とその特徴

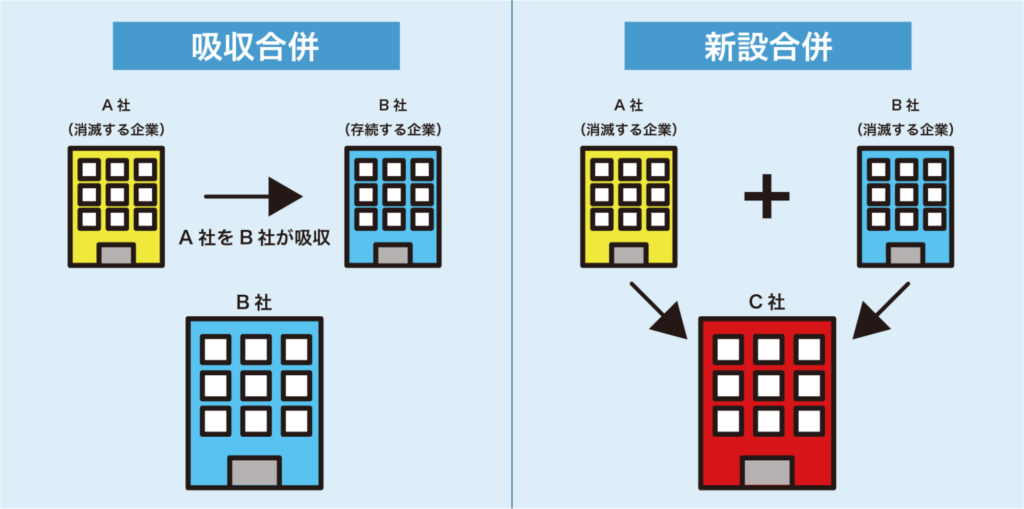

ご紹介したように、合併には吸収合併と新設合併の2つによって構成されています。

吸収合併とは

吸収合併は、存続する企業が消滅(吸収される側)する企業の権利や義務を全て引き継ぐ方法です。

新設合併とは

新設合併は吸収合併のように存続する企業はなく、新たに新設された企業へそれぞれの企業が権利や義務を引き継ぎ、元の企業は全て消滅します。

合併を選択する主なメリット

さまざまな背景や目的をもとに行われる合併ですが、主に4つのメリットが挙げられます。

経営資源の統合によるシナジー効果

合併をすることで、両社が持つ人材や技術力・販売網などあらゆる経営資源を統合することができます。

その結果として、大きなシナジー(相乗)効果を創出することが期待できます。

市場のシェア拡大と競争力の強化

市場のシェア拡大や競争力の強化は、合併による大きなメリットです。

両社が築き上げてきた販売網を活かした顧客基盤の拡大により、シェア拡大を目指すことができます。

また、業界再編が進む近年では、合併によって他社より早く規模の拡大をすることで、競合他社との競争力強化にもつなげることが可能です。

コスト削減と効率化

合併は、コスト削減や業務効率化を図る手段としても有効な方法です。

具体的には、重複している部門の統合をすることで部門運営にかかるコストの削減が可能になります。

また、部門の統合は業務プロセスの整理・統一ができるため、無駄な工程を省き業務フローの効率化を図ることも可能です。

企業イメージの向上

企業イメージの向上は、企業にとって信頼や安心感といった重要な役割を担います。

合併によって両社が高めてきたブランド力を統合することにより、ブランドのネームバリューをさらに強力なものにできます。

また、企業イメージの向上は経営者・経営陣の評価が高まり、株主や投資家・金融機関といったステークホルダーからの信頼度を高めることにもつながります。

合併に潜むリスクとデメリット

大きなメリットが期待できる合併ですが、デメリットを把握しておかなければシナジー効果を最大化することはできません。

企業文化や経営方針の統合が難しい

複数の企業が統合する合併は、異なる企業文化や風土を統合します。

そのため、合併後の業務プロセスの統合などがスムーズにできなかった場合、業務量の負担が増加する可能性があります。

また、業務量の負担増だけでなく新たな経営方針に不安や不満が生じた場合、退職者が出るリスクも生じます。

培ってきたノウハウを持つ人材が流出することは、市場シェアの拡大を目指す企業にとって、大きなデメリットです。

人員の増加によるコスト負担

合併を行った場合、一時的に人的コストが増える可能性があります。

合併後の統合が完了するまでの期間、同様の業務を担う人材の重複や、統合プロセス(PMI)に対応するための人員配置を設ける必要があります。

また、賃金体系や福利厚生などの見直しも必要です。

そのため、合併後の一定の期間は人的コストが増加するケースは少なくありません。

組織拡大により責任の所在が不明瞭になる

合併では、急激な組織の拡大によるさまざまな影響があります。

なかでも統合プロセスが不十分だった場合、役職や権限の重複や不明瞭な組織図の構築などにより、責任の所在がわかりづらくなる場合があります。

財務面のリスクが生じる

合併では、統合後の一時的なコスト増だけでなく、中長期的な財務面のリスクも伴います。

例えば、合併前のデューデリジェンスが不十分だった場合、簿外債務が発覚する恐れがあります。

また、万が一にも合併後に期待していた収益が得られなかった場合、キャッシュフローが悪化するリスクもあります。

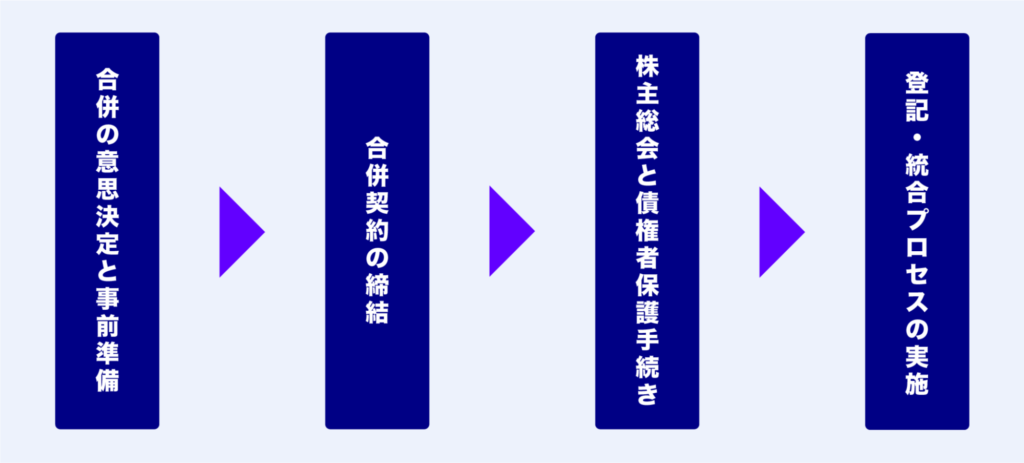

合併における具体的なプロセス

合併における具体的なプロセスは下図の通りです。

合併の意思決定と事前準備

合併先を検討して実行の意思を決定したら、自社従業員だけでなく株主や金融機関・債権者といったステークホルダーへの説明など事前準備を行います。

合併契約の締結

事前準備を行い、合併先との合意ができたら、いよいよ契約書の締結を行います。

合併契約書では、以下の内容を記載することが必要です。

- 存続会社・消滅会社それぞれの商号と所在地

- 合併の効力発生日

- 各社が株主総会を開催し承認を得るための日程

- 存続会社が支払う対価の内容と算出方法

- 合併後の取締役

また、合併では会社法の規定により株主や債権者のために、事前開示書類の備置(びち)が義務付けられています。

事前開示書類の保管は、消滅会社は効力発生日まで、存続会社は効力発生後6ヶ月の期間となっているので、合併の契約書締結後の早い段階で用意・備置をすることが一般的です。

株主総会と債権者保護手続き

合併をする場合、特別決議による株主総会での承認が必要です。

また、会社法の定めにより以下に挙げる債権者(利害関係者)の保護手続きも必要です。

- 合併することを官報公告に掲載する

- 官報公告へ記載したものと同様の内容を利害関係者に個別催告※1

- 利害関係者からの異議申立てへの対応

- 消滅会社側は、合併の効力発生1カ月前までに株券などの提出公告

※1:新聞紙への掲載または電子公告した場合は不要

登記・PMI(統合プロセス)の実施

合併契約書によって決められた効力発生日から合併が実現しますが、公的にするためには登記手続きが必要です。

登記手続きは、消滅会社側は解散登記、存続会社側は変更登記をそれぞれ合併の効力発生後2週間以内に行います。

なお、新設合併の場合は新たな会社が新設の登記を行った日付が効力発生日となります。

その後、PMIによってさまざまな業務の統合を行い、合併により目標としたゴールを目指します。

合併を検討する際のポイント

合併では、検討段階で気をつけていただきたいポイントがあります。

適切な相手企業の選定

合併において、適切な相手企業の選定は非常に重要です。

相手企業の選定に失敗した場合、PMIがスムーズに行えなかったり、期待したシナジー効果が得られなかったりする可能性があります。

その結果、従業員の混乱や財務状況の悪化など、多くのリスクを招く可能性があります。

徹底したデューデリジェンスの実施

相手企業の財務・法務・税務だけでなく人材などの実態をしっかり把握し、合併後のリスクを最小限にするためには徹底したデューデリジェンスが必要です。

しかし、デューデリジェンスはM&Aにおける専門的知識も要するため、M&A仲介会社などの専門家のアドバイスを受けるとよいでしょう。

計画的なPMIの実施

合併の契約書が締結できても、PMI(統合プロセス)の計画が十分でない場合、社内の混乱やコスト増といったリスクが生じます。

それらのリスクを回避するためには、合併の相手企業が決まった段階で交渉を行い、具体的なPMIの計画を策定することが必要です。

合併の成功事例

合併はこれまでさまざまな企業を誕生させてきました。

なかでも、合併に成功し、さらなる飛躍をした事例をご紹介します。

合併の成功事例

2005年、製薬大手である山之内製薬株式会社と大手医薬品メーカーだった藤沢薬品工業株式会社が合併し、アステラス製薬株式会社が誕生しました。

その後、アステラス製薬はがん治療の薬剤開発に経営資源を投入し、グローバル展開も進めるなど、業績は伸びています。

参考:公正取引委員会|(平成16年度:事例7)山之内製薬株式会社と藤沢薬品工業株式会社の合併について

まとめ

合併には吸収合併と新設合併の2種類がありますが、どちらが適しているかは企業の置かれている状況によって異なります。

また、合併の種別の選択だけでなく、相手企業の選定や徹底したデューデリジェンス・契約締結後のPMI計画の検討など、各フローにおいては専門的知識が必要です。

「合併をして業務の拡大を目指したい」「合併によって事業を存続させ、従業員の雇用を維持したい」とご検討の方は、ぜひ一度M&Aベストパートナーズへご相談ください。

専門的知識を持つ専任アドバイザーが、目指す目的に適した方法のご提案をさせていただきます。