自社株買いのメリットやデメリットについてわかりやすく解説します。

余剰資金を株主に積極的に還元するため、自社株買いを行う企業の動きが増えつつあるのはご存じでしょうか?

自社株買いには非上場や中小企業など、会社の置かれている立場や状況によって異なるメリットがあります。

本記事では、自社株買いが企業にどのようなメリットをもたらし、社員がどのような恩恵を享受できるのかを解説します。

自社株買いのメリット

自社株買いのメリットと言っても会社が置かれている立場や状況によって異なります。

ここでは上場企業、非上場企業、中小企業に分けて解説します。

【上場企業】自社株買いのメリット

上場企業が自社株買いを行うメリットは以下のとおりです。

- 株主への還元が増える

- 自己資本利益率の改善が期待できる

- 敵対的買収の防止

自社株買いを行うことで発行済み株式数が減るため、一株当たりの利益が増加します。これにより株主への還元する利益が増えます。

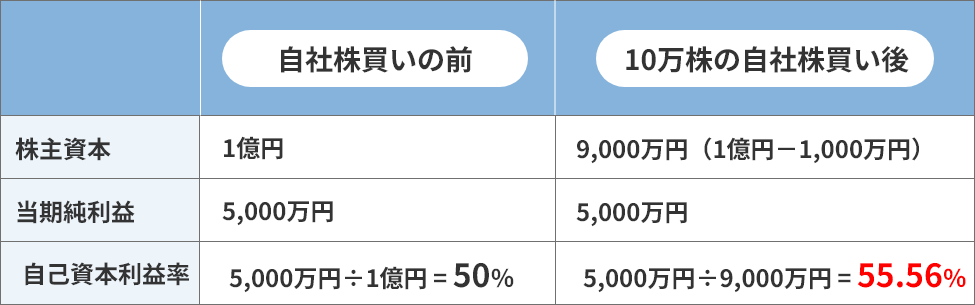

自社株買いにより発行済株式数が減るため、同じ利益をより少ない株式で分配することになります。これにより、1株あたりの利益が増加すれば自己資本利益率が改善されることが多いです。

自己資本利益率は「純利益 ÷ 自己資本」で計算され、自己資本が減る一方で利益が一定なら、自己資本利益率が上昇したと捉えるのが通常です。

また、自社株買いを行うことで自己資本利益率が改善されると、投資家からの評価が高まりやすくなります。新たな投資家が見つかれば、株価を下支えする効果が期待できるでしょう。

忘れてはいけないのが敵対的買収を防止できること。自社株を買い戻すことで株式の流通量が減ると買収に必要な株数を確保しにくくなるため、企業防衛策としても有効です。

関連記事:自己資本利益率(ROE)とは?求め方や目安について解説

【非上場企業】自社株買いのメリット

非上場企業が自社株買いを行うメリットは以下のとおりです。

- 経営の安定

- 事業承継の円滑化

非上場企業は株主が少人数であることが多いため、株式が分散してしまうと意思決定が難しくなることがあります。

自社株買いを行うことで株主数を減らし、経営権を集中させることで経営の効率化と安定を図ることにつながるでしょう。

相続が発生した際、株式を保有している相続人が現金化に困ることがあります。自社株買いにより株式を現金化すれば相続税の支払いに充てることができるため、後継者の負担を減らしつつ、事業承継をスムーズに進めることができます。

【中小企業】自社株買いのメリット

中小企業で自社株買いを行うメリットは以下のとおりです。

- 相続税用の資金の確保

- 経営権の安定

中小企業の株式は市場で簡単に売却できないため、相続税の支払いに困ることがあります。自社株買いによって株式を現金化することで、相続税として支払うための資金を確保できるのもメリットです。

オーナーが保有する株式が相続によって分散することが多いのも中小企業あるあるではないでしょうか。自社株買いを活用することで後継者以外の株主から株式を買い戻し、後継者に経営権を集中させることができます。

また、株式を少人数の株主に集約することで、株主の意思統一が容易になり経営の安定につながるでしょう。

自社株買いのデメリット

自社株買いにはメリットがある一方で、次のようなデメリットも懸念されます。詳しく見ていきましょう。

財政状況が悪化する可能性

自社株買いを行う際、企業は資金を使って自社の株式を購入するため手元資金が減少します。これにより自己資本比率が低下し、企業の財務基盤が弱くなるリスクがあります。

企業の自己資本が減少すれば、長期的な財務の安定性が損なわれる可能性があるため、特に資金が限られた企業にとっては注意が必要です。

株価効果の不確実性

自社株買いに踏み切ったとして、その効果が必ずしも株価の上昇につながるとは限りません。

株価は市場や経済状況など多くの要素に左右されるため、自社株買いによって一時的な株価上昇が見られても、それが長期的に持続するとは限らないことを覚えておきましょう。

一過性の利益還元になる恐れ

自社株買いは、配当金のように毎年定期的に還元されるわけではなく、一時的な措置であることが多いです。

株主にとっての還元効果が見えにくく、長期的な投資家にとっては満足度が低いこともあるでしょう。

市場の歪みを招く可能性

自社株買いによって市場での株式の供給を減らすことは株価を押し上げることにつながる場合もあります。

一方で、これは一部の投資家や企業経営者にとっての利益を優先するものであり、市場全体に歪みを生じさせることも指摘されています。

自社株買いは社員にメリットはある?

社員が自社株買いを行うことで、どのような影響があるか気になる経営者の方もいらっしゃるのではないでしょうか。

ここでは、社員が自社株買いを行うことによって得られるメリットについて解説します。

勤労意欲を高める

ストックオプションとして自社株買いの権利が与えられる場合、将来的に得られる配当金を期待して、企業の成長に貢献しようとするモチベーションが生まれることが期待できます。

また、ストックオプションがあることで、インセンティブを期待した優秀な人材の確保につながることもあるでしょう。

資産形成がしやすくなる

従業員持株制度を活用すると、毎月自動的に給料から株式購入の拠出が行われるため資産形成がしやすくなります。

株式を個別に管理する負担が少ないため、長期的に続けられるという点で投資経験のない人にもおすすめの資産形成の方法です。

関連記事:【持株会の仕組み】メリット・デメリットや注意点を徹底解説

資産が一極集中するリスクも

自社株買いできることは社員にとってメリットがある一方、リスクもあることを覚えておきましょう。

例えば、自社株を取得するということは、毎月の給与を受け取るのも資産を預けているのも雇用されている会社ということになり、万が一会社の経営が傾いた場合に、職と同時に資産を失う可能性があるとも言い換えられます。

自社株買いの目的

資本の最適化

自社株の主な目的は「資本の最適化」です。

株式会社の資本構成要素である他人資本(借入)と自己資本の比率や内容・内訳などが、その企業にとって最適なバランスとなる状態のことを最適資本構成といいます。

自社株買いは他人資本(借入への依存)を軽減し、各企業にとって目指すべき資本構成の実現のために行われます。

株価対策

自社株買いにより、1株あたりの純利益、株価収益率の改善のほか、自己資本利益率の向上が期待できます。

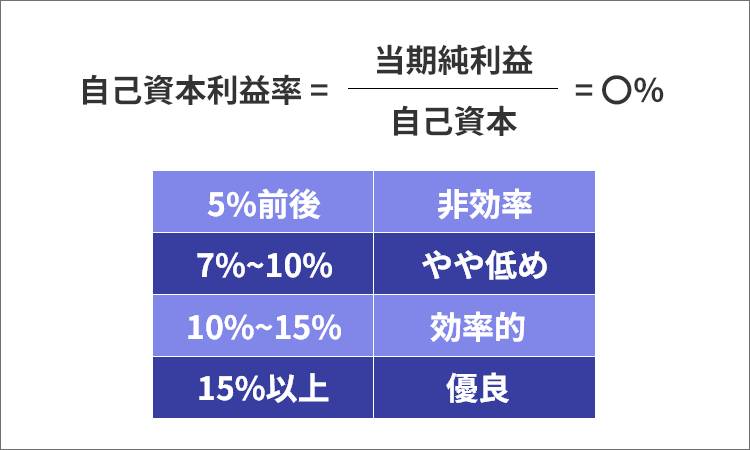

自己資本利益率とは、株主が出資したお金を元手に、企業がどれだけの利益を上げたのかを数値化したもので、要するに「企業がどれくらい効率良くお金を稼いでいるか」を示す指標です。

基本的には自己資本利益率が高いほど、資本をうまく使って効率良く稼いでいる企業であるという判断ができます。

自己資本利益率は当期純利益 ÷ 自己資本 × 100%の計算式で求められ、一般的には10%を上回ると投資価値がある優良企業といわれています。

自社株買いにより、自己資本を下げることでROEの数値を上げることができるでしょう。自己資本比率とのバランスを取りながら、目的の数値を目指すことができます。

経営陣の株式報酬

株式報酬は、株価に連動して報酬が支払われるインセンティブ報酬の仕組みの一つです。

日本においては取締役報酬を金銭報酬から株式報酬にシフトする動きが見られます。

回収した株式を役員報酬として付与するために自社株買いが実施される場合があります。

自社株買いの方法

自社株買いには、「市場取引や公開買付けで取得する方法」と「特定の株主から取得する方法」の2通りがあります。

特定の株主からの取得は総会の特別決議で承認された上で、「市場価格を超えない値段」で実施されます。

「市場価格を超えた値段」で特定の株主から買取を行う場合、他株主総会の原則2週間前までの全株主への通知が必須です。

また、株主には総会5日前まで自己株式の追加買取請求権が与えられます。1人でも追加請求が行われた場合は、議案の変更等による対応により総会の実施が事実上不可能になるでしょう。

このように、自社株買いは自己株価格の操作につながる可能性から、市場や株主に公平な機会を与えるような法的仕組みとなっています。

市場買付け

市場買付けとは、株式市場で取引されている自社の株式を会社が市場から直接買い入れる手続きです

売主を特定の相手方に限定せず、市場において売付注文に対して企業が買付けを行います。

公開買付け

公開買い付けはTOB(TakeOver Bid)と呼ばれています。

株式の買付価格や期間、株式数などを公告し、取引所外で多くの株主から大量に買付ける手法のことです。

他社の株式を購入する場合には経営権取得を目的とした敵対的買収の場合があります。

その他(第三者割当増資など)

その他、特定の第三者に株式を有償で引き受けてもらうことで資金を調達することがあります。

市場に流通している株式を自社に引き上げるために新株を発行する方法です。

一時的に発行済株式数が増加しますが、回収した自社株を償却することで、結果として株式数を減らすことができます。

手元に目的の株式数の取得に必要な資金がない場合の調達方法として利用できるでしょう。

まとめ

自社株買いとは、自社が発行した株を買い戻すことによって株式の市場での流通量を調整し、それによって株価の上昇を狙う経営手法の一つです。

企業の経営状況に応じて、資本構成の最適化や役員報酬を確保する手段等として活用されます。

株価の変動は企業価値を判断する各指数に影響を与え、また、買い付けには法的な規制が数多くあるため、綿密な計画を立てることと、万全を期すには専門機関によるアドバイスが欠かせないでしょう。

M&Aベストパートナーズでは、経営に関するさまざまなご相談をお受けしております。ぜひ一度ご相談ください。