企業の再編や事業承継をするための手法の一つに、「会社分割」と呼ばれるものがあります。

しかし、「会社分割の仕組みがよくわからない」「事業譲渡とは何が違うの?」といった疑問を抱かれる方は少なくありません。

本記事では、会社分割の基本的な仕組みや事業譲渡との違いについて詳しく解説します。

あわせて、会社分割によって得られるメリットや手続きの流れも解説するのでぜひ参考にしてください。

↓ こちらから知りたい情報へ移動できます ↓

会社分割とは?

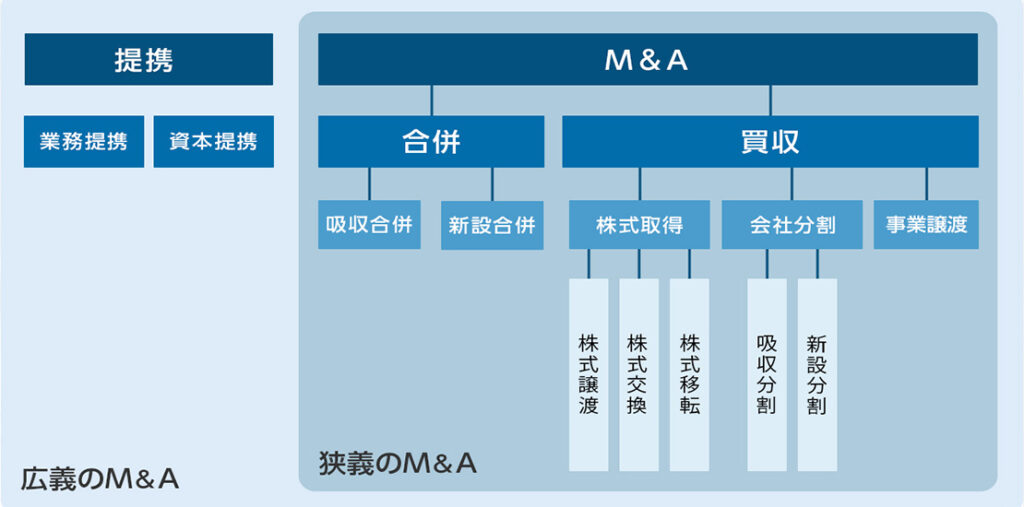

会社分割とは、事業の一部を切り離し、異なる会社へ承継させるM&Aの手法の一つです。

通常、企業再編や事業の継承を目的として行われ、事業の権利や義務などを新しい会社に引き継ぎます。

会社分割には2つの種類があり、それぞれの特徴は以下のとおりです。

- 新設分割:元の会社が事業を分割し、新たに設立した会社へ引き継ぐ方法

- 吸収分割:元の会社が分割した事業を、既存の他社へ引き継ぐ方法

なお、「分割」という言葉が使われていますが、実際には一部の事業だけでなく、会社の全事業を引き継ぐことも可能です。

会社分割が行われる場面

会社分割が行われる場合、その多くの目的は企業の再編です。

本記事では、会社の立て直しをする場合、好調な事業のみに集中する場合に焦点を当てて解説します。

会社の立て直しをする場合

経営状態が悪化した場合、人員配置の見直しやコスト削減といった一般的な方法では十分な改善が期待できないケースは多いです。

このような厳しい状態に陥った場合、会社分割が抜本的な立て直し策として活用できます。

会社分割は、事業単位で企業を再編成し、特定の事業を完全に切り離して新しい組織体として再構築することが可能です。

その結果、事業の効率化や収益性の改善を通じて全体的な立て直しが実現できます。

好調な事業のみに集中する

会社が複数の事業を抱えている場合、好調な事業とそうでない事業との間で差が出ることがあります。

このような場合、会社分割によって不採算事業を切り離すことで、経営資源を好調な事業に集中させることができます。

リソースの最適な配分をすることで、好調な事業のさらなる成長を促進しながら、無駄のない経営体制が再構築できます。

事業譲渡の違いは?

会社分割と混同されがちなM&A手法に「事業譲渡」がありますが、それぞれ違いがあります。

| 会社分割 | 事業譲渡 | |

| 承継方法 | 包括承継 | 個別承継 |

| 手続き | 包括承継のため効率よくできる | 契約ごとに個別の手続きが必要 |

| 債務 | 原則として承継 | 選択が可能 |

| 対価 | 株式や現金など | 原則として現金 |

| 従業員の雇用 | 雇用契約も包括的に承継可能 | 個別の契約手続きが必要 |

上記のとおり、会社分割は事業だけでなく債務や従業員なども包括できに引き継ぐことが可能です。一方で、引き継ぐ側は債務も引き継ぐことで負債が増加するリスクが生じます。

また、引き継ぐ側は現金でなく株式による対価の支払いもできるため、資金調達をしなくても支払いができる場合があります。しかし、株式による支払いを受けた側はすぐに現金化できないといったデメリットがあります。

会社分割のメリット

会社分割をすることで、以下のようなメリットを得ることができます。

- 柔軟な事業承継が可能

- 雇用契約も引き継ぐことができる

- 財務リスクの分散ができる

柔軟な事業承継が可能

会社分割は、特定の事業をピンポイントで譲渡することができるため、他の手法と比較して影響範囲を最小限に抑えることができます。

これにより、会社の抜本的な再編や経営のスリム化といった目的にも対応できるなど、事業継承を柔軟に行うことができ、状況に応じた的確な経営判断ができるようになります。

雇用契約も引き継ぐことができる

会社分割は包括的な承継ができるため、長年会社のために働いてくれた大切な従業員との雇用を維持する維持することができます。

引き継ぐ側の企業も、雇用契約ごと引き継ぐため、再契約の必要がありません。

特に、熟練した人材や経験豊富なスタッフの確保ができれば、企業にとって大きなメリットとなります。

財務リスクの分散ができる

複数の事業を抱えている会社の場合、不採算事業が他の事業に悪影響を及ぼし、財務が悪化する可能性があります。

しかし、会社分割によって不採算事業の切り離しを行うことができればリスクを分散させて、本体となる企業への影響を最小限にとどめることが可能です。

また、成長を続ける事業を切り離し、他社や子会社(新設会社)へ引き継ぐことで、成長事業を守ることもできます。

このように、会社分割は目的に応じた柔軟な対応にいよってさまざまなメリットを得ることができます。

会社分割の手続きの流れ

会社分割の手続きには、「新設分割」と「吸収分割」の2つの方法があり、どちらの方法を選ぶかによって準備や必要な手順が異なります。

「新設分割」の手続きの流れ

新設分割の手続きの流れは、以下のとおりです。

| 1.分割計画書の作成 |

| 新設分割を行う場合、会社法に基づき分割計画書の作成が義務付けられています(会社法第762条・第763条)。 分割計画書には、新設会社の商号・所在地・事業目的・発行可能株式の総数・役員の氏名・その他定款に定める事項などを記載し、承継する権利義務の範囲も定められます。 |

| 2.分割元の会社に事前開示書類を備置 |

| 分割会社は、株主や債権者への情報提供を目的として事前開示書類を本店に備え置いておく必要があり、備置の期間は6ヶ月間です(会社法第803条)。 |

| 3.株主総会の特別決議で分割の承認を得る |

| 新設分割を実施するためには、分割会社と承継会社双方で株主総会の特別決議を得る必要があります(会社法第804条)。 さらに、株主総会の招集通知は実施日の2週間前までに行うように義務付けられています(会社法第806条3)。 |

| 4.債権者保護手続き |

| 新設分割では、債務も新規会社に承継されるため、債権者保護手続きが必要です。 分割元の会社は、官報で公表したうえで最低1ヶ月間の手続き期間を設けます。また、債権者には郵送で個別に通知もします。 |

| 5.株主や新株予約権保有者への公告と通知 |

| 分割会社は新規分割の承認が成立してから2週間以内に公表と個別通知を行います。 これは、新設分割に反対する株主には「株式買取請求権」が認められていること、新株予約権の保有者も、分割会社の新株予約権の扱いが新設分割計画書と異なる場合は買い取り請求が可能なことから設けられています(会社法第806条・第808条)。 |

| 6.登記申請 |

| 手続きが完了したら、新設会社および分割会社で登記申請を行います。 必要書類は新設分割計画書・定款・代表取締役の選定書・役員就任承諾書・役員の印鑑登録証明書および本人確認書類・株主総会の議事録・債権者保護手続きに関する書類・資本金額の計上を証する書面などです。 |

| 7.分割会社と新設会社に事後開示書類を備置 |

| 最後に、新設分割に関する事後開示書類を本店に6ヶ月間以上備え置きます(会社法第815条)。 |

「吸収分割」の手続きの流れ

吸収分割の手続きの流れは、以下の通りです。

| 1.各社の取締役会の承認 |

| 会社に取締役会を設置している場合は、吸収分割契約を結ぶ前に取締役会の承認が必要です(会社法第362条4)。 |

| 2.吸収分割契約の締結 |

| 分割会社と承継会社で取り決めた内容に基づいて吸収分割契約の締結を行います。 締結書面の内容は、分割会社と承継会社の商号、分割する資産・債務、雇用契約、そのほかの権利義務、承継する自己株式・承継会社の株式、交付される対価(承継会社の株式・社債・新株予約権付社債・金銭・そのほかの財産)、新株予約権(分割会社の新株予約権者に、承継会社の新株予約権を交付する場合)、効力の発生日、効力発生日に行う事項などです。 |

| 3.吸収分割契約書などの事前開示および備置 |

| 吸収分割に関わる当事会社は、効力発生日から6カ月の期間は契約書や各事項を記した書類を本店に置いておくことが義務付けられています。 |

| 4.株主総会の特別決議・承認 |

| 吸収分割を行う場合は、効力の発生日までに株主総会の特別決議で承認を得る必要があります。 このとき、議決権を行使できる株主の過半数が出席し、出席した株主のうち2/3以上の賛成が必要です。 |

| 5.債権者保護手続き |

| 新設分割と同様に、吸収分割の場合も債権者保護手続きが必要です。 官報で公表したうえで最低1ヶ月間の手続き期間を設けます。また、債権者には郵送で個別に通知もします。 |

| 6.新株予約権証券提出手続き |

| 次の2つの条件に該当する場合、効力発生日の1カ月前までに新株予約権者へ通知と公告を行うことが義務付けられています。 ・新株予約権者に対し、新株予約権に代えて承継会社の新株予約権が交付されることを定めている場合 ・新株予約権証券が発行されている場合 ただし、効力の発生日までに新株予約権証券が提出されない場合は、対価の交付を拒否することが認められています。 |

| 7.新株予約権証券提出手続き |

| 分割会社は、登録株式質権者と登録新株予約権質権者に対し、吸収分割を行う旨を通知か公告することが定められています。 公告・通知の期限は効力発生日の20日前までです。 |

| 8.本店に事後開示書類を備置 |

| 吸収分割の当事会社は、共同して書面や電磁的記録を作成し定められた期間まで本店に備え置くことが義務付けられています。 必要な備置期間は、吸収分割の効力発生日から6カ月間です。 |

| 9.各社の変更登記 |

| 効力発生日の2週間以内に当事会社の本店所在地で分割の変更登記を行います。 |

会社分割で不動産取得した場合の税金

会社分割に伴い不動産を取得した場合、取得側は不動産取得税が課されることがあるため注意が必要です。

会社分割における不動産取得税の計算方法

会社分割を行う際、以下の要件を満たすことで不動産取得税が非課税となるケースがあります。

- 分割対価要件

- 主要資産等引継要件

- 移転事業継続要件

- 従業者引継要件

- 按分型要件

分社型分割によって会社分割を行う場合は、1~4の要件をすべて満たすことが必要です。

分割型分割に該当する場合は、1~5の要件すべてを満たさなければいけません。

分割対価要件

分割会社が承継会社から事業分割・譲渡の対価を受け取る際、対価として承継会社の株式のみを受け取ることが非課税の要件となり、株式以外の対価の場合は該当しません。

主要資産等引継要件

分割事業が保有する主な資産と負債の両方が承継会社に引き継がれることが非課税の要件となるため、資産のみではなく負債も共に移転することが必要です。

移転事業継続要件

分割会社から引き継いだ事業が、承継会社によって継続的に運営されることも非課税の要件です。

従業者引継要件

元会社の従業員の約80%以上が承継会社に移籍して従事し続けることが要件となります。

しかし、従業者の範囲は法人ごとに異なるため、事前に確認が必要です。

按分型要件

按分型要件は、分割型分割にあたる場合に満たす必要がある非課税要件です。

会社分割の際、承継会社から分割会社の株主への対価として承継会社の株式が交付されます。

このとき、元々株主が保有していた分割会社の株式数をもとに、その保有割合に応じて新たに交付する承継会社の株式数を決めることが必要です。

会社分割で不動産取得税が課税されるケース

不動産取得税が課税されるのは、以下のようなケースです。

- 非課税となるための必要な要件を満たしていない場合

- 各都道府県が決める要件に該当しない場合

- 賃貸に出していた不動産を借主に名義変更した場合

- 承継会社に名義移転した後、賃貸に出す場合

まず、定められた非課税要件を一つでも満たしていない場合は、課税対象となります。

また、各都道府県による判断で、事業内容や従業員の範囲要件を満たしていないとみなされる場合があるため注意が必要です。

さらに、賃貸していた不動産の名義を承継会社へと名義変更し、その不動産が分割した事業とは関連しない場合は課税対象となります。

同様に、名義変更後にその不動産を新たに賃貸に出す場合も、分割事業に用いられるわけではないため課税対象となります。

まとめ

一口に「会社分割」といっても方法はさまざまで、どの方法を選択するかは目的や企業の状況によってことなります。

「会社分割で事業を譲渡したいけど、どの手法が良いかわからない」「適切な譲渡先が見つからない」といったお悩みも少なくありません。

このような会社分割についてお悩みのあり方は、まずはお気軽にM&Aベストパートナーズへご相談ください。

会社分割だけでなく、さまざまな方法のなかから御社に最適なやり方のご提案をさせていただきます。